>> 【関連記事】独立系FPのランキングを一挙公開!|失敗しない探し方も解説

ファイナンシャルプランナー(FP)とは

そもそもファイナンシャルプランナーがどんな仕事をしているのかについて、具体的に解説していきます。

世間一般的に「FP」という言葉には、下の通り、2つの意味を指します。

- 職業としてのFP

- ファイナンシャル・プランニングに関する知識を担保する資格としてのFP

ファイナンシャルプランナー(FP)の仕事内容

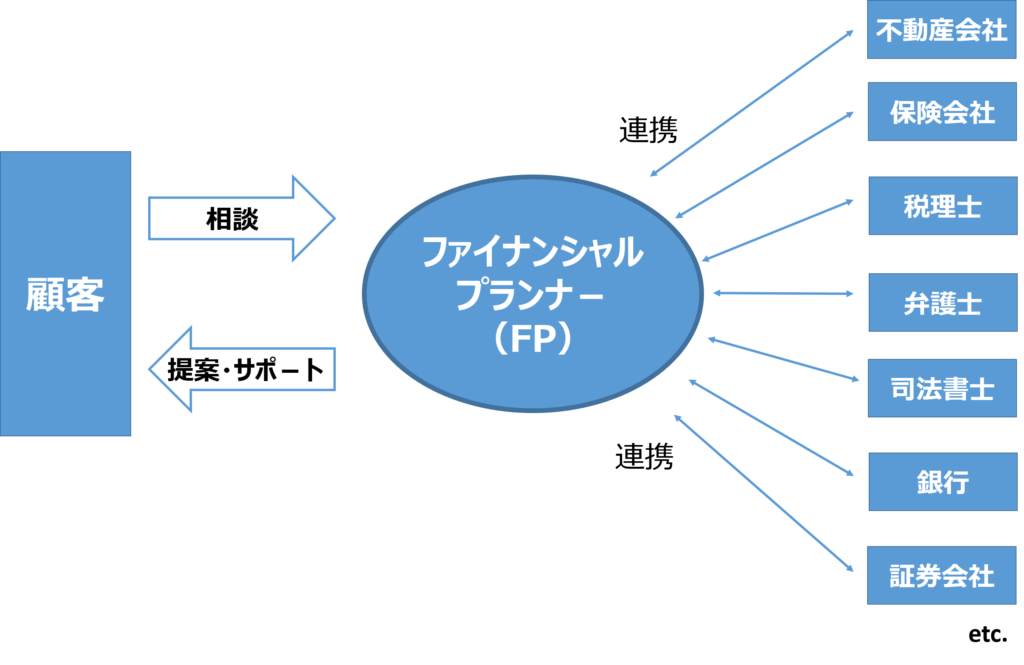

ファイナンシャルプランナー(FP)とは、家計を診断してその課題を改善する専門家であり、相談役(駆け込み寺)のことです。

顧客ごとの特性に合わせたヒアリングを行い、現状を分析します。

相談者も気づいていない潜在的な家計の悩みを発掘し、解決へと導きます。

必要に応じて独自の人脈を活かして、税理士や不動産会社などの専門家の紹介もしてくれたりします。

家計の診断に加えて、投資信託、株式、住宅ローン、生命保険などのお金の運用やリスクに備えるための相談ものってくれます。アメリカでは、ファイナンシャルプランナー(FP)の位置づけは、お金の専門家として信頼されています。

FPの取引関係図

FPの取引関係図

顧客の間に入っていろんな情報やノウハウなどの「食材」を、適切に「料理」をして顧客に提供するような立場です。

FP資格の種類

資格には、FPとしての実績や信頼を担保するものとしてあります。

FP資格自体にも種類があるので、確認しておきましょう。

- ファイナンシャル・プランニング技能士:「厚生労働省」の技能検定(国家資格)

- CFP・AFP資格:「日本FP協会」が認定する民間資格(2年毎に更新が必要)

FP技能士とCFP・AFPの対応関係は以下の通りです。

- 1級ファイナンシャル・プランニング技能士 ≒ 日本FP協会(CFP)

- 2級ファイナンシャル・プランニング技能士 ≒ 日本FP協会(AFP)

- 3級ファイナンシャル・プランニング技能士

ここで大切なことは、資格の優位性(FP1級は優秀な人)は参考程度と捉えることです。

あくまで相談になるので、などで相談者の満足感は変わってきます。

- 相談内容と得意分野が合致しているか

- ファイナンシャルプランナー自身の経験値が多いのか

- 人としての相性はどうか

試験に合格したという証として「資格」があるというぐらいに捉えておきましょう。

ファイナンシャルプランナー(FP)には「企業系」と「独立系」がある

主に以下のように、分類されます。

- 企業系:銀行、証券会社、保険会社など金融機関、住宅会社等に勤務

- 独立系:FP専門事務所を経営

より、具体的な分類を下記にまとめました。(IFAは割愛)

※右へスクロール

| FPの種類 | 特徴 |

| 企業系 | 自社の金融商品や不動産の販売を含めた、顧客へのサービスを目的として、無料で様々な相談を受ける |

| 独立系 | 収入の柱は、顧客への相談サービス。顧客獲得のために初回無料相談なども行っているが、基本的には顧客からの報酬で成り立っている |

| 士業と兼務 | FP 資格を取得した、士業と呼ばれる税理士や公認会計士など。

本業に加え、顧客へのサービスの一環(付加価値)として、有償または無償でFP 業務を行う |

住宅購入にかかわる資金相談、特に家計からみた購入の判断といった相談内容の場合は、独立系をおすすめします。

なぜなら、「相談業務」を売る商品として販売しているからです。

住宅会社(ハウスメーカーなど)に勤務しているファイナンシャルプランナー(FP)の売る(売らなければいけない)商品は、「家」です。

結局は、家を建てる方向に結論を持っていく可能性があります。

相談するファイナンシャルプランナー(FP)の本業が、どんな商品を販売する人かという視点から、相手を選びましょう。

希望する相談内容によって、自分に合ったファイナンシャルプランナーとめぐりあえない場合があるので注意しましょう。

「なるほど。そもそもFPに相談することが恥ずかしくてためらってる人もいるみたいよね。相談前にいろいろ準備しとかないと。」

>> 【関連記事】FPへの相談が恥ずかしいと思う人がやるべきこと3選|FP相談は危険?

ファイナンシャルプランナー(FP)とは…「まとめ」

目次に戻る↑

ファイナンシャルプランナーへ相談するデメリット

ここでは、ファイナンシャルプランナー(FP)に相談する場合のデメリットについて解説していきます。

ファイナンシャルプランナー(FP)への相談するデメリットは大きく3つ。

優秀なFPを探すことが難しい

優秀なFPを探すことが難しい

「FP」や「ファイナンシャルプランナー」は、実は誰でも名乗ることができてしまいます。つまり、「それっぽい人」が混在しているということです。FPの相談内容は、法律にかかわる分野でもあるので、最新情報などを常にキャッチしていないといけません。名刺に「ファイナンシャルプランナー」だけの表記であれば、資格を保有されているか確認しましょう。

都合の良い商品を提案される可能性がある

都合の良い商品を提案される可能性がある

しかたない部分もありますが、都合の良い自社の金融商品を提案される可能性があるということです。企業系FPは当然自社商品を提案しますが、独立系FPでも稀に自分が得意とする商品を提案・販売する傾向はあります。

相談に費用が発生する

費用が発生する

独立系FPの相談は有料が多いです。企業系FPは、自社の金融商品や不動産の販売なども目的としているため無料が多い印象です。筆者の感想としては、「無料」ほど高いものはないと思っています。本気で相談するならば、有償がいいでしょう。

プロ意識の高い人(優秀な人)であればあるほど、自分の仕事に自信を持っているので有償が多い傾向です。そもそも、仕事なのに「無料」はおかしいことで、必ずどこかで金額調整しないといけません。

相談費用の相場

料金についてはFP独自で設定しますが、日本FP協会の調査によると、「5,000円から1万円程度 / 時間」がもっとも多い料金設定になっています。

※右へスクロール →

| 相談費用/時間 | 5,000円未満 | 1万円未満 | 2万円未満 | 2万円以上 |

| 割合 | 25% | 41% | 28% | 2% |

参考:日本FP協会「相談料の目安(有料相談)」「なるほど。有料で相談したほうが良いのはなんとなくわかるけど、ちょっと怖いわよね。無料で相談してみてからでもいい気がする。。」

それに……

「どんなFPに相談したらいいか分からない……」

「どの保険を選んだらいいかわからない…見直しもしたい」

「資産形成や住宅ローンも検討したい……」

という方も多いと思います。

そんなあなたには、

カメラOFFの状態でFPにオンライン相談できる「 マネーコーチ」がおすすめです。

マネーコーチ」がおすすめです。

このツールを使えばすべて無料で、

- カメラOFFでオンライン相談できる

- 厳選されたFPのプロに相談できる

- 何回でも相談できる

マネーコーチ

マネーコーチ

カメラ機能をOFFにできるっていうのがすごいですね!配慮がすごい。

\カメラOFFでオンライン相談できる/

投資は人生の転機に合わせてお金を使えるようにするための手段でもある

特に不安を持っていた家計管理と診断と、投資や保険の選び方について相談しました。投資は老後のためだけにするのではなく、人生の転機に合わせてお金を使えるようにする手段でもあるということを教わりました。

マネーコーチ(30代女性)

月5,000円ぐらい節約できました

子どもたちのために、払込期間が短く最低限のフォローを一生涯続けてくれる生命保険を探していただきました。期待以上のお手軽な保険に案内してもらえて、月5,000円くらい節約ができました。これまでどんなFPに尋ねても「そんな保険はない」と言われていたのですが、まさに私にぴったりのプランを紹介してくれました。

マネーコーチ(40歳女性)

家計のムダを発見してもらいました

将来の子供が学校に通うためにはどのくらいお金が必要なのかと、そのためにどういう家計状態が理想なのかを相談しました。いきなり保険を案内されるのではなく、自分たちの理想の状態を把握していただいた上で、家計のムダを発見してもらったので、より将来にしっかりと備えることができました。

マネーコーチ(20代女性)

Q

相談は無料ですか?なぜ無料で相談できるのですか?

A

相談は最後まで無料です。

マネーコーチは、多くの金融機関が提供しているいろいろな金融商品から、相談者のニーズに沿った商品を提案しています。その結果、相談者が提案した商品を気に入って購入したときに、金融機関から手数料を受け取ります。

そのため、相談者から費用をもらうことなく、サービスを提供することができています。もちろん契約しなくても、相談料を払う必要は一切ありません。

Q

相談したら何か契約しないといけないのか?

A

保険や投資等を無理に契約する必要はありません。

相談の結果、契約しない方もいらっしゃいます。

マネーコーチでは弊社勧誘方針を基本として相談者の意向を最優先に考えているので、しつこく勧誘することありません。

Q

地方在住なのですが、相談はできますか?

A

マネーコーチでは全ての方により良いサービスを受けていただくため、オンラインでのご相談に対応させていただいております。

そのため、地方の方でも都市部の方と変わらない質の高いご相談内容をご提供させていただけます。

Q

オンライン面談でいきなりカメラオンにするのは抵抗があるのですが、カメラオフでも大丈夫でしょうか?

A

相談様の中には、カメラオンで面談することに抵抗がある方も多くいます。

なので、画面オフでのオンライン面談も可能です。

Q

サービスの対象外になることはありますか?

A

マネーコーチによる対応が難しい方、具体的には以下のような方は本サービスの提供対象外となります。

・20歳未満/70歳以上の方

・無職(専業主婦/主夫を除く)や休職中、学生の方

・多重債務や債務整理を行っている方

・極端に負債または支出が多い、収入が少ない方

・日本国外にお住まいの方

・障害年金など公的制度に関するご相談をご希望の方

・同業他社(保険代理店・金融商品仲介業)にお勤めの方

Q

「マネーコーチ」の運営会社を教えてください。

A

株式会社SURE INNOVATION (シュアーイノベーション)です。※2017年9月29日設立

- 所在地:大阪府大阪市中央区伏見町4-2-7 PMO淀屋橋9階

- 運営事業:お金の相談サービス 「Money Coach」の運営、お金の専門情報サイト 「Money Journal」の運営など

ファイナンシャルプランナーへ相談するデメリット…「まとめ」

目次に戻る↑

ファイナンシャルプランナーへ相談するメリット

ファイナンシャルプランナーに相談するメリットもあります。

ここでは5つ紹介します。

お金に関する現状把握と課題がわかるようになる

まずは、家計などの現状把握と課題がわかるようになることです。

「これ一番大切よね!お金のことって漠然とした不安はあるけど、素人じゃ見える化できないからね。」

お金のプロの客観的な意見が聞ける

お金のプロであるファイナンシャルプランナーに相談することで、プロ目線の客観的な意見が聞けます。

悩みが解消されて長期的な視点が身につく

課題が浮き彫りになれば、今後のやるべきことがわかるようになります。

今後のロードマップがわかると、現状となりたい未来のギャップが明確になります。

夫婦やパートナー間の意見交換のきっかけになる

夫婦間やパートナーとの今後に対する意見交換のきっかけにもなります。

お金のプロのアドバイスをベースにして、自分たちの意見や想いを共有できるようになります。

教科書を見つけられたことで、いい意味で脱線できるというイメージですね。

「そうよね!お互いの想いや感情が優先しすぎて脱線しそうになったら、教科書に立ち返ればいいからね。」

オーダーメイドの提案をしてくれる

最終的には、相談者に合わせた提案をしてくれるのもメリットです。

一般的に雇われていない独立系FPだと、中立的な立場で提案商品に偏りがない傾向にあります。

継続的な関係を築いていけば、ビジネスの垣根を超えた人生のパートナーとして付き合っていけるようになります!

「それはいいわね!私は無料でもいいと思うから、まず動き出してみようかな。」

自分に合いそうなFPを指名して、オンライン相談してみる

自分に合いそうなFPを指名して、オンライン相談してみる

ファイナンシャルプランナー(FP)の自身のプランも聞いてみる

あくまで自分の相談をした上の話ですが、お金のプロであるファイナンシャルプランナー(FP)個人のライフプランを参考例としてみせて貰うことをおすすめします。

効果としては、下記3つになります。

- 何よりもいい参考例になる

- FPとしての本当のスタンス(保守的な革新的か)が分かる

- 仕事への取り組み方が分かる

上記のうち、相手の「仕事への取り組み方が分かる」ところが一番大切だと思います。

的確な例えか分かりませんが、不動産投資営業マンの販売現場でありがちなケースとして、

「顧客には投資物件を提案するけど、自分自身は不動産を持ってない(買ったことがない)」

などと同じようなことです。

仕事で販売している商品を自分自身で体験(ライフプラン作成)してからでなければ、本当の意味で相手の立場に立ってアドバイスができません。

仕事において、知識や能力はもちろん大切ですが、仕事への姿勢も大切です。

ファイナンシャルプランナーへ相談するメリット…「まとめ」

目次に戻る↑

ファイナンシャルプランナーを選ぶ場合の注意点

相談するファイナンシャルプランナーを選ぶ上での注意点について解説します。

ファイナンシャルプランナーに相談するというのは、ライフプランや家計見直しの相談をすることで、将来含めた生活に関連する資金を可視化することです。

相談したいことを解決してくれるファイナンシャルプランナーでないと意味がなくなってしまいます。

相談に適したファイナンシャルプランナー(FP)

本業である「相談業務」をしっかりやっているかがポイントです。

SNSをうまく利用して知名度を上げることが上手だったり、ライティング力が高いなどで、講演や執筆などで稼いでいる人います。

講演や執筆では、実務経験が積めません。

相談業務をメインで行っていないファイナンシャルプランナーからは内容のあるサポートが受けづらいことも理解しておきましょう。

ファイナンシャルプランナーにはそれぞれの得意分野がある

「本業」の確認に加えて、ファイナンシャルプランナーによってそれぞれの得意分野があるため、問い合わせの際に確認が必要です。

「税制」「資産運用」「相続」などの相談をする場合は、一部別の資格が必要な分野もあります。

相談する前に、自分の相談内容の対応できるのかどうかの確認を取ることが大切です。不動産でも「賃貸」「売買」「管理」など分野が分かれています。

「これは気をつけないとよね。住宅ローンのこと相談したいのに知らないFPだったとか最悪だからね…。(自分でも調べておいた方がいいよね)」

>> 【まとめ】住宅ローンおすすめランキング|住宅ローンアドバイザーが解説

ファイナンシャルプランナー(FP)への相談の流れ

実際にファイナンシャルプランナーへ相談する場合の主な流れは下記になります。

- 現状(悩みなど)ヒアリング

- 家計の収支や資産の状況など現状把握や分析

- 今後の展望や目標に対して課題や弊害の洗い出し

- 課題に対して家計改善などのプラン作成・提示と実行支援

- アフターサポート

相談する側としては、最初のヒアリングで情報に漏れがあると適切なサポートを受けることができません。現状、不安に思っていることを伝えるのと、現金などの預貯金も事前に洗い出してから相談にすることがポイントです。

何回でも無料の「保険とみらい」にオンライン相談をする >>

ファイナンシャルプランナーを選ぶ場合の注意点…「まとめ」

目次に戻る↑

ファイナンシャルプランナーに必要な知識は独学で学べる

ここまでファイナンシャルプランナー(FP)への相談について解説してきましたが、ファイナンシャルプランナーに必要な知識は独学で学ぶことができます。

昨今は、youtubeなどで解説動画がたくさん出ています。

特にライフプランなどは、作成して終わりではありません。家計は状況に応じて変わるため、その都度プランを自分自身で軌道修正する必要があります。

結局は、自分(家族)の人生に関わることなので、「自分ごと」として捉えて取り組めるかが大切です。

>> 【関連記事】ファイナンシャルプランナー3級は独学で合格できる?|勉強方法や参考書を紹介

自分で勉強して考えて実行してみることが、一番の近道です。

参考動画

資格取得に役立つ動画と、実用的な点で役立つYouTubeチャンネルを活用しましょう。

FP資格を取る本当の理由は、大半がFPについて学ぶことにあります。また、ビジネス的に言うと、集客のきっかけ作りという側面があります。

今の時代は、映像で学べる方法がたくさんあります。

資格の勉強をしながら動画で学ぶという二刀流で、より効率的に学習できます。

ライフプランの作成ツールはこちら(日本FP協会より)

参考書

「お金」について深く考えたり知るためには、FP資格の教材以外でも日常生活とリンクしやすく参考になる書籍があります。

リンク

読者からのレビュー↑

- 生涯で一番高い買い物と言われる住宅。二番目に高い買い物と言われる保険。この二点について、今の時代にあった、「お金の使い方」を考え直すのには最適な本でした。お金のことは、どうしても心配してしまうので、読んで損なし、対価以上の考え方を得られる本でした。

- お金に対して無知である事が良く分かりました。この本を1冊目として勉強したいと思います。

リンク

読者からのレビュー↑

- 堅苦しくなく、解りやすい内容でした。あ、すぐに出来そうだと思えました。オススメです(^-^)

- とにかく出費を減らす毎日を過ごしており、ストレスで気持ちの貧しさを感じていたので、「価値あるものにお金をかける」という考え方にとても共感できました。今は財産目録を作っているところでまだまだ本書の内容を生活に落とし込むには道半ばですが、是非実践したいと思える内容でした。

リンク

リンク

目次に戻る↑

まとめ

今回の記事では、ファイナンシャルプランナーへの相談に関するデメリットについて紹介しました。

このポイントを抑えておくだけで、相談する場合の注意点が分かるのと、自分自身でファイナンシャルプランナーの学習をしてしまうほうが相談するより効率が良い場合もあります。

ポイントは、自分に合ったファイナンシャルプランナーを見つけることです。

そうしないと相談することでデメリットになってしまう危険性が出てきてしまいます。

動画などでライフプランの作成方法などを参考にして、独学で学ぶ方法も1つの選択肢です。

また、ファイナンシャルプランナーと同様に、人気のある簿記について詳しく知りたい方は、以下の記事を参考にしてください。

>> 【関連記事】簿記をひろゆきがおすすめる理由とは?|就職や転職に有利?

\オンラインで何回でも相談できる/

メリットとデメリットがわかりやすかった

保険への不安を聞いてもらったあと、加入している保険の良いところと要望を満たせていない点を説明いただき、新しい保険へ変更するメリットとデメリットをわかりやすく伝えてくれました。強引に新しい保険への加入を進めるようなことはなく、判断を自分に委ねてくれたのが好印象でした。

保険とみらいより(35歳男性 愛知県)

納得して保険の見直しをすることができました

保険の見直しで無料相談を申し込みました。

提案してくださった保険の仕組みを丁寧に説明いただき、こちらの要望も聞き取りながらの面談でした。

基礎的な「主契約とは何か?一時金とは?」などの説明もいただき、納得して保険の見直しをすることができました。

保険とみらいより(40歳女性 埼玉県)

不安が少し和らいだ

初めて保険を自分で選びました。

数ある保険商品の中から自分に合ったものを選ぶことができたのは、最後まで丁寧に相談に乗っていただいたご担当者のおかげだと感じています。

おかげで将来への不安が少し和らいだような気がします。本当にありがとうございました。

保険とみらいより(26歳男性 東京都)

保険の必要性や身近にリスクがある事を知ることができました

今までは親が保険をかけてくれていたので、あまり気にかけてこなかった保険。専門用語が多く文字も細かい為面倒になっていました。

今回お話を伺うにあたり、保険の必要性や身近にリスクがある事を知ることができました。

自分で考えるのは大変なので、相談しながら保険を見つけられました。

保険とみらいより(23歳女性 東京都)

親身に相談に乗ってくださいました

保険の加入に関して相談しました。

自分にあった保険をいくつかピックアップしてもらい、詳しく説明をしていただきました。

保険に関してだけではなく、今後の資産運用についても親身に相談に乗ってくださいました。

とても丁寧で分かりやすく説明してもらったので助かりました。

保険とみらいより(30歳女性 兵庫県)

Q

無料相談の所要時間はどのくらいですか?

A

1回当たりの所要時間は1時間前後です。

相談者の都合に合わせて調整できます。また、予定していた時間が過ぎても延長料金は一切ありません。

Q

土日や祝日でも相談できますか?相談できる時間帯はいつですか?

A

土日や祝日でも相談できます。

相談開始の時間は、9時から20時の間から選ぶことができます。

Q

無料相談を受けると、必ず保険に加入する必要はありますか?

A

無理に保険に申込む必要は一切ありません。

相談をしたけど契約しなかった場合でも、相談料は発生しません。

Q

どうして無料で相談できるのですか?

A

運営会社は保険代理店なので、保険会社からの契約手数料等で会社を運営しています。

だからこそ、相談者から相談料はとらないということです。

Q

相談するFP担当者の年代や性別を指定することはできますか?

A

タイミング次第ではありますが、可能な場合もあります。

保険とみらいには、年代性別問わず多様なFPが在籍しております。お気軽に相談ください。

Q

「保険とみらい」の運営会社を教えてください。

A

インターグ株式会社(2017年6月設立)です。

- 所在地:東京都港区六本木6-2-5 Bizflex六本木8F

- 運営事業:デジタルメディア事業・保険事業

- 売上高:54億1,840万円(2024年3月期実績)

- 上場市場:東京証券取引所 TOKYO PRO Market

- 主要取引先:グーグル合同会社・LINEヤフー株式会社・Meta Platforms, Inc.他

登録フォームはこちらから>>

目次に戻る↑