⋙ 住宅ローンの審査における在籍確認|融資実行まで要注意

⋙ 住宅ローンの審査に通らない驚きの理由|対策も紹介

\実際に使ったらかなり便利だった……/

完全無料の住宅ローン一括比較!モゲチェック

住宅購入を「失敗」したくないあなたへ

「物件は気に入ったのにローン審査が通らなくて買えなかった…」

「ローンの事前審査に時間がかかって他の人にとられちゃった…」

「契約を急かされて言われるがまま決めちゃった…」

こんな事態にならないためには、住宅ローンの仮審査を事前にしておくことが必要です。

家を探す前に「購入可能な予算」を把握しておくことで、「失敗しない住宅購入」が実現できます。

CICとは

まずは、住宅ローン審査のカギを握っているといっても過言ではない「株式会社シー・アイ・シー(CIC)」について解説します。

クレジット会社の共同出資で設立された信用情報機関

株式会社シー・アイ・シー(CIC)は、おもに割賦販売(分割払いで商品を販売)や消費者ローン等のクレジット事業を営む企業を会員とする、クレジット会社の共同出資から成り立つ信用情報機関です。

割賦販売法および貸金業法に基づく指定信用情報機関として指定を受けた、唯一の指定信用情報機関です。

個人信用情報とは

個人信用情報は、「個人信用取引の情報」をさします。

個人信用取引とは、個人の信用を担保に住宅ローンを組んだり、金融機関からお金を借りることです。

管理されている情報

例えば、以下のような借入の返済に関する情報のことです。

- クレジットカードのリボ払い(通常の引落しも含む)

- カードローン

- 自動車ローン

具体的には、下記のような情報が保管されています。

- 個人情報 (氏名、生年月日、住所、電話番号などの基本情報)

- 借入とローンの申込情報

- 借入とローンの契約金額情報

- 借入とローンの残金情報

- 借入とローンの返済情報

上記のうち、住宅ローン審査に最も影響を及ぼすのが以下の2つになります。

- 借入、ローンの残金情報(信用度)

- 借入、ローンの返済情報(返済能力)

このような信用情報を収集・管理している機関の一つに「CIC」があります。

【関連記事】住宅ローンでCICを見ない金融機関はある?|信用情報にキズが付く行為も紹介

個人信用情報を登録・管理している指定信用情報機関

実際に個人信用情報の登録・管理をしている機関は以下になります。

- 日本信用情報機構 (JICC)

主な会員:貸金業者、クレジットカード会社、リース会社、保証会社

- シー・アイ・シー (CIC)

主な会員:クレジットカード会社、信販会社、貸金業者、保証会社

- 全国銀行個人信用センター (KSC)

主な会員:銀行、信用金庫、信用組合、農協、ろうきん

最近は、複数の信用情報機関に加盟している金融機関が増えています。

主な銀行の加盟状況

- 三菱UFJ銀行 加盟先:JICC、CIC、KSC

- みずほ銀行 加盟先:JICC、CIC、KSC

- 三井住友銀行 加盟先:JICC、CIC、KSC

- きらぼし銀行 加盟先:JICC、CIC、KSC

- イオン銀行 加盟先:JICC、CIC、KSC

- 楽天銀行 加盟先:JICC、CIC、KSC

JICC 加盟会員 CIC 加盟会員 KSC 加盟会員

個人信用情報に長期延滞や債務整理などの履歴があり、いわゆる「ブラック」状態だと住宅ローンの審査に通ることは難しくなります。特に、支払いの延滞が直近に複数回ある場合にはアウトです。一般的に属性がいいとされる、公務員や上場企業の会社員でも扱いは当然同じです。

「色々と細かく調べられてるんだね。今まで支払いが遅延したことはなかったと思うから資金計画について検討していこうかな。」

だけど……

「そもそもどれぐらい借りれるのかな……」(情報収集したい)

「どこの銀行であれば問題なくローンが組めるのか分からない……」

「不動産会社に勧められたローンを使うのはちょっと不安……」

という方も多いと思います。

そんなあなたにお勧めしたいのが、

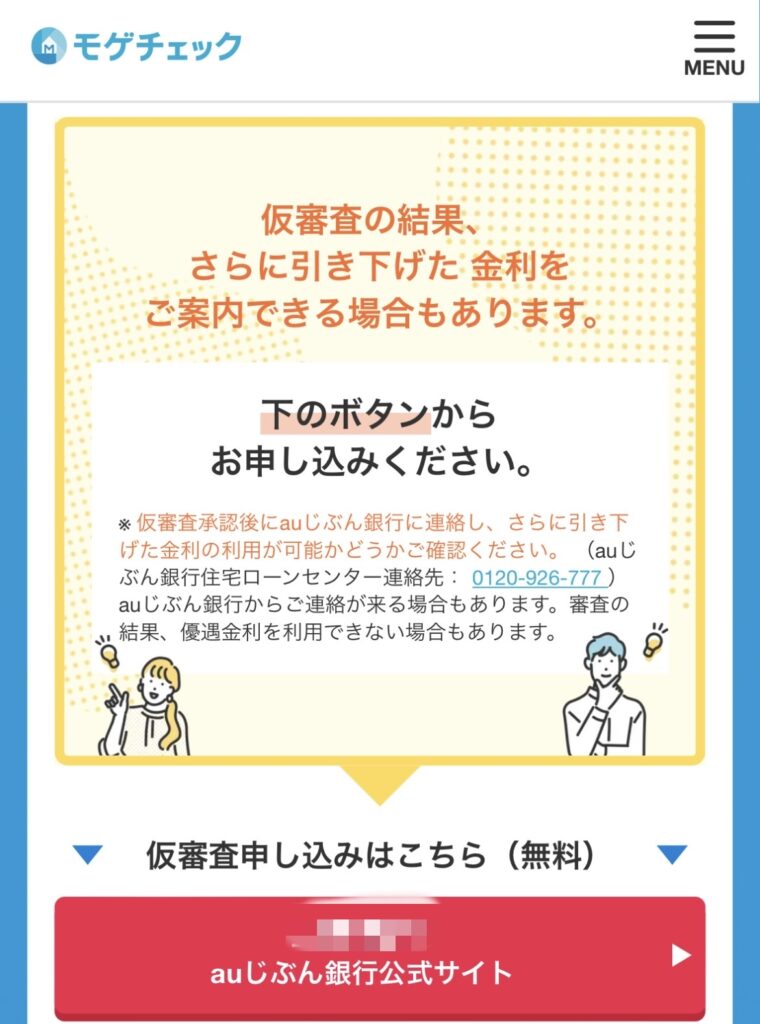

オンライン住宅ローンサービスでシェアNo.1の「モゲチェック 」です。

」です。

このツールを使えば全て無料で、

- 「どこの銀行からどんな条件で借りられるか」がわかる!

- おすすめ理由と通る確率が銀行ごとにわかる!

- 銀行ごとの違いがランキングでわかる!

銀行を自分で探す手間を省きたい方、ぜひこのツールをお使いください。

「モゲチェック 」は、不動産会社提携のローン商品の妥当性を判断するためにも効果的です!

」は、不動産会社提携のローン商品の妥当性を判断するためにも効果的です!

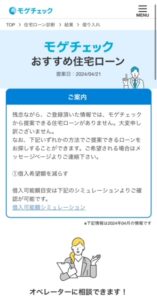

↓実際に診断してみた結果(画面)↓

診断結果画面

診断結果画面

診断結果画面

診断結果画面

診断結果の画面(ランキング)

診断結果の画面(ランキング)

個人信用情報に登録・確認されずに簡単に探せるのが「モゲチェック」の特徴なんです。一般的な事前審査のタイミングより前の段階でおすすめの金融機関を調べられます!

\オススメの住宅ローンを知りたい…という方は必須/

完全無料の住宅ローン一括比較!モゲチェック

モゲチェックに登録してみたら家の純資産価値(売却価格 – 残債)を算出してくれて面白い。売却価格の妥当性についても、SUUMOに掲載されてる同マンション・同面積・同方位の物件価格の9掛け程度でなかなかリアルな気がする。

twitter

住宅ローン、モゲチェックも登録して比較しましたが、結局提携ローンが一番金利低かったです

がん団信付、手数料定額型で0.485%。こんなもんですかね…?

単純比較ができないから難しいですね

twitter

「住宅ローンは住宅営業より『モゲチェック』でしょ!」という方は要注意。「横比較表があって最安金利がパッとわかる」「いくら借りられるかサクッと計算できる」さらに「モゲレコ登録するとお得に借りるアドバイスがもらえる」と良いことづくめのモゲチェック。でも思考停止は超ヤバい。注意点は↓

①最安金利は人によって変わる ②借金あると借入可能額が大幅にかわる ③金利だけで決めると失敗する ④銀行の特色を知ってるのは住宅営業 ⑤最適な銀行は人による

住宅ローンってとっつきにくいから『モゲチェック』は入り口としてはとても良いと思うにゃん

twitter

先に買うには購入できる人であると認識してもらうことが大切。 だから事前審査を済ませておく。 複数社を一発で比較審査できるモゲチェックはマジで優秀

twitter

リプで教えてもらったモゲチェックで色んな銀行の金利や保証を調べて1番お得そうなauじぶん銀行に仮審査申込みしてみた!! なんと仮審査を代行してくれるみたいでサイト上で必要事項を確認しながら入力!!!! 審査通りますように…

twitter

今日はお客さんと銀行めぐり。 モゲチェックでもやっといてくれや。

twitter

確かに『モゲチェック』の存在はもっと知られるべきですね。自分も早速試して見る価値があると感じました。住宅ローンを見直すことで節約できる額は大きいはずですし、操作も簡単と聞いて安心しました。

twitter

マイナス金利が終わり、いよいよ我が家もモゲチェックの出番です

twitter

日本人は金利に無関心です 今まで住宅ローン 変動金利は下がり続け0.3% 借り換えや金利の比較など 無用だったはずですが いよいよ 日本でも政策金利が 動き出そうとしています これからは、 モゲチェックのような サービスが必要 要点はMFSが 貸金業の免許を持っていて 信用力分析が出来る事です

twitter

Q

モゲチェックと他の比較サイトとの違いを教えてください。

A

一般的な「比較サイト」では、住宅ローンの比較はできますが、どのローンが自分に合っているのか、借りられるかまでは分かりません。モゲチェックでは、独自の審査ノウハウで入力した条件から最適な銀行を提案します。

Q

取り扱い金融機関はどれぐらいありますか?

A

100を超える取り扱い金融機関があります。(増加中)

Q

モゲチェックの利用に手数料はかかりますか。

A

住宅ローン診断(旧モゲレコ®)をはじめ、すべてのサービスは無料です。

Q

モゲチェックの3種類の使い方を教えてください。

A

①住宅ローンランキング【自分で住宅ローンを選ぶ】

金利タイプ毎にランキング形式で金融機関を紹介してくれます。「公式サイトを見る」ボタンから詳細を確認できます。

②住宅ローン診断(旧モゲレコ)【自分に合う住宅ローンを探してくれる】

入力された条件に合わせて住宅ローンを一括比較し、独自の審査ノウハウで最適な銀行を提案します。(商品次第で優遇金利あり)※利用者数20万人突破

③モゲチェックアプリ【家と住宅ローンを同時に探せる】

athome,LIFULL HOME’Sに掲載の物件から住宅ローンをシュミレーションし、条件に合った家とローンを一緒に探すことができます。

Q

モゲチェックで住宅ローンの相談はできますか?

A

住宅ローンにおけるプロのアドバイザーにチャットで相談できます(チャットのみ)。

Q

ユーザー登録の削除、退会をする方法を教えてください。

A

Q

モゲチェックの運営会社を教えてください。

A

株式会社MFS(2009年7月設立)です。

【主な受賞歴】

- すごいベンチャー100 フィンテック部門 2016 (東洋経済)

- EY Innovative Startup フィンテック部門 2017 (EY)

- スタートアップ有望株選出 2017 (Forbes)

- 東証グロース市場に上場 2024(東京証券取引所)

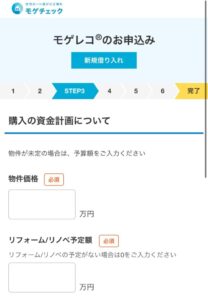

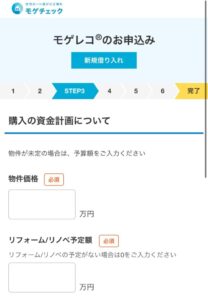

STEP1

STEP2

[メールアドレス]と[パスワード]を入力

google・facebook・Appleアカウントでも可能

STEP3

アカウント認証を完了させる(登録したメールアドレス宛)

STEP4

STEP5

申込み内容を入力

その他(申込者・年収・連絡先・現住所など)入力

STEP6

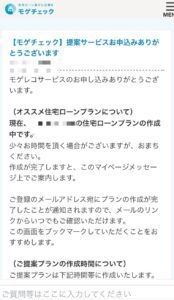

申込みが完了(モゲチェック提案サービス)

5分以内に提案メールが届く

STEP7

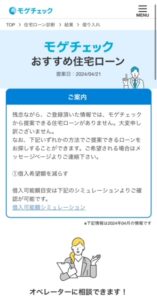

モゲチェックマイページ画面

↓提案できる住宅ローンがない場合↓

[メッセージへ(無料相談)]からアドバイザーに相談も可能

【関連記事】モゲチェック (旧モゲレコ) の評判は?怪しい?|無料のワケも解説

購入者自身でも金融機関の目星を先につけられていると、他の検討者と競合したときに有利になる場合があるんです。

ここまでの「まとめ」

- CICはクレジット会社の共同出資で設立された信用情報機関(JICC、KSC含む)

- 個人信用情報とは「借入・ローンの残金情報」「借入・ローンの返済情報」などを指す

- クレジットカードのリボ払い(通常の引落しも含む)も信用情報として管理されている

- 「モゲチェック

」を使えば、あなたにぴったりの商品が無料で見つかる

」を使えば、あなたにぴったりの商品が無料で見つかる

目次に戻る↑

CICの個人信用情報を開示請求する手順

実際にCICに管理されている個人信用情報はどうしたらみることができるか。

ここでは開示請求方法の解説をします。

CICの個人信用情報開示の手順

申込手順と注意事項はこちらです。

スマートフォンからの申込手順を紹介します。

申込手順

- CICのHPトップより、「自分の信用情報を確認したい」をクリック

- 「インターネットで開示」をクリック

- 0570-021-717に電話(クレジット会社へ登録済の番号から)して、「受付番号の取得」

- 「スマートフォンでの操作方法」をクリック

- 「ご利用前の最終確認へ」をクリック

- 「お客様情報の入力」→「入力内容の確認」→「開示報告書の表示」

- ダウンロード

- 利用可能時間 8時~21時45分(年末年始も利用可能)

- 手数料 1,000円(税込) 支払いはクレジットカードのみ(1回払い)

- iphone (対応OS:IOS 7.0.6 以降)、Android(対応OS:IOS 5.0 以降)

- 取得した受付番号(音声ガイダンスにて取得)は、有効時間1時間まで

- 初回開示後、96時間以内ならば再開示可能(パソコンからも可能)

開示手数料の支払いに利用できるカード

※右へスクロール →

| クレジットカード | 株式会社クレディセゾン、株式会社エポスカード、株式会社オリエントコーポレーション、株式会社イオン銀行、三井住友トラストクラブ株式会社、株式会社ジェーシービー、株式会社ジャックス、ライフカード株式会社、ユーシーカード株式会社、三菱UFJニコス株式会社など |

| デビットカード | 株式会社ジェーシービー |

家の購入前には、仮に心配はなかったとしても、予め取得して問題ないことが確認できていれば、安心して予算を考えることができます。

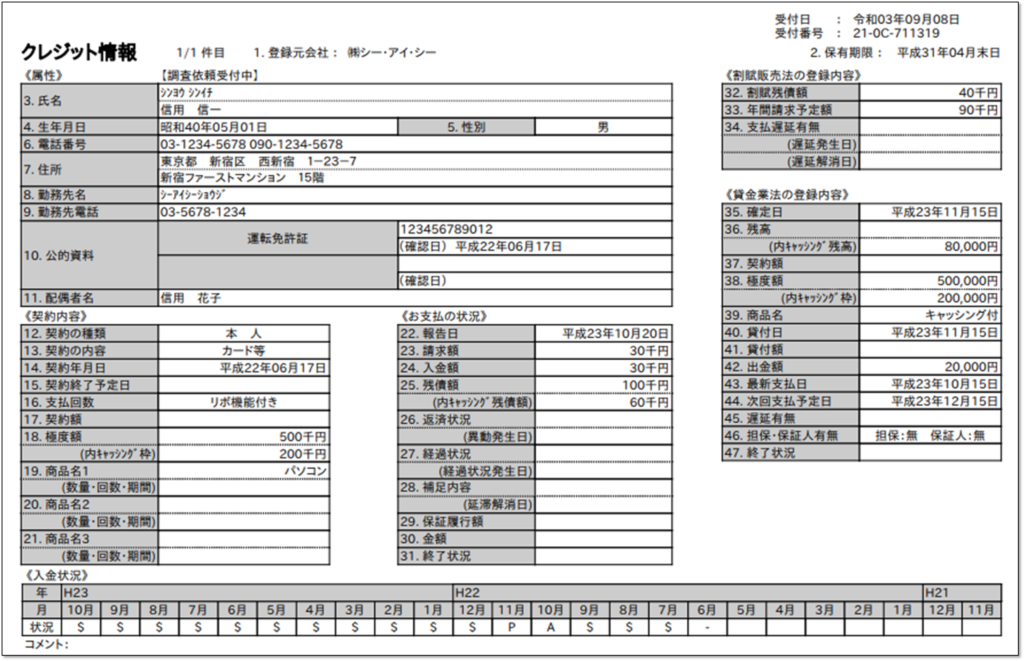

信用情報開示報告書の見方

参考として、雛形を掲載します。

引用 : CIC HPより (信用情報開示報告書 雛形)

引用 : CIC HPより (信用情報開示報告書 雛形)

信用情報開示報告書(雛形)信用情報開示報告書の見方 信用情報開示報告書の表示項目の説明

冒頭で伝えた通り、確認が必要な箇所は2つです。

- 入金状況(開示報告書の最下部)

- 返済状況(お支払の状況欄)

CICでは、クレジット契約の審査自体はしていません。あくまでクレジット会社(会員)からの信用情報を収集・管理しているだけです。

入金状況

信用情報開示報告書には過去24ヶ月分の入金状況が表形式で記載されており、毎月の入金状況が下記の記号で表示されています。

記号

- $ 約定日に請求通り(あるいわ請求額以上)入金されている

- P 請求額の一部しか入金された

- R 契約者以外から入金された

- A 契約者の事情で約定日に請求通りの入金が全くされていない(未入金)

- B 契約者の事情とは関係ない理由で入金がされてない

- C 原因不明で入金がされていない

- ー 請求もなく入金もなかった(空欄含む)

- 空欄 クレジット会社等から情報の更新がなかった

入金状況で一番問題となるのは、「A」です。

「A」は「遅延」と呼ばれますが、一定期間続いてしまうと「延滞」とみなされ、審査落ちとなる可能性が高くなってしまいます。

【関連記事】住宅ローンのCICにAマークがついた場合の対応とは?|審査に通るケースも紹介

また、頻繁に起きると「遅延」でも審査落ちの可能性は高くなります。

「A」の情報は、最長24ヶ月でCICの個人信用情報から消えるため、条件のいい契約を目指すのであれば、消えてから住宅ローンの申し込みをする方法も視野に入れましょう。

返済状況

返済状況の欄に「異動」という記載があれば、これも審査落ちの原因となってしまいます。

適用要件

- 61日以上または3ヶ月以上の支払いの遅延があるもの(あったもの)

住宅ローン審査をする前に、信用情報開示報告書を開示請求して確認してしておくことが大切です。

「異動」の登録期間

信用情報に表示される「異動」の登録期間は、信用情報機関や内容ごとに変わります。

主な登録期間はこちらです。

- 債務整理:5年(各機関共通)

- 延滞情報・取引事実情報:5年(CIC・KSC)、1年(JICC)

- 破産・民事再生等:10年(KSC)

異動情報は、最短で1年、最長でも10年程度で消滅します。

注意点として、仮に延滞が解消されたあとも、5年間抹消されない場合があります。

なので、延滞解消後も5年程度は住宅ローン審査に通らない可能性があります。

信用情報機関ごとの請求方法一覧

信用情報機関について、下記にまとめました。

※右へスクロール →

| ー | JICC | CIC | KSC |

| 対応できる情報開示の請求方法 | インターネット・窓口・郵送による請求 | インターネット・窓口・郵送による請求 | インターネット・郵送による請求 |

| 信用情報の登録期間 | 5年程度 | 10年程度 |

| 情報開示の手続き手数料 | 500円(インターネット・郵送は1,000円) | 1,000円(定額小為替証書) |

住宅ローン審査をする前にチェックすることで、どんな金融機関が使えるのかなど戦略を立てることができます。

【関連記事】住宅ローンの仮審査はとりあえずやるべき?|物件未定でもやるべき理由を解説

ここまでの「まとめ」

- 「異動」は、61日以上または3ヶ月以上の支払いの遅延があるもの(あったもの)

- 「異動」の登録期間は、短くて1年、長くて10年ほど記録される

- 「異動」は、返済して解消されても5年程度は残ってしまう

目次に戻る↑

CICに個人信用情報が登録される原因

住宅ローンの審査において、指定信用情報機関が管理する記録に「異動情報」が記載されていると、状況は厳しくなります。

では、どのような事例が「異動情報」として掲載されてしまうのか具体的に解説していきます。

異動とはブラックリスト(指定信用情報機関に情報が登録されること)に掲載されることです。基本的に掲載期間は、5年程度ですが、支払いの長期延滞は、完済してからも5年程度は異動情報として残ります。

クレジットカード支払いの遅れ

個人の信用情報にマイナスになるケースで多いのが、クレジットカードの支払いを滞納した事例です。

指定信用情報機関が記録するのは、「61日以上または3ヶ月以上」にわたって滞納している場合のみです。

2〜3日支払いが遅れた程度では記録はされません。

滞納を短期間に複数回繰り返している場合には記録される場合があります。

携帯電話の本体分割購入代金の未納

携帯電話端末の分割払いはクレジット会社を通じたクレジット契約の一種であるためで、滞納するのはクレジットカード料金の延滞と同じとみなされます。

よく勘違いされるのが、携帯電話の通信料金の支払い履歴です。こちらは信用情報機関に登録されません。

奨学金返済の滞納

奨学金の返済を長期間滞納していたり、滞納した履歴があると住宅ローンの審査に通りずらくなります。

日本学生支援機構に返還期限猶予を承認されている場合は、信用情報機関に異動情報として記録されません。

自己破産・任意整理・個人再生

こちらはある程度想像はできると思いますが、参考としてのせておきます。

- 自己破産:借金が払えなくなり、裁判所が支払い不可能と認め、借金免除になったこと

- 任意整理:借金返済における利息を免除し、元金のみ3~5年で返済すること

- 個人再生:民事再生法に基づいて、裁判所を通して借金を1/5などに減額して返済すること

上記3つの状況になると、信用情報には異動情報として記録されます。

指定信用情報機関の一つであるKSCの場合、自己破産の履歴は破産手続きから10年間記録され、この間は銀行や信用金庫で住宅ローンを組むことはほぼ不可能です。

ここまでの「まとめ」

- 遅延期間が長いと、携帯電話の本体分割購入代金の未納でも「異動」に登録される

- 奨学金返済の滞納も遅延期間が長いと「異動」に登録される項目になる

- 自己破産・任意整理・個人再生は当然に「異動」に登録される

目次に戻る↑

CICで管理されている異動情報を抹消する方法

ここでは、異動情報の抹消方法について紹介していきます。

住宅ローン審査を通過する可能性が上がります。

借金を完済する

1つは、「借金を完済」することです。

当然、支払いできるなら早めに完済することにこしたことはありません。

借金を完済すれば、完済から5年程度で異動情報を消してもらうことができます。

完済すればすぐに異動情報が消せるわけではありません。注意しましょう。

時効の援用をする

2つ目は、「時効の援用」をすることです。

借入時期が古い場合に検討できる手段です。

返済義務が消せれば、借金を完済した扱いになります。

適用要件は以下になります。

要件

- 最終返済日の翌日から5年以上経過していること

- 債務承認(返済があることを認める)をしていないこと

- 裁判を起こされていないこと

この辺りは法律的な部分が絡むため、弁護士などに相談しましょう。

異動情報の懸念点を解決するために、信用情報がキズがない妻の名義で申込みをすることも方法としてありです。

ここまでの「まとめ」

- 借入や借金を完済しても、すぐに「異動」が抹消されるわけではない

- 「時効の援用」をすれば、条件次第で「異動」が消せる

目次に戻る↑

CICの異動情報がある場合の住宅ローン審査対策

ここでは、異動情報が記載されてしまった場合の、住宅ローン審査が通る可能性を上げるための6つの対策を解説していきます。

異動情報を消す

最短の解決は、異動情報を消すことです。

異動の原因となった借金を完済することで、異動は完済済みになり一定期間すれば住宅ローン審査に通過しやすくなります。

前述の通り、「時効の援用」などの手段で異動情報を消しましょう。

頭金を増やして住宅ローンの負担率を下げる

頭金を増やして金融機関のリスクを軽くする方法です。

異動情報がある場合は、物件金額の5割以上などの頭金を準備することで返済能力があると判断される場合があります。

資金が潤沢にある場合は、選択肢として検討しましょう。

【関連記事】頭金なしで住宅ローン審査は危険?|メリット・デメリット

住宅ローン審査の申込者を変える

住宅ローンの申込者自体を変更することです。

共働き夫婦の世帯などで利用できる方法です。

片方が、異動情報がない場合に限り、申込者を変更して審査に通過する可能性を広げることができます。

注意点として、夫婦間の年収に差がある場合です。借入上限額は年収が基準になるので、異動情報はないけど年収が夫より明らかに低すぎる場合は、希望物件を買えない場合があるので気を付けましょう。

住宅ローン審査をする金融機関を増やす

住宅ローン審査を依頼する金融機関を増やすことも大切です。

住宅ローンの審査は、複数の金融機関で審査を受けることができます。

審査基準は金融機関によって異なるので、比較的ゆるい金融機関だと審査に通る場合があります。

完全無料の住宅ローン一括比較!モゲチェック

低い金利で住宅ローンを組める方は、年収含めた申込者の属性の評価が高く、完済見込みが高いと判断されたからということを忘れてはいけません。

優良企業に就職する

上場企業などの組織に就職することです。

公務員や1部上場企業に勤めている方への金利優遇は手厚くなります。

仮に異動情報があっても住宅ローン審査に通る場合があります。

ここまでの「まとめ」

- 「異動」を解消させることが一番の解決策

- 頭金を増やしたり、申込者を配偶者にするなどで「異動」問題を解決できる可能性がある

- 優良企業に就職して「社会的地位」をあげると審査に通る可能性は上がる

目次に戻る↑

信用情報に関する質問

ここでは、信用情報に関するよくある質問と回答を紹介します。

CICとKSCでは連帯保証人となった情報が登録される

Q

住宅ローンの保証人になると、全銀協その他の信用情報機関に登録されますか? つまり、誰かの保証人になると、自分が住宅ローンを組む際の障害になりますか? 保証人か連帯保証人かで、扱いは異なりますか?

A

CICとKSCでは連帯保証人となった情報が登録されることが明示されています。住宅ローンの保証人は、通常であれば連帯保証人です。

審査した証拠として信用情報開示報告書の申込情報に登録される

Q

信用情報開示報告書の申込情報に登録されているという事は、審査が通過したからでしょうか?

A

単純に審査をしたという記録です。結果は記載されません。

信用情報開示報告書の申込情報には利息抜きの借入金額が掲載される

Q

信用情報開示報告書の申込情報の欄に住宅ローンの契約予定額という形で5,000万程の登録がありました。こちらは、利息込の総額でしょうか?

A

目次に戻る↑

住宅ローン審査におけるCICに関する体験談

最後に、住宅ローン審査におけるCICに関係した体験談を紹介します。

私が原因で旦那が住宅ローン審査落ちになってしまいました

住宅ローン審査落ちの原因は、クレジットカードの返済に遅れがあるのが原因だと指摘されたので旦那がCICに信用情報を開示して調べたら、パソコンをクレジットカードで分割払いして買った時の返済についてAマークが2つありました。

家計を預かる私がパソコンをクレジットカードで買ったことを忘れて最初の2ヶ月間は、引落分のお金を入れてなかったのが原因でした。それが原因で住宅ローン審査に落ちてしました。とても悔やまれて涙もでません。

yahoo智恵袋

数年前の支払い忘れが原因で審査に落ちてしまいました

以前住宅ローンを夫が申請したとき,数年前の支払い忘れ一回(その後すぐ払っています)でブラックリストだった為,審査に落ちてしまいました。また、私はパート妻で障害年金受給、手帳あり、精神科通院のため審査できないと思って諦めました。

yahoo智恵袋

個人信用情報機関に登録している情報は「リアルタイム」ではない

先日住宅ローンを組むため、CICとJICCに開示を依頼しました。 携帯分割の残高が22千円と表記していますが、携帯会社に問い合せたところ残高はおよそ12000円ほど。この差額は何でしょうか? ローンを通すためにも携帯は一括で支払い予定なのですが、12000円ほど支払ってもこの残額が消えなかったらと思い…(携帯会社に確認したところやはり12000円とのことでした)

情報開示も携帯会社の問い合わせも直近です。 こういった差は他にもあるものでしょうか? 不安なので教えていただきたいです。

yahoo智恵袋

登録されている内容は随時更新されますが、タイムラグが発生する場合があります。

目次に戻る↑

まとめ

今回は住宅ローン審査で必ず確認される、信用情報機関であるCICなどの信用情報について解説しました。

住宅ローン審査におけるCICチェックでは、以下の4つに該当すると審査通過が難しくなります。

このポイントを把握しておけば、ローン審査の対策ができ、金融機関の承認を取りやすくなります。

また、住宅ローンについて基本的な仕組みや知識を知っておくと、より納得した住宅ローン選びができるようになります。

以下の記事も参考にしてみてください。

【関連記事】住宅ローン おすすめ本の紹介|厳選+a

\いつでも無料でアカウント抹消できる/

完全無料の住宅ローン一括比較!モゲチェック

診断結果の画面(比較表)

診断結果の画面(比較表)

モゲチェックに登録してみたら家の純資産価値(売却価格 – 残債)を算出してくれて面白い。売却価格の妥当性についても、SUUMOに掲載されてる同マンション・同面積・同方位の物件価格の9掛け程度でなかなかリアルな気がする。

twitter

住宅ローン、モゲチェックも登録して比較しましたが、結局提携ローンが一番金利低かったです

がん団信付、手数料定額型で0.485%。こんなもんですかね…?

単純比較ができないから難しいですね

twitter

「住宅ローンは住宅営業より『モゲチェック』でしょ!」という方は要注意。「横比較表があって最安金利がパッとわかる」「いくら借りられるかサクッと計算できる」さらに「モゲレコ登録するとお得に借りるアドバイスがもらえる」と良いことづくめのモゲチェック。でも思考停止は超ヤバい。注意点は↓

①最安金利は人によって変わる ②借金あると借入可能額が大幅にかわる ③金利だけで決めると失敗する ④銀行の特色を知ってるのは住宅営業 ⑤最適な銀行は人による

住宅ローンってとっつきにくいから『モゲチェック』は入り口としてはとても良いと思うにゃん

twitter

先に買うには購入できる人であると認識してもらうことが大切。 だから事前審査を済ませておく。 複数社を一発で比較審査できるモゲチェックはマジで優秀

twitter

リプで教えてもらったモゲチェックで色んな銀行の金利や保証を調べて1番お得そうなauじぶん銀行に仮審査申込みしてみた!! なんと仮審査を代行してくれるみたいでサイト上で必要事項を確認しながら入力!!!! 審査通りますように…

twitter

今日はお客さんと銀行めぐり。 モゲチェックでもやっといてくれや。

twitter

確かに『モゲチェック』の存在はもっと知られるべきですね。自分も早速試して見る価値があると感じました。住宅ローンを見直すことで節約できる額は大きいはずですし、操作も簡単と聞いて安心しました。

twitter

マイナス金利が終わり、いよいよ我が家もモゲチェックの出番です

twitter

日本人は金利に無関心です 今まで住宅ローン 変動金利は下がり続け0.3% 借り換えや金利の比較など 無用だったはずですが いよいよ 日本でも政策金利が 動き出そうとしています これからは、 モゲチェックのような サービスが必要 要点はMFSが 貸金業の免許を持っていて 信用力分析が出来る事です

twitter

Q

モゲチェックと他の比較サイトとの違いを教えてください。

A

一般的な「比較サイト」では、住宅ローンの比較はできますが、どのローンが自分に合っているのか、借りられるかまでは分かりません。モゲチェックでは、独自の審査ノウハウで入力した条件から最適な銀行を提案します。

Q

取り扱い金融機関はどれぐらいありますか?

A

100を超える取り扱い金融機関があります。(増加中)

Q

モゲチェックの利用に手数料はかかりますか。

A

住宅ローン診断(旧モゲレコ®)をはじめ、すべてのサービスは無料です。

Q

モゲチェックの3種類の使い方を教えてください。

A

①住宅ローンランキング【自分で住宅ローンを選ぶ】

金利タイプ毎にランキング形式で金融機関を紹介してくれます。「公式サイトを見る」ボタンから詳細を確認できます。

②住宅ローン診断(旧モゲレコ)【自分に合う住宅ローンを探してくれる】

入力された条件に合わせて住宅ローンを一括比較し、独自の審査ノウハウで最適な銀行を提案します。(商品次第で優遇金利あり)※利用者数20万人突破

③モゲチェックアプリ【家と住宅ローンを同時に探せる】

athome,LIFULL HOME’Sに掲載の物件から住宅ローンをシュミレーションし、条件に合った家とローンを一緒に探すことができます。

Q

モゲチェックで住宅ローンの相談はできますか?

A

住宅ローンにおけるプロのアドバイザーにチャットで相談できます(チャットのみ)。

Q

ユーザー登録の削除、退会をする方法を教えてください。

A

Q

モゲチェックの運営会社を教えてください。

A

株式会社MFS(2009年7月設立)です。

【主な受賞歴】

- すごいベンチャー100 フィンテック部門 2016 (東洋経済)

- EY Innovative Startup フィンテック部門 2017 (EY)

- スタートアップ有望株選出 2017 (Forbes)

- 東証グロース市場に上場 2024(東京証券取引所)

STEP1

STEP2

[メールアドレス]と[パスワード]を入力

google・facebook・Appleアカウントでも可能

STEP3

アカウント認証を完了させる(登録したメールアドレス宛)

STEP4

STEP5

申込み内容を入力

その他(申込者・年収・連絡先・現住所など)入力

STEP6

申込みが完了(モゲチェック提案サービス)

5分以内に提案メールが届く

STEP7

モゲチェックマイページ画面

↓提案できる住宅ローンがない場合↓

[メッセージへ(無料相談)]からアドバイザーに相談も可能

目次に戻る↑