⋙ 住宅ローンでマンション購入したら賃貸できないの?|注意点やリスクも紹介

住宅ローンにおける借り換えできないケースとは

まずはじめに、住宅ローンの借り換えできない7つのケースについて解説します。

金融機関はお金を貸す相手に、一定の収入が完済まで続くのかどうかをみています。

借り換えをする場合も、最初の借入れ時の審査方法と同じように、物件の担保評価・収入・勤務状況などを総合的に判断されます。

転職した場合

1つ目は、転職してまだ間もない場合です。

多くの金融機関では、住宅ローンの審査を通過する条件を勤続年数を3年以上に設定しています。借り換えを考えているなら、転職前に借り換えをするか検討しましょう。

なお、同業への転職だと勤続年数の制約がなくなることもあります。

「フラット35」は、勤続年数1年未満でも借り換え相談できます。給与明細を提出するなど各金融機関によって提出書類は異なります。

よくある相談例

転職に伴う住宅ローンの借り換えについて、よくある質問を紹介します。

Q

転職して半年後に固定金利期間が終了し、金利上昇の影響で毎月返済額も増加したから返済額を下げるために借り換えしたい。

A

勤続年数が審査基準に満たしていないため、借り換えができない。条件を満たすまでは、返済額の増加分を貯蓄額で補う必要がある。

独立した場合

2つ目、独立した場合です。

独立してしまうと、一般的な借り換え審査には「3年分の決算申告書」の提出が必要になってきます。独立前に借り換えをしてしまうか、独立して3年経ってからのどちらかになります。

なお、独立後の決算状況によっては借り換えができないリスクもあります。

収入が減少した場合

3つ目は、収入が減少してしまった場合です。

収入が減少したから今より金利が低い住宅ローンへ借り換えを検討する方がいますが、審査基準に利用する返済負担率の観点から借り換えが難しくなることが多くなります。

返済負担率(年間のローン返済額 ÷ 年収 × 100)を30〜35%で設定している金融機関が多いので、収入が減って基準に満たない場合は審査に通らないことがあります。

金融機関によっては、収入が減った方向けの借り換えプランなどもあります。事前に調べてみてから相談するようにしましょう。

健康状態が悪化した場合

4つ目は、健康状態が悪化した場合です。

金融機関の多くは、住宅ローンの申込みに「団体信用生命保険(団信)への加入」を義務付けています。

団体信用生命保険(団信)は、契約者に万一のことがあった場合に、住宅ローンの残債が免除される生命保険です。

団信は、契約者に既往症や治療継続中の疾病があると加入しづらくなります。特に民間の金融機関では、団信に加入できなければ住宅ローンの審査が断られてしまいます。

「フラット35」は団信への基本的に加入義務がありません。

民間の金融機関が健康上の利用で審査が通らなければ、候補として活用しましょう。

仮に病歴を隠して団信に加入しても、医療機関への問い合わせ等で嘘が発覚すれば、保険料は払われません。病気はあるけど住宅ローンの返済義務は引き続き残ることになります。

対策

大きな病気を患っている場合は、医師の診断書や検査の数値などを金融機関に提出します。

病状次第では審査に通過する場合もあります。

まずは金融機関の担当者に相談しましょう。

賃貸した場合(住んでいない)

5つ目は、転勤などの理由で住居を賃貸に出していた場合です。

自己居住として使用していた物件を、結婚や転勤を機に転居し、金融機関から了承を得て賃貸に出した場合は、自己利用物件ではなく収益物件(投資物件)として評価されるため、そもそも住宅ローンとしての借り換えができない場合があります。

収益不動産になると事業用ローン(アパートローン)としての借り換えとなります。

事業になると、住宅ローンより金利が高くなる傾向があるので注意が必要です。

【関連記事】住宅ローンでマンション購入したら賃貸できないの?|注意点やリスクも紹介

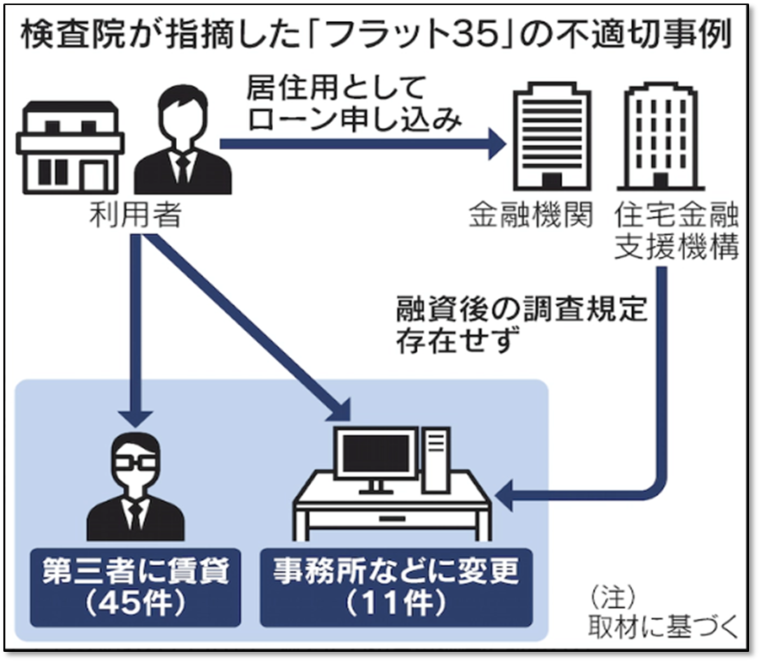

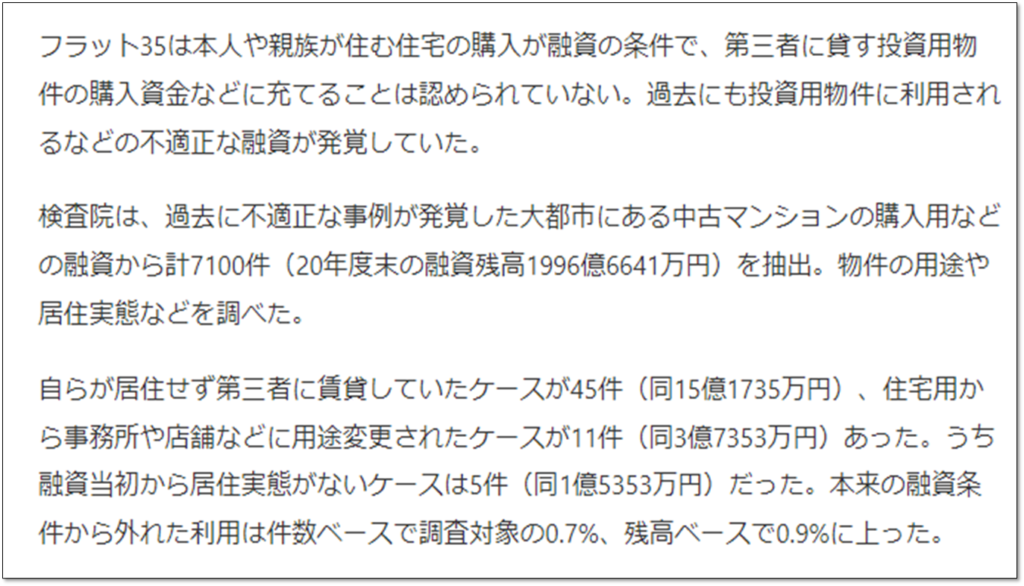

住宅ローンの不適切利用の記事

金融機関の許可を得ないまま、住宅ローンを悪用した事例がニュースでも取り上げられています。

引用:nikkei.com 見出し:「フラット35」不適切利用計19億円 融資物件に居住せず より一部抜粋

引用:nikkei.com 見出し:「フラット35」不適切利用計19億円 融資物件に居住せず より一部抜粋

引用:nikkei.com 見出し:「フラット35」不適切利用計19億円 融資物件に居住せず より一部抜粋

引用:nikkei.com 見出し:「フラット35」不適切利用計19億円 融資物件に居住せず より一部抜粋

金融機関に了承を貰わないまま賃貸に出して、その事実が発覚した場合には、違約として一括返済を求められる場合もあります。

物件価値が落ちている場合

6つ目は、住んでいる物件の価値が落ちていた場合です。

物件の価値が低いと、融資する上での基準に満たないと判断されて借り換えできない場合があります。

不動産の価値というは、需要と供給で決まる部分が多くなります。

できるだけ利便性が良狗て人が集まりやすいエリアを選ぶことをおすすめします。

【関連記事】マンションか戸建てか決められない時の比較ポイント|メリット・デメリット

支払いが一定期間遅延していた場合

7つ目は、ローンなどの支払いが一定期間遅延させていた場合です。

住宅ローン以外のローン(自動車ローン、クレジットカードなど)や公共料金の支払いで遅延をした場合、個人信用情報に影響するため、借り換えが難しくなります。

いわゆる「ブラックリスト」に掲載されてしまうということです。

支払いが遅れてしまった場合は、一刻も早く支払いをすることを意識しましょう。

【関連記事】住宅ローン審査の明暗を分けるCICとは?|信用情報の開示請求方法も解説

「10年前ぐらいに住宅ローンを組んだから、今の金利相場よりあきらかに高かったんだよね…。まだ完済まで長いから借り換えの相談してみようかな。」

だけど……

「どこの銀行に聞いていいのか分からない……」(情報収集したい)

「今借りている銀行に聞くのも気まずいしな……」

「不動産会社に相談するのも違いそうだしちょっと不安……」

という方も多いと思います。

そんな方にお勧めしたいのが「モゲチェック

」です。

」です。

このツールを使えば、

- 登録情報と銀行の審査基準から「どこの銀行でいくら減らせるか」がわかる!

- よりおトクに借りる方法がアドバイスでわかる!

- 比較表で銀行ごとの違いがわかる!

銀行を自分で探す手間を省きたい方は、ぜひこのツールをお使いください。

「モゲチェック

」は、借り換えでできる可能性を広げるためにも効果的です!

」は、借り換えでできる可能性を広げるためにも効果的です!

住信SBI銀行の50年住宅ローンが話題なので前々から気になってたモゲチェックで住宅ローンの借り換えを検討してみた!ちなみに私は4年前に中古マンションをフルリノベしました!現在の借入を入力すると現状ベストなローンですとのこと…。残念?一安心?すぐにチェックできるからみんなもやってみたら?

twitter

住宅ローンの見直しは大事。金利は変動するからです。 長期金利が上昇している今、どのローンや金利タイプが自分に合っているかを再確認することは大切です。 プロに相談してみるのもいいでしょう。 モゲチェックは無料で「どの銀行で」「いくら減るのか」の診断ができる人気のウェブサービスです。

twitter

モゲチェックのサイト見やすいし登録も簡単だからおすすめ。自分も2行に対して住宅ローン借り換えの仮申請した。あとモゲ澤さんのyoutubeがマジで有用なので住宅ローン借り入れ、借り換え考えてる人には刺さると思う。

twitter

なかなか伝わりづらいのですが、マイナス金利解除の今こそ借り換えなんですよね。引き下げ幅が最大級に大きい今こそ借り換えして、より大きな引き下げ幅をゲットして、金利を大きく引き下げるべきだと思うのです。

twitter

住宅ローン借り換えを#モゲチェックで診断したところ約40万円の低減効果ありと回答。あくまで総額なのでどこか損益分岐点かなと自身でシュミレーションしたところ25年後にやっと残高が逆転することが分かり、マンション住替えも十分あり得るのでメリットにはならないと。

twitter

Q

モゲチェックと他の比較サイトとの違いを教えてください。

A

一般的な「比較サイト」では、住宅ローンの比較はできますが、どのローンが自分に合っているのか、借りられるかまでは分かりません。モゲチェックでは、独自の審査ノウハウで入力した条件から最適な銀行を提案します。

Q

モゲチェックの利用に手数料はかかりますか。

A

住宅ローン診断(旧モゲレコ®)をはじめ、すべてのサービスは無料です。

Q

借り換え時にかかる諸費用って何ですか?

A

住宅ローンのお借り換えに必要な諸費用は以下の通りです。

1.住宅ローンの事務手数料または保証料

2.抵当権設定費用

3.印紙代

4.登録免許税

5.火災保険料

6.既存借入先金融機関への完済手数料

7.既存借入先金融機関への日割りの経過利息

なお、借り換えの場合は、借り換え先金融機関での新ローンに諸費用も上乗せすることが一般的です。こうすることで手出しをなくしつつ、低金利の恩恵を受けることで総返済額を削減するのが住宅ローン借り換えの大きなメリットです。

Q

借り換えによるデメリットはありますか?

A

住宅ローン借り換えに諸費用がかかる点がデメリットですが、諸費用は新ローンに含めることで手出しが出ないようにすることが一般的です。なので、新ローンは諸費用分が上乗せされるので旧ローンより残高は増加します。

それでも金利低下によって総返済額を削減できたり、団信保障を手厚くできるるとメリットになります。

Q

新規借り入れと借り換えで審査内容は異なりますか?

A

内容的に大きな違いはありません。しかし、借り換えの場合はご利用中の金融機関でどのれくらいの期間返済しているかや、延滞がなかったことなども審査されます。一般的に借り換えの場合は返済実績があるため、新規借り入れ時より審査に通りやすいと言われています。

Q

モゲチェックで住宅ローンの相談はできますか?

A

アドバイザーにチャットで相談できます(チャットのみ)。

Q

ユーザー登録の削除、退会をする方法を教えてください。

A

Q

モゲチェックの運営会社を教えてください。

A

株式会社MFS(2009年7月設立)です。

【主な受賞歴】

- すごいベンチャー100 フィンテック部門 2016 (東洋経済)

- EY Innovative Startup フィンテック部門 2017 (EY)

- スタートアップ有望株選出 2017 (Forbes)

- 東証グロース市場に上場 2024(東京証券取引所)

目次に戻る↑

住宅ローン借り換え審査に通るためのチェックポイント

借り換えの審査をする前に確認するポイントも解説します。

金融機関の立場になって考えたときに、嫌がられないポイントは知っておきましょう。

個人信用情報を確認する

先ほども触れましたが、過去に一定期間の滞納があるとほぼローン審査は通りません。

事前にCICなどで確認しておきましょう。

知っていたらわざわざ借り換え申請しなかったのに……ということにならないようにしましょう。

【関連記事】住宅ローン審査の明暗を分けるCICとは?|信用情報の開示請求方法も解説

完済時の年齢が高くならないようにする

完済期限を80歳未満にしている金融機関がほとんどです。

完済時の年齢が高くなると金融機関が負うリスクも増えるので、条件も悪くなる傾向にあります。

借り換えを検討するなら早めに動きましょう。

複数の金融機関を比較検討する

借り換えできる可能性を広げるためにも、複数の金融機関に相談しましょう。

金融機関間で競合させることで、金利を下げることができるかもしれません。

そんな時は、「モゲチェック

」がおすすめです。

」がおすすめです。

「どこの銀行でいくら減らせるか」が分かります!(所要時間5分)

住信SBI銀行の50年住宅ローンが話題なので前々から気になってたモゲチェックで住宅ローンの借り換えを検討してみた!ちなみに私は4年前に中古マンションをフルリノベしました!現在の借入を入力すると現状ベストなローンですとのこと…。残念?一安心?すぐにチェックできるからみんなもやってみたら?

twitter

住宅ローンの見直しは大事。金利は変動するからです。 長期金利が上昇している今、どのローンや金利タイプが自分に合っているかを再確認することは大切です。 プロに相談してみるのもいいでしょう。 モゲチェックは無料で「どの銀行で」「いくら減るのか」の診断ができる人気のウェブサービスです。

twitter

モゲチェックのサイト見やすいし登録も簡単だからおすすめ。自分も2行に対して住宅ローン借り換えの仮申請した。あとモゲ澤さんのyoutubeがマジで有用なので住宅ローン借り入れ、借り換え考えてる人には刺さると思う。

twitter

なかなか伝わりづらいのですが、マイナス金利解除の今こそ借り換えなんですよね。引き下げ幅が最大級に大きい今こそ借り換えして、より大きな引き下げ幅をゲットして、金利を大きく引き下げるべきだと思うのです。

twitter

住宅ローン借り換えを#モゲチェックで診断したところ約40万円の低減効果ありと回答。あくまで総額なのでどこか損益分岐点かなと自身でシュミレーションしたところ25年後にやっと残高が逆転することが分かり、マンション住替えも十分あり得るのでメリットにはならないと。

twitter

Q

モゲチェックと他の比較サイトとの違いを教えてください。

A

一般的な「比較サイト」では、住宅ローンの比較はできますが、どのローンが自分に合っているのか、借りられるかまでは分かりません。モゲチェックでは、独自の審査ノウハウで入力した条件から最適な銀行を提案します。

Q

モゲチェックの利用に手数料はかかりますか。

A

住宅ローン診断(旧モゲレコ®)をはじめ、すべてのサービスは無料です。

Q

借り換え時にかかる諸費用って何ですか?

A

住宅ローンのお借り換えに必要な諸費用は以下の通りです。

1.住宅ローンの事務手数料または保証料

2.抵当権設定費用

3.印紙代

4.登録免許税

5.火災保険料

6.既存借入先金融機関への完済手数料

7.既存借入先金融機関への日割りの経過利息

なお、借り換えの場合は、借り換え先金融機関での新ローンに諸費用も上乗せすることが一般的です。こうすることで手出しをなくしつつ、低金利の恩恵を受けることで総返済額を削減するのが住宅ローン借り換えの大きなメリットです。

Q

借り換えによるデメリットはありますか?

A

住宅ローン借り換えに諸費用がかかる点がデメリットですが、諸費用は新ローンに含めることで手出しが出ないようにすることが一般的です。なので、新ローンは諸費用分が上乗せされるので旧ローンより残高は増加します。

それでも金利低下によって総返済額を削減できたり、団信保障を手厚くできるるとメリットになります。

Q

新規借り入れと借り換えで審査内容は異なりますか?

A

内容的に大きな違いはありません。しかし、借り換えの場合はご利用中の金融機関でどのれくらいの期間返済しているかや、延滞がなかったことなども審査されます。一般的に借り換えの場合は返済実績があるため、新規借り入れ時より審査に通りやすいと言われています。

Q

モゲチェックで住宅ローンの相談はできますか?

A

アドバイザーにチャットで相談できます(チャットのみ)。

Q

ユーザー登録の削除、退会をする方法を教えてください。

A

Q

モゲチェックの運営会社を教えてください。

A

株式会社MFS(2009年7月設立)です。

【主な受賞歴】

- すごいベンチャー100 フィンテック部門 2016 (東洋経済)

- EY Innovative Startup フィンテック部門 2017 (EY)

- スタートアップ有望株選出 2017 (Forbes)

- 東証グロース市場に上場 2024(東京証券取引所)

目次に戻る↑

住宅ローンにおける総返済額を抑える借り換え方法

ここでは、住宅ローンにおける、総返済額を抑える方法について解説します。

ちょっとした金利の違いで、35年後には数百万円もの差が出てきます。

総返済額を抑えるための借り換えパターン

借り換えの方法は、いろいろなパターンがあります。

全期間固定金利型から全期間固定金利型への借り換え(例)

借入当初から5年経過したタイミングでの借り換えした例になります。

【借入時の条件】 借入額 5,000万円 返済期間 30年 全期間固定 3.0% 現在残高 約4,445万円 毎月返済額 210,802円

【借り換え後の条件】 借入額 4,440万円 返済期間 25年 全期間固定 2.5% 毎月返済額 199,185円 借り換え諸費用 80万円

※右へスクロール →

| ー | 現在 | 借り換え後 | 差額 |

| 毎月返済額 | 210,802円 | 199,185円 | 11,617円 |

| 年間返済額 | 2,529,624円 | 2,390,220円 | 139,404円 |

| 6~30年目の総返済額 | 63,164,947円 | 59,755,636円 | 3,409,311円 |

| 諸費用(概算) | ー | 800,000円 | ▲800,000円 |

| 総返済額の実質メリット | ー | ー | 2,760,332円 |

借り換えの主な目的としては、「毎月の返済額を抑えたい」です。ただ、変動金利で組んだ方は、「金利上昇リスクを抑えたい」や「総返済額を抑えたい」という方もいます。

諸費用(保証料・印紙代・登記費用など)含めて検討が必要

借り換えには諸費用が別途かかってくることも知っておきましょう。

主な諸費用はこちらです。

残りの残高にもよりますが、一般的に30〜100万円が相場になってきます。

目次に戻る↑

住宅ローンにおける毎月の返済額を抑える借り換え方法

住宅ローンにおける、毎月の返済額を抑える借り換え方法について解説します。

シミュレーション

参考例でシミュレーションをしてみました。

✔参考例

【借入時の条件】

借入額:5,000万円 返済期間:30年 全期間固定:3.0%

〈5年経過〉借入残高 約4,445万円 毎月返済額 210,802円 総返済額 約7,588万円

5年固定金利期間選択型に借り換えすると・・・

借入額:4,440万円 返済期間:25年 5年固定:1.5% 固定金利期間終了後、店頭金利から1.4%引下げ 借り換え諸費用:80万円

〈借り換え後〉当初5年間の毎月返済額 177,571円 → 5年間の軽減額 約200万円

世帯主の年収が減ったり妻が仕事を辞めたなど、返済額を抑えないといけないタイミングは突如きたりします。

金利が下降局面であることが前提

上記のように、借り換えによって返済額の減額に成功には、前提として金利下降局面であるということです。

また、借り換え後の金利が当初借入時より高くなる場合もあるため、シミュレーションをして検討が必要になります。

住宅ローンを平均200万円削減!モゲチェック

一般的に経済が良ければ金利は高くなり、悪ければ金利は低くなるという仕組みです。しかし、状況により異なりますので、銀行担当者に直接ヒアリングをしてみるといいと思います。

目次に戻る↑

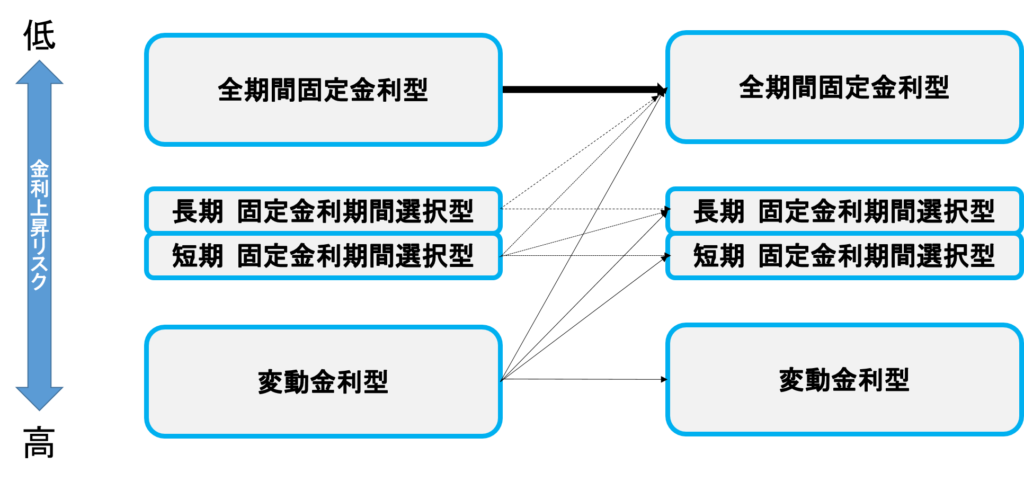

住宅ローンにおける金利上昇リスクを抑える借り換え方法

住宅ローンにおける、金利上昇リスク抑える借り換え方法も解説します。

2024年以降、固定金利を中心に金利を上げる金融機関が出てきました。

金利上昇時は全期間固定金利に借り換える

変動金利や固定金利選択型で借りた方には、常に金利上昇リスクがあります。

そのリスクを回避するために借り換えを行います。

シュミレーションをしてメリットがあれば借り換えてみましょう。

一部ネット銀行などでは、全期間固定金利なのに経済動向次第で金利を変更することができるなどの特約が明記されていることがありますので、事前に担当者に確認するようにしましょう。

目次に戻る↑

まとめ

今回は住宅ローンの借り換えできないケースについて紹介しました。

住宅ローンの借り換えができないケースを5つほど紹介しましたが、審査基準や金利変動、物件価値なども影響してきます。

借り換えのタイミングで改めてシミュレーションを必要があります。

また、住宅ローンの借り換えのタイミングは、金利が下降している時期にするということが前提です。

変動金利はまだ低いですが、固定金利を上昇する動きが起きはじめています。

借り換えを検討している方は、早めに「モゲチェック

」へ相談しましょう。

」へ相談しましょう。

住信SBI銀行の50年住宅ローンが話題なので前々から気になってたモゲチェックで住宅ローンの借り換えを検討してみた!ちなみに私は4年前に中古マンションをフルリノベしました!現在の借入を入力すると現状ベストなローンですとのこと…。残念?一安心?すぐにチェックできるからみんなもやってみたら?

twitter

住宅ローンの見直しは大事。金利は変動するからです。 長期金利が上昇している今、どのローンや金利タイプが自分に合っているかを再確認することは大切です。 プロに相談してみるのもいいでしょう。 モゲチェックは無料で「どの銀行で」「いくら減るのか」の診断ができる人気のウェブサービスです。

twitter

モゲチェックのサイト見やすいし登録も簡単だからおすすめ。自分も2行に対して住宅ローン借り換えの仮申請した。あとモゲ澤さんのyoutubeがマジで有用なので住宅ローン借り入れ、借り換え考えてる人には刺さると思う。

twitter

なかなか伝わりづらいのですが、マイナス金利解除の今こそ借り換えなんですよね。引き下げ幅が最大級に大きい今こそ借り換えして、より大きな引き下げ幅をゲットして、金利を大きく引き下げるべきだと思うのです。

twitter

確かに『モゲチェック』の存在はもっと知られるべきですね。自分も早速試して見る価値があると感じました。住宅ローンを見直すことで節約できる額は大きいはずですし、操作も簡単と聞いて安心しました。

twitter

住宅ローン借り換えを#モゲチェックで診断したところ約40万円の低減効果ありと回答。あくまで総額なのでどこか損益分岐点かなと自身でシュミレーションしたところ25年後にやっと残高が逆転することが分かり、マンション住替えも十分あり得るのでメリットにはならないと。

twitter

Q

モゲチェックと他の比較サイトとの違いを教えてください。

A

一般的な「比較サイト」では、住宅ローンの比較はできますが、どのローンが自分に合っているのか、借りられるかまでは分かりません。モゲチェックでは、独自の審査ノウハウで入力した条件から最適な銀行を提案します。

Q

モゲチェックの利用に手数料はかかりますか。

A

住宅ローン診断(旧モゲレコ®)をはじめ、すべてのサービスは無料です。

Q

借り換え時にかかる諸費用って何ですか?

A

住宅ローンのお借り換えに必要な諸費用は以下の通りです。

1.住宅ローンの事務手数料または保証料

2.抵当権設定費用

3.印紙代

4.登録免許税

5.火災保険料

6.既存借入先金融機関への完済手数料

7.既存借入先金融機関への日割りの経過利息

なお、借り換えの場合は、借り換え先金融機関での新ローンに諸費用も上乗せすることが一般的です。こうすることで手出しをなくしつつ、低金利の恩恵を受けることで総返済額を削減するのが住宅ローン借り換えの大きなメリットです。

Q

借り換えによるデメリットはありますか?

A

住宅ローン借り換えに諸費用がかかる点がデメリットですが、諸費用は新ローンに含めることで手出しが出ないようにすることが一般的です。なので、新ローンは諸費用分が上乗せされるので旧ローンより残高は増加します。

それでも金利低下によって総返済額を削減できたり、団信保障を手厚くできるるとメリットになります。

Q

新規借り入れと借り換えで審査内容は異なりますか?

A

内容的に大きな違いはありません。しかし、借り換えの場合はご利用中の金融機関でどのれくらいの期間返済しているかや、延滞がなかったことなども審査されます。一般的に借り換えの場合は返済実績があるため、新規借り入れ時より審査に通りやすいと言われています。

Q

モゲチェックで住宅ローンの相談はできますか?

A

アドバイザーにチャットで相談できます(チャットのみ)。

Q

ユーザー登録の削除、退会をする方法を教えてください。

A

Q

モゲチェックの運営会社を教えてください。

A

株式会社MFS(2009年7月設立)です。

【主な受賞歴】

- すごいベンチャー100 フィンテック部門 2016 (東洋経済)

- EY Innovative Startup フィンテック部門 2017 (EY)

- スタートアップ有望株選出 2017 (Forbes)

- 東証グロース市場に上場 2024(東京証券取引所)

なお、借り換えではなく住み替えをしたい場合は、「自宅がいくらで売れるのか」を知ることが大切です。

そんなときは、大手から地域の不動産会社まで幅広く繋がれる「一括査定サイト」で売却できる価格を調べましょう。

【関連記事】不動産売却におすすめの会社とは|査定サイトの口コミも紹介

複数の不動産会社や営業マンに査定をすることで、「価格の妥当性」も確かめることができます。

目次に戻る↑