>> 住宅ローンにおける0.1%の金利の違いがもたらす総支払額への影響

>> 【まとめ】住宅ローンおすすめランキング|住宅ローンアドバイザーが解説

住宅ローンで5年ルールと125%ルールがない銀行

「5年ルール」と「125%ルール」は、変動金利でかつ元利均等返済を選択した場合に適用されるルールですが、最近は「5年ルール」がない金融機関も増えてきました。

具体的な銀行について解説します。

一般的に元金均等返済を選択した場合は、「5年ルール」と「125%ルール」は対象外となります。

ソニー銀行

「ソニー銀行」は、ネット銀行の中でもいち早く住宅ローンを始めた銀行です。

低金利、豊富な団信などがあり、顧客の満足度も高いです。

メリットとしては、ネットで手続きすれば24時間、任意のタイミングで固定金利に変更することもできます。

>> 【関連記事】ソニー銀行住宅ローンが後悔する理由とは?|ローン商品の特徴も徹底解説

SBI新生銀行

「新生銀行」の住宅ローンは、低金利と手数料の安さが特徴です。

新生銀行はネット銀行ですが、実店舗もあります。

ネット銀行ならではの非対面でのデメリットを解消してくれます。

>> 【関連記事】SBI新生銀行の住宅ローンはどんなデメリットがある?|特徴も徹底解説

PayPay銀行(旧ジャパンネット銀行)

2021年に名称が変更となり、ジャパンネット銀行から「PayPay銀行」になりました。

PayPay銀行は、住宅ローンサービスという面では後発ですが、トップレベルの低金利で人気があります。

>> 【関連記事】PayPay銀行の住宅ローンはデメリットは?|特徴やメリットも解説!

5年ルールがないと金利上昇に連動してしまうリスクはありますが、未払返済分の一括返済がないという意味では、シンプルでわかりやすい側面もありますよね。

低金利でローンが組めるメリットがある半面、審査が厳しいなどのデメリットもあります。

ネット銀行の失敗例を詳しく知りたい場合はこちらの記事を参考にしてください。

>> 【関連記事】ネット銀行住宅ローンの失敗例5選!|デメリットやメリットも解説

ここまでの「まとめ」

- 「ソニー銀行」「新生銀行」「PayPay銀行」は125%ルールや5年ルールがない

- 変動金利独自のルールがない金融機関も増えているので注意が必要

目次に戻る↑

住宅ローンの5年ルールと125%ルールとは

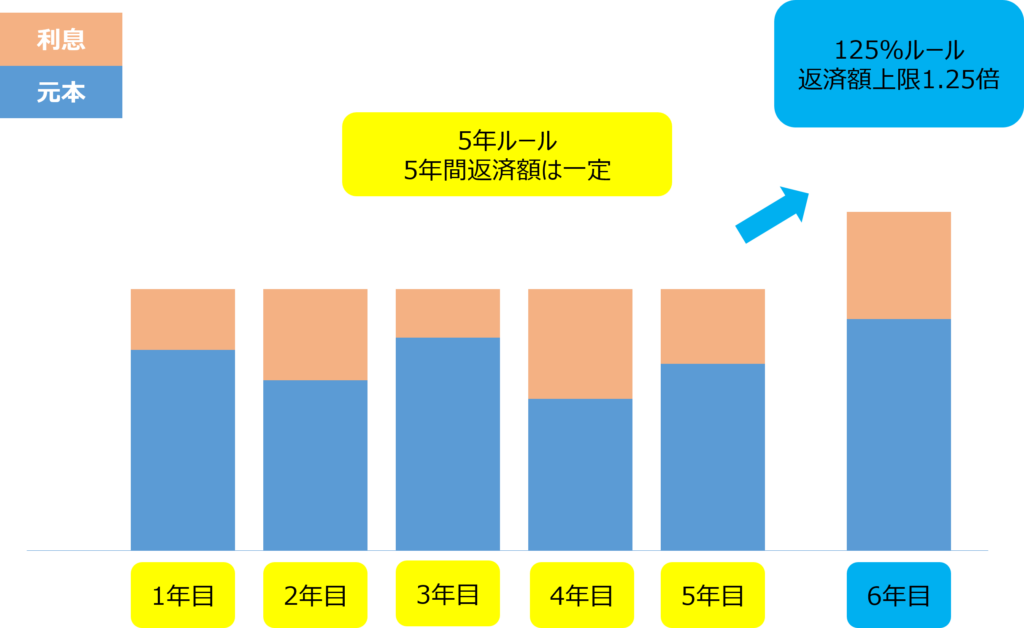

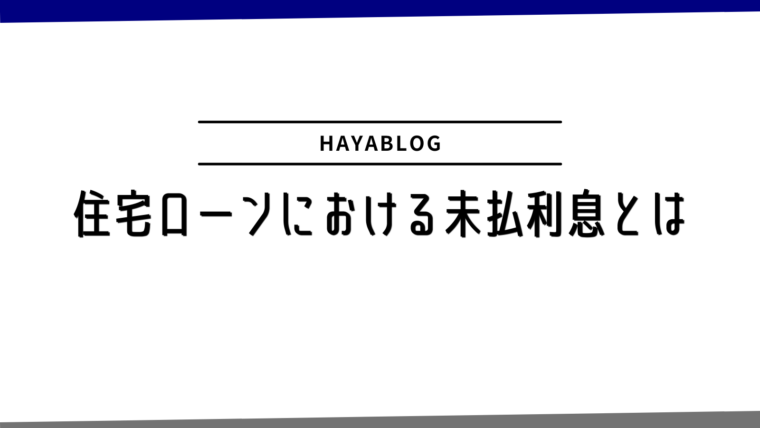

変動金利で適用される「125%ルール」と「5年ルール」の内容も触れておきましょう。

変動金利では、借入直後から半年に1回(4月と10月)金利の見直しがありますが、2つのルールによって毎月の返済額が急激に増えない仕組みになっています。

125%ルール

「125%ルール」とは、5年経過後の6年目から10年目までの毎月返済額が、過去5年間の毎月の返済額に対して上限125%までというのが「125%ルール」です。(11年目以降も同じ)

5年ルール

「5年ルール」とは、仮に金利が上昇しても、過去5年間は毎月の返済額が変わらないという「ルール」のことです。(11年目以降も同じ)

一定期間の返済額が変わらない

「125%ルール」と「5年ルール」を図にしました。

125%ルールと5年ルール【イメージ】

125%ルールと5年ルール【イメージ】

例えば、借入時から5年間、毎月の返済額が8万円の場合、6年目から10年目までの月々返済額の上限は10万円までに抑えられる仕組みになっています。

言い換えれば、金利上昇で増えた支払いは後ろにまわってしまうということです。その分、金利が上がっても、一定期間は毎月の返済が増加しないので直近のリスクは防げます。

ここまでの「まとめ」

- 125%ルール → 過去5年間の月々の返済額に対して次の5年間は最大上限125%までしかあがらない

- 5年ルール → 5年間の月々の返済額が変わらない

目次に戻る↑

住宅ローンの5年ルールと125%ルールのメリット・デメリット

次に、125%ルールと5年ルールのメリットとデメリットについて解説します。

変動金利の2つのルールにより、仮に金利が上昇しても返済額は急に上がりません。

125%ルールと5年ルールのメリット

借入当初から5年や10年の間に、貯蓄もやりやすいのが5年ルールのメリットといえます。

メリット

- 家計が急に圧迫されることがない

- 5年ないし10年の資金準備期間ができる(貯蓄期間ができる)

住宅ローンの返済期間中に大きな買い物を予定している方にもメリットです。

125%ルールと5年ルールのデメリット

変動金利のデメリットは、以下になります。

- 元金の減りが遅れる

- 未払利息分が発生する可能性がある

金利上昇の影響による未返済分は、必ず完済しなければなりません。

仮に利息額が毎月の返済額を上回ってしまう場合には、未払利息も発生します。

適用(≒市場)金利が変わっても、5年間返済額は変わりません。

しかし、返済額に占める元金と利息の割合(内訳)は変わります(元利均等返済の場合)。

125%ルールと5年ルールは、あくまで急な返済額の増加を抑える仕組みです。総返済額を減らす仕組みではないということを理解しておきましょう。

「5年ルールや125%ルールがあってもなくても、やっぱり金利が低い変動金利がいいかな。」

だけど……

「そもそも自分はどれぐらい借入できるのかな……」(情報収集したい)

「どこの銀行であれば問題なくローンが組めるのか分からない……」

「不動産会社に勧められたローンを使うのはちょっと不安……」

という方も多いと思います。

そんなあなたにお勧めしたいのが、

オンライン住宅ローンサービスでシェアNo.1の「モゲチェック 」です。

」です。

「モゲチェック 」は、あなたに変わって住宅ローン探しを代行してくれる‘まさにChatGPT’。

」は、あなたに変わって住宅ローン探しを代行してくれる‘まさにChatGPT’。

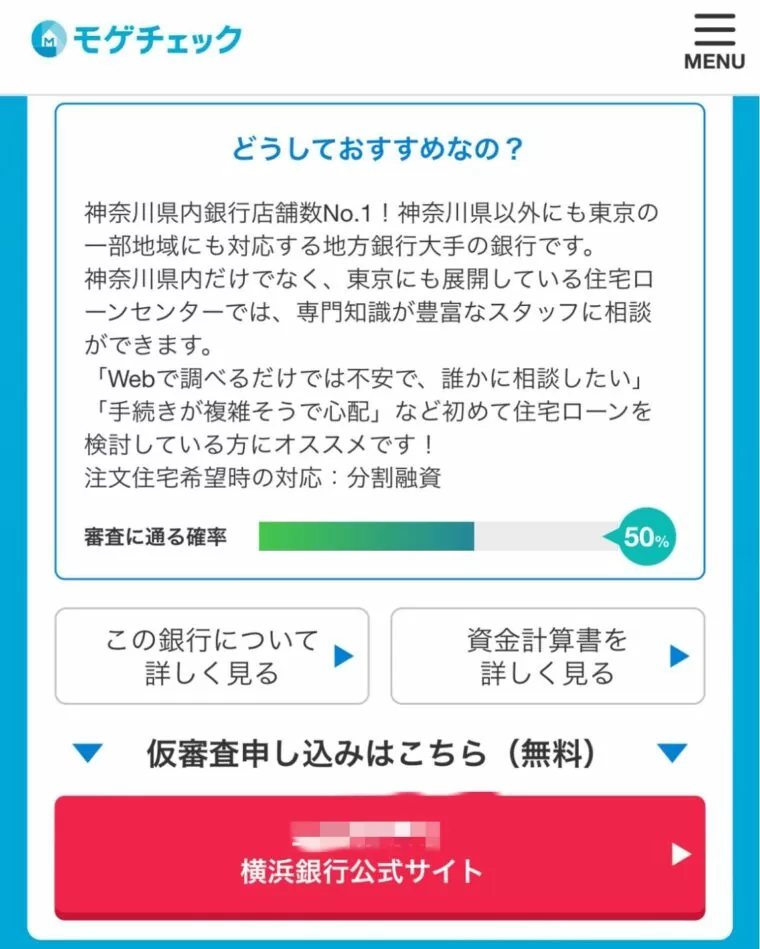

このツールを使えばすべて無料で、

- 「どんな条件で借りられるか」がスグわかる!

- 「審査に通る確率」がスグわかる!

- 「ランキング形式でおすすめ」がスグわかる!

ノンバンクなども増えてきて、いまや住宅ローンを扱う金融機関は800以上。

不動産会社でもあなたにピッタリ合う住宅ローンを見つけるのは簡単じゃないのです。

(提携銀行を紹介したほうが、スムーズに進むメリットがありますからね…)

また…

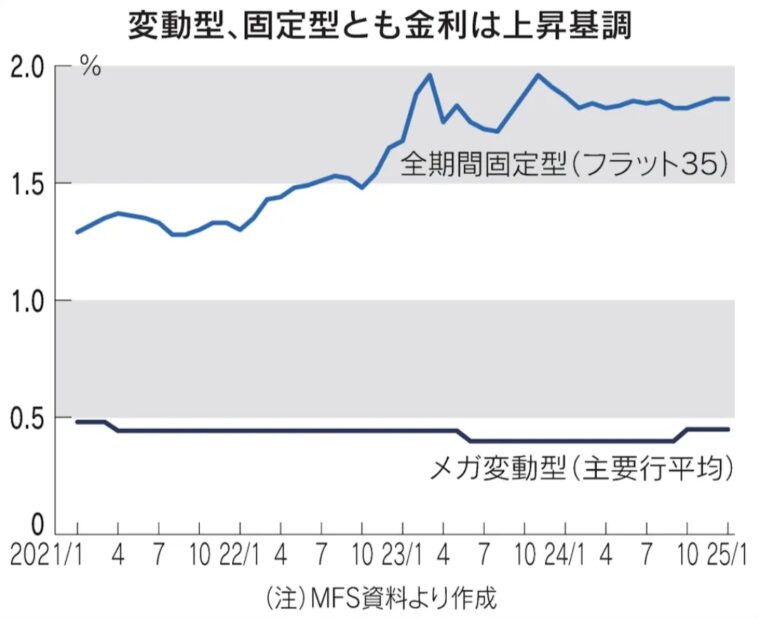

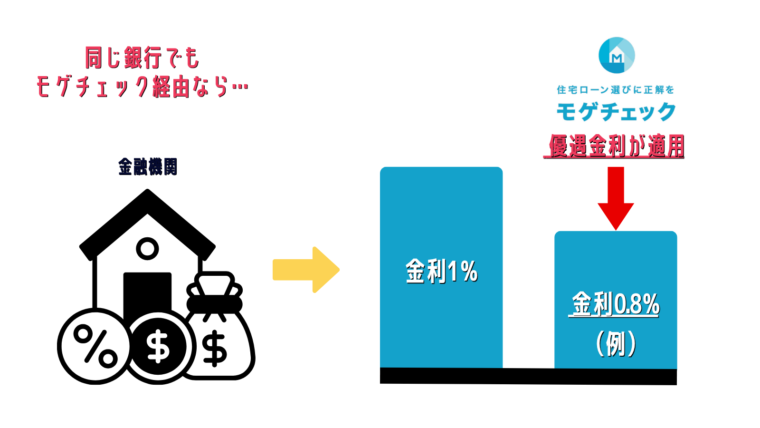

金利がちょっとずつ上がりはじめています。「モゲチェック 」を活用することで、より条件のいい住宅ローンを簡単にみつけることができます。(モゲチェック限定の優遇金利あり)

」を活用することで、より条件のいい住宅ローンを簡単にみつけることができます。(モゲチェック限定の優遇金利あり)

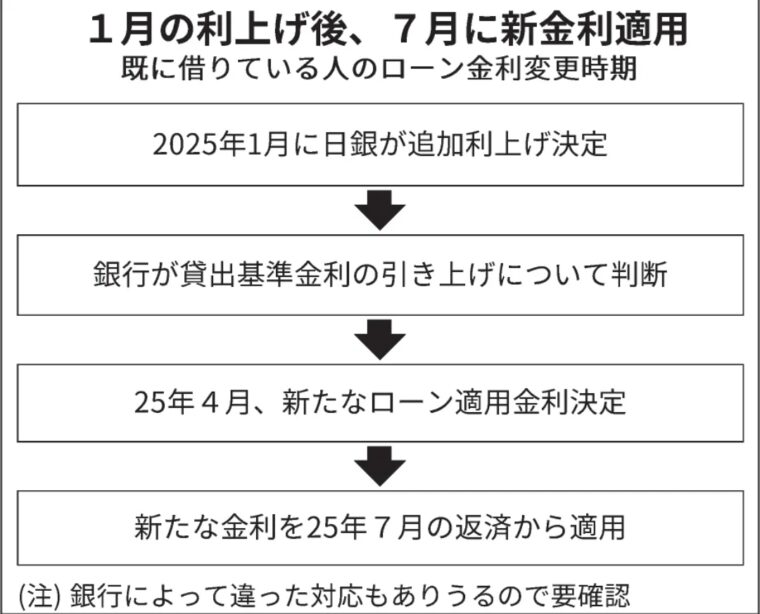

引用:日経電子版

引用:日経電子版

引用:日経電子版

引用:日経電子版

金利0.1%変わるだけで総額100万円以上損することもザラにあるんです…。住宅ローン商品の比較はやるべきなんですよね。

「なんか便利そう!でも、、、こういうサービスって実は有料だったとかなんじゃないの?」

いえいえ!実際に使ったことあるんですが、1円もかかりませんでしたよ。

【体験談】仮審査(事前審査)してみた結果

まず…ホントに無料でした。

(不動産業界にいるからこそ、ちょっと疑ってたんです)

一番いいなと思ったのは、診断したからといって営業電話がこないところですね。

家探しの入り口としてもいいかなと思います。

あとは、サクッと見つかるのはいいと思いましたね。

登録作業入れても5分ぐらいでした。

診断結果画面①

診断結果画面①

診断結果画面②

診断結果画面②

診断結果の画面(ランキング)

診断結果の画面(ランキング)

アドバイザーに相談(無料)

アドバイザーに相談(無料)

正式な事前審査の前に個人信用情報も確認してくれるのが「モゲチェック」の特徴なんです。一般的な事前審査のタイミングより前の段階でおすすめの住宅ローンが調べられます!

「そうなんだ!仮審査の仮審査ってことだね。無料だしせっかくだから使ってみようかな…評判とかクチコミだけちょっとみておきたいな。」

そんなことも聞かれるだろうと思ったのでクチコミなど集めてみました。下にスクロールして、チェックしてみてください!

\モゲチェック限定の優遇金利あり/

無料で住宅ローン診断する(新規) >> 無料で住宅ローン診断する(借り換え) >>

無料で住宅ローン診断する(借り換え) >>

先に買うには購入できる人であると認識してもらうことが大切。 だから事前審査を済ませておく。 複数社を一発で比較審査できるモゲチェックはマジで優秀

X(旧twitter)

確かに『モゲチェック』の存在はもっと知られるべきですね。自分も早速試して見る価値があると感じました。住宅ローンを見直すことで節約できる額は大きいはずですし、操作も簡単と聞いて安心しました。

X(旧twitter)

「住宅ローンは住宅営業より『モゲチェック』でしょ!」という方は要注意。「横比較表があって最安金利がパッとわかる」「いくら借りられるかサクッと計算できる」さらに「モゲレコ登録するとお得に借りるアドバイスがもらえる」と良いことづくめのモゲチェック。でも思考停止は超ヤバい。注意点は↓

①最安金利は人によって変わる ②借金あると借入可能額が大幅にかわる ③金利だけで決めると失敗する ④銀行の特色を知ってるのは住宅営業 ⑤最適な銀行は人による

住宅ローンってとっつきにくいから『モゲチェック』は入り口としてはとても良いと思うにゃん

X(旧twitter)

今日はお客さんと銀行めぐり。 モゲチェックでもやっといてくれや。

X(旧twitter)

モゲチェックに登録してみたら家の純資産価値(売却価格 – 残債)を算出してくれて面白い。売却価格の妥当性についても、SUUMOに掲載されてる同マンション・同面積・同方位の物件価格の9掛け程度でなかなかリアルな気がする。

X(旧twitter)

住宅ローン、モゲチェックも登録して比較しましたが、結局提携ローンが一番金利低かったです

がん団信付、手数料定額型で0.485%。こんなもんですかね…?

単純比較ができないから難しいですね

X(旧twitter)

リプで教えてもらったモゲチェックで色んな銀行の金利や保証を調べて1番お得そうなauじぶん銀行に仮審査申込みしてみた!! なんと仮審査を代行してくれるみたいでサイト上で必要事項を確認しながら入力!!!! 審査通りますように…

X(旧twitter)

マイナス金利が終わり、いよいよ我が家もモゲチェックの出番です

X(旧twitter)

日本人は金利に無関心です 今まで住宅ローン 変動金利は下がり続け0.3% 借り換えや金利の比較など 無用だったはずですが いよいよ 日本でも政策金利が 動き出そうとしています これからは、 モゲチェックのような サービスが必要 要点はMFSが 貸金業の免許を持っていて 信用力分析が出来る事です

X(旧twitter)

Q

モゲチェックと他の比較サイトとの違いを教えてください。

A

一般的な「比較サイト」では、住宅ローンの比較はできますが、どのローンが自分に合っているのか、借りられるかまでは分かりません。モゲチェックでは、独自の審査ノウハウで入力した条件から最適な銀行を提案します。

Q

取り扱い金融機関はどれぐらいありますか?

A

100を超える取り扱い金融機関があります。(増加中)

Q

モゲチェックの利用に手数料はかかりますか。

A

住宅ローン診断(旧モゲレコ®)をはじめ、すべてのサービスは無料です。

Q

モゲチェックの3種類の使い方を教えてください。

A

①住宅ローンランキング【自分で住宅ローンを選ぶ】

金利タイプ毎にランキング形式で金融機関を紹介してくれます。「公式サイトを見る」ボタンから詳細を確認できます。

②住宅ローン診断(旧モゲレコ)【自分に合う住宅ローンを探してくれる】

入力された条件に合わせて住宅ローンを一括比較し、独自の審査ノウハウで最適な銀行を提案します。(商品次第で優遇金利あり)※利用者数30万人突破

③モゲチェックアプリ【家と住宅ローンを同時に探せる】

athome,LIFULL HOME’Sに掲載の物件から住宅ローンをシュミレーションし、条件に合った家とローンを一緒に探すことができます。

Q

モゲチェックで住宅ローンの相談はできますか?

A

住宅ローンにおけるプロのアドバイザーにチャットで相談できます(チャットのみ)。

Q

ユーザー登録の削除、退会をする方法を教えてください。

A

Q

モゲチェックの運営会社を教えてください。

A

株式会社MFS(2009年7月設立)です。

【主な受賞歴】

- すごいベンチャー100 フィンテック部門 2016 (東洋経済)

- EY Innovative Startup フィンテック部門 2017 (EY)

- スタートアップ有望株選出 2017 (Forbes)

- 東証グロース市場に上場 2024(東京証券取引所)

モゲチェック登録方法

STEP1

STEP2

[メールアドレス]と[パスワード]を入力

google・facebook・Appleアカウントでも可能

STEP3

アカウント認証を完了させる(登録したメールアドレス宛)

STEP4

STEP5

STEP6

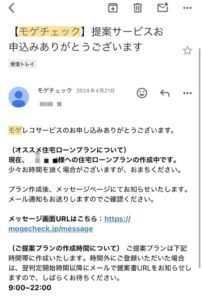

申込みが完了(モゲチェック提案サービス)

5分以内に提案メールが届く

↓提案できる住宅ローンがない場合↓

STEP7

購入者自身が金融機関の目星を事前につけられていると、他に競合がいても契約までスムーズに進めやすくなったりするんですよね。

「そうなんだ!ちょっと調べたけど、登録しただけで毎月の金利情報もメールで届くようになるみたいだね。」

>> 【関連記事】モゲチェック (旧モゲレコ) の評判は?怪しい?|無料のワケも解説

ここまでの「まとめ」

- 125・5年ルールは「家計が急に圧迫されることがない」などメリットがある

- 125・5年ルールは「未払利息が最後まで残る可能性」などのデメリットがある

- 「モゲチェック

」を使えば、あなたにぴったりの住宅ローンが無料で見つかる

」を使えば、あなたにぴったりの住宅ローンが無料で見つかる

目次に戻る↑

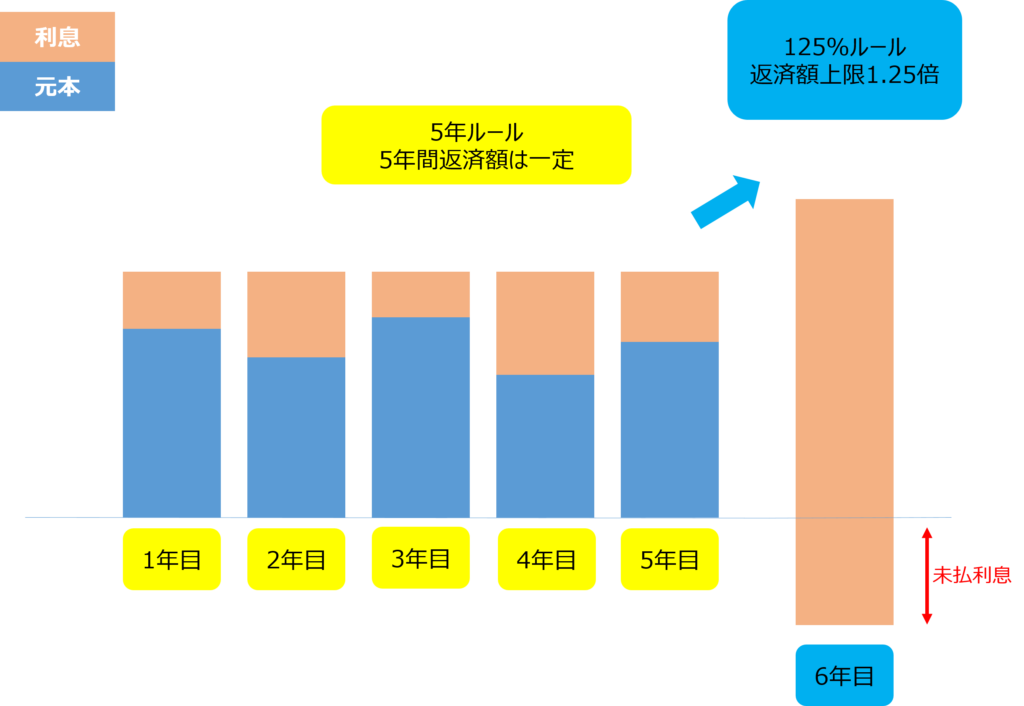

住宅ローンにおける未払利息とは

未払利息のリスクについて解説します。

元金の減りが遅れるリスクがある

前述の通り、金利が急上昇しても「5年ルール」や「125%ルール」が適用されているので、仮に利息額が返済額を上回っていても実際の返済額に反映されないため、気づきません。

利息額が毎月の返済額を上回るので、本来減るべき元金の残高の減りが遅れるので徐々に「未払利息」が増えていきます。「未払利息」は、翌月以降の返済に持ち越さたり、最終完済時のタイミングで一括で返済を求められたりします。

利息額が返済額を上回った状態(元利均等返済のみ発生)

未払利息【イメージ】

未払利息【イメージ】

未払いの利息が発生すると、下の赤枠に金額が出てきます。

住宅ローンの返済予定表

住宅ローンの返済予定表

元金が減らないと、最終完済日に一括返済する必要が出てきます。変動金利にする場合は、未払利息が発生するリスクがあることを理解した上で借り入れることが大切です。

住宅ローン金利の上限金利は15%

日本では「利息制限法」という法律があるので、金利上限は15%までと決まっています。

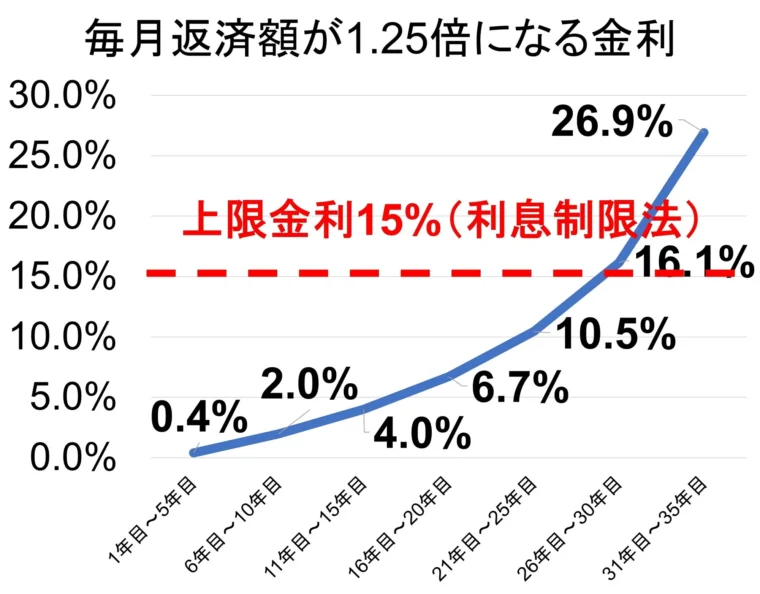

下記の図は、借入当初0.4%だった金利が、6年目、11年目、16年目、21年目、26年目、31年目のタイミングで、過去5年間払っていた毎月の返済額が1.25倍になった場合の金利を表しています。

引用:住宅ローンアナリスト モゲチェック塩澤(note)

引用:住宅ローンアナリスト モゲチェック塩澤(note)

上限金利は15%までなので、金利が16.1%や26.9%になることはありません。

言い換えると、5年ごとに必ず1.25倍になるのはありえないということです。

5年ルールと125%ルールが初めて役割を果たすのは、上記グラフ以上に金利が上昇した場合ということです。限りなく稀なケースということが分かります。

ここまでの「まとめ」

- 未払利息が増えてくると元金の減りが遅れることがある

- 住宅ローン金利の上限金利は15%(利息制限法で決められている)

目次に戻る↑

住宅ローンにおける未払利息の解消方法

では、未払い利息が発生しまったらどうにもできないのか。

そんな方に向けて、解消方法を3つ紹介します。

いずれにしても、資金的な負担と心理的な負担はありますが、しっかり向き合って解決していくことが大切です。

未払利息の解消方法

未払利息の解消方法

- 特定期間に未払い利息分を分割で返済 (金融機関により扱いが異なる)

- 最終返済時に一括で返済 (一時的な負担が発生)

- 未払い利息分を優先して返済 (元金の減りが遅れ、最終的に総支払利息が増える)

金融機関によって選択できる解消方法が異なるので、事前に確認が必要です。

目次に戻る↑

住宅ローンにおける金利上昇時の対応策

「変動金利なら低金利で借りれるけど、金利上昇時の対策はなにもできないのかな…。」

そんな疑問が生まれてくると思います。

ここでは、急な金利上昇というリスクに備えた対策を解説します。

前述の通り、「5年ルール」や「125%ルール」は急激に金利が上昇した場合に役立つルールですが、なるべく早く返済しておきたいのが一般的な心理です。

余裕をもった借入をする

仮に、返済額が「+25%増額」しても返済できる状態にしておくということです。

月々の返済が8万円、10万円、12万円、14万円がそれぞれ125%増加した場合の差額を表にまとめました。

| 月々の返済額 | 月々の返済額×125% | 差額 |

| 8万円 | 10万円 | 2万円 |

| 10万円 | 12.5万円 | 2.5万円 |

| 12万円 | 15万円 | 3万円 |

| 14万円 | 17.5万円 | 3.5万円 |

仮に差額が発生しても問題ないように、返済月額は余裕を持って設定しましょう。

金利上昇のリスク対策として有効な方法です。

繰り上げ返済を行う

金利上昇対策としては、可能な限り早く借入元金を減らし、借入の期間を短くすることです。

そのためには余剰資金ができたら積極的に繰り上げ返済しましょう。

元金が減れば、連動して利息も減ります。

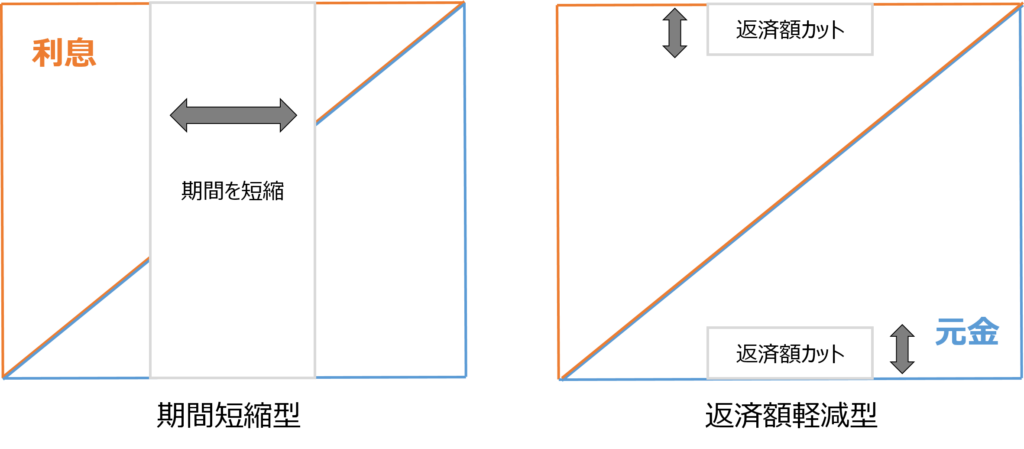

繰り上げ返済には以下の2パターンがあります。

- 期間短縮型(返済期間を短くする)

- 返済額軽減型(毎月の返済額を減らす)

金利上昇対策としては、期間短縮型がより効果的となります。

返済期間が長期化するほど金利上昇のリスクが高くなるので、繰り上げ返済をして借入期間を短くすることにより、金利上昇のリスクを軽減する方法です。

✔期間短縮型と返済額軽減型

期間短縮型と返済額軽減型【イメージ】

期間短縮型と返済額軽減型【イメージ】

金融機関次第では、繰り上げ返済ができる最低金額が異なります。住宅ローン控除を活用している場合は、控除で得られるメリットと比較が必要です。

借り換えをする

金利上昇時の対策には、「借り換え」をすることも選択肢としてあります。

しかし、金利上昇局面では他の金融機関も金利を上げている可能性があるため、借り換えのメリットを得ることができない場合があります。

一般的に借り換えのメリットが出るのは、「残債が1000万円以上、借り換え前後の金利差が1%以上、返済期間が10年以上残っている場合」です。

借り換えには新たに契約を結ぶ場合、印紙代や保証料、登録免許税、司法書士への報酬といった一定の手数料がかかることも考慮しておきましょう。

>> 【関連記事】住宅ローンの借り換えできないケースとは?|5つのケース

実際に借り換えをしたほうがいいかは、銀行等に相談してみましょう。

1000万円以上減らした人も!住宅ローンの見直しならモゲチェック

ここまでの「まとめ」

- 無理のない借入額にすることで金利上昇時にも困らない

- 余剰資金がでたら繰り上げ返済して金利上昇時にも対応できるようにしておく

- 金利上昇時には「借り換え」をして返済額などを抑える方法もある

目次に戻る↑

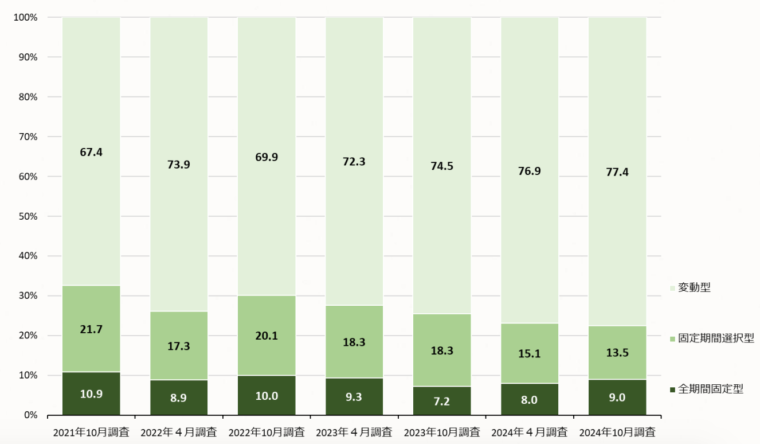

変動金利を選ぶ人の割合

ここでは、実際に住宅ローンを利用した方は、どの金利タイプを利用しているのかについて解説します。

変動金利を選んだ人の割合は全体の77.4%

住宅ローンの金利タイプは、大きく分けて以下の3つです。

- 変動金利

- 固定金利(期間選択型)

- 固定金利(全期間型)

住宅金融支援機構が実施した「住宅ローン利用者調査(2024年10月調査)」によると、変動金利を選んだ人の割合は77.4%と最も多くなっています。

✔住宅ローン利用者が実際に選んだ金利タイプ

引用:住宅金融支援機構「住宅ローン利用者の実態調査(2024年10月調査)」

引用:住宅金融支援機構「住宅ローン利用者の実態調査(2024年10月調査)」

低金利であるほどローンが組みやすくなるので、多く借りれる変動金利を選ぶ傾向にあります。都心中心に物件価格が高騰している状況だと、しかたないですよね。

目次に戻る↑

永住志向がなければ変動金利がおすすめ

変動金利の特徴を理解すると、低金利が続いている近年において選ぶメリットがあることが分かります。

借入期間の最初の10年間がポイント

住宅ローンは、最初の10年間で払う金利が35年間の金利総額の約半分を占めています。

なので、

もともと永住志向がない場合は、所有期間中の金利負担を抑えられる変動金利がおすすめです。ローン残債の減りが早くなるので、売却もスムーズにいきやすくなります。

永住志向のない方には、金利を低く抑えられる変動金利プランと相性がいいということです。

>> 【関連記事】不動産売却におすすめの会社とは|査定サイトの口コミも紹介

一方、終の棲家として家を購入する方は、毎月の返済額が計算しやすい固定金利にするか、変動金利にして必要に応じて繰り上げ返済をするという方法がベターです。

売却にスムーズにいくかどうかは、購入時に頭金(諸費用含む)をどれだけ用意できるかにも影響してきます。

>> 【関連記事】頭金なしで住宅ローン審査は危険?|メリット・デメリット

ここまでの「まとめ」

- 住宅ローンは最初の10年間で払う金利が35年間で払う金利総額の約半分を占めている

- 5年で売却予定などの短期保有を考えてる人には変動金利がおすすめ

目次に戻る↑

住宅ローンの仕組み

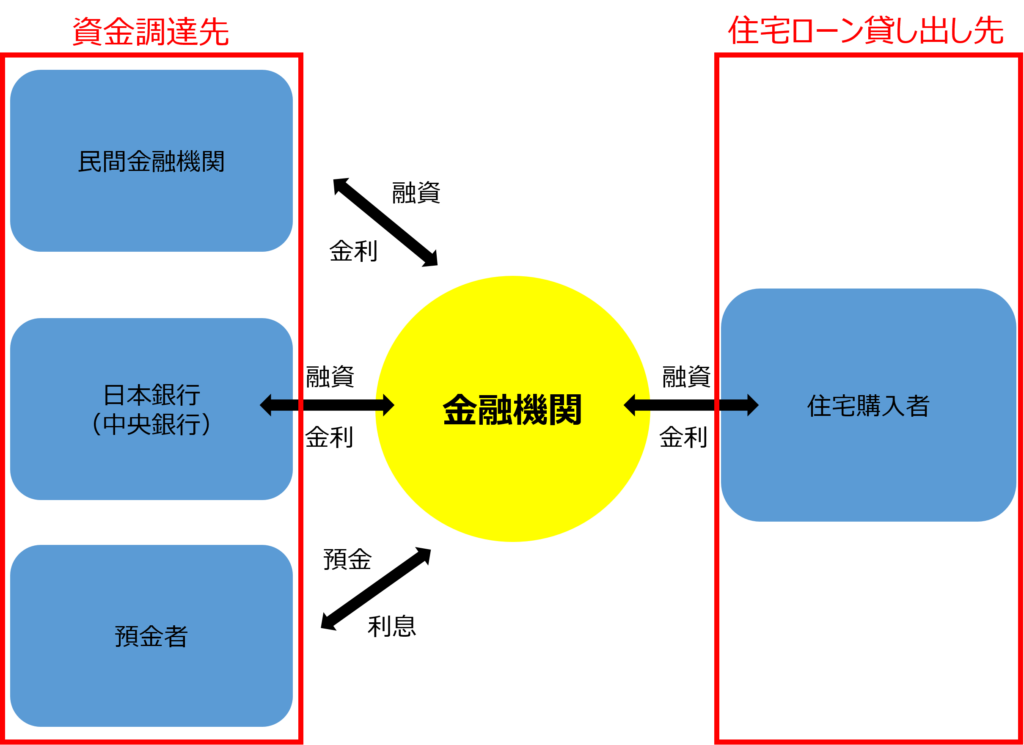

住宅ローンの仕組みを参考までに解説しておきます。

金融機関の立場などを以下にまとめました。

住宅ローンの貸出資金は日銀だけではない

住宅ローンの資金となる元手は日銀だけではありません。

利用者である国民が銀行に預けている資金も活用されています。

✔一般的な住宅ローンの仕組み

住宅ローンの仕組み(イメージ)

住宅ローンの仕組み(イメージ)

金融機関は、金融版卸問屋(小売店)です。資金を調達している側で金利が上がれば、貸し出し先の金利を上げないと収益が生まれない仕組みが分かります。

他にもさまざまな資金調達方法がありますが、簡単な仕組みとして紹介しました。

ここまでの「まとめ」

- 住宅ローンの貸出原資は銀行に預金をしている国民のお金も活用されている

目次に戻る↑

まとめ

今回は住宅ローンの変動金利における、125%ルールがない銀行について解説しました。

このポイントを抑えておくだけで、変動金利のリスクを理解できた上で選ぶことができます。

住宅ローンは、借り始めてから最初の10年間で、35年間で払う利息の半分を払い終えます。

125%ルールと5年ルールを理解すれば、総返済額を抑えた上で住宅ローンを組むことができます。

「モゲチェック 」で金融機関を同時に比較して、最適な住宅ローン選びをしましょう!

」で金融機関を同時に比較して、最適な住宅ローン選びをしましょう!

住宅ローンを決める前に、そもそものマイホーム購入の予算の決め方について詳しく知りたい方は、以下の記事も参考にしてみてください。

>> 【関連記事】マンション購入における予算の決め方|これを見れば安心

先に買うには購入できる人であると認識してもらうことが大切。 だから事前審査を済ませておく。 複数社を一発で比較審査できるモゲチェックはマジで優秀

X(旧twitter)

確かに『モゲチェック』の存在はもっと知られるべきですね。自分も早速試して見る価値があると感じました。住宅ローンを見直すことで節約できる額は大きいはずですし、操作も簡単と聞いて安心しました。

X(旧twitter)

「住宅ローンは住宅営業より『モゲチェック』でしょ!」という方は要注意。「横比較表があって最安金利がパッとわかる」「いくら借りられるかサクッと計算できる」さらに「モゲレコ登録するとお得に借りるアドバイスがもらえる」と良いことづくめのモゲチェック。でも思考停止は超ヤバい。注意点は↓

①最安金利は人によって変わる ②借金あると借入可能額が大幅にかわる ③金利だけで決めると失敗する ④銀行の特色を知ってるのは住宅営業 ⑤最適な銀行は人による

住宅ローンってとっつきにくいから『モゲチェック』は入り口としてはとても良いと思うにゃん

X(旧twitter)

今日はお客さんと銀行めぐり。 モゲチェックでもやっといてくれや。

X(旧twitter)

モゲチェックに登録してみたら家の純資産価値(売却価格 – 残債)を算出してくれて面白い。売却価格の妥当性についても、SUUMOに掲載されてる同マンション・同面積・同方位の物件価格の9掛け程度でなかなかリアルな気がする。

X(旧twitter)

住宅ローン、モゲチェックも登録して比較しましたが、結局提携ローンが一番金利低かったです

がん団信付、手数料定額型で0.485%。こんなもんですかね…?

単純比較ができないから難しいですね

X(旧twitter)

リプで教えてもらったモゲチェックで色んな銀行の金利や保証を調べて1番お得そうなauじぶん銀行に仮審査申込みしてみた!! なんと仮審査を代行してくれるみたいでサイト上で必要事項を確認しながら入力!!!! 審査通りますように…

X(旧twitter)

マイナス金利が終わり、いよいよ我が家もモゲチェックの出番です

X(旧twitter)

日本人は金利に無関心です 今まで住宅ローン 変動金利は下がり続け0.3% 借り換えや金利の比較など 無用だったはずですが いよいよ 日本でも政策金利が 動き出そうとしています これからは、 モゲチェックのような サービスが必要 要点はMFSが 貸金業の免許を持っていて 信用力分析が出来る事です

X(旧twitter)

Q

モゲチェックと他の比較サイトとの違いを教えてください。

A

一般的な「比較サイト」では、住宅ローンの比較はできますが、どのローンが自分に合っているのか、借りられるかまでは分かりません。モゲチェックでは、独自の審査ノウハウで入力した条件から最適な銀行を提案します。

Q

取り扱い金融機関はどれぐらいありますか?

A

100を超える取り扱い金融機関があります。(増加中)

Q

モゲチェックの利用に手数料はかかりますか。

A

住宅ローン診断(旧モゲレコ®)をはじめ、すべてのサービスは無料です。

Q

モゲチェックの3種類の使い方を教えてください。

A

①住宅ローンランキング【自分で住宅ローンを選ぶ】

金利タイプ毎にランキング形式で金融機関を紹介してくれます。「公式サイトを見る」ボタンから詳細を確認できます。

②住宅ローン診断(旧モゲレコ)【自分に合う住宅ローンを探してくれる】

入力された条件に合わせて住宅ローンを一括比較し、独自の審査ノウハウで最適な銀行を提案します。(商品次第で優遇金利あり)※利用者数30万人突破

③モゲチェックアプリ【家と住宅ローンを同時に探せる】

athome,LIFULL HOME’Sに掲載の物件から住宅ローンをシュミレーションし、条件に合った家とローンを一緒に探すことができます。

Q

モゲチェックで住宅ローンの相談はできますか?

A

住宅ローンにおけるプロのアドバイザーにチャットで相談できます(チャットのみ)。

Q

ユーザー登録の削除、退会をする方法を教えてください。

A

Q

モゲチェックの運営会社を教えてください。

A

株式会社MFS(2009年7月設立)です。

【主な受賞歴】

- すごいベンチャー100 フィンテック部門 2016 (東洋経済)

- EY Innovative Startup フィンテック部門 2017 (EY)

- スタートアップ有望株選出 2017 (Forbes)

- 東証グロース市場に上場 2024(東京証券取引所)

モゲチェック登録方法

STEP1

STEP2

[メールアドレス]と[パスワード]を入力

google・facebook・Appleアカウントでも可能

STEP3

アカウント認証を完了させる(登録したメールアドレス宛)

STEP4

STEP5

STEP6

申込みが完了(モゲチェック提案サービス)

5分以内に提案メールが届く

↓提案できる住宅ローンがない場合↓

STEP7

目次に戻る↑