[PR]当サイトはアフィリエイトプログラムに参加しています。

「返済期間50年の住宅ローンってやばいのかな…。長期間で組めるし良さそうだけど。詳しく知りたいな。」

こういった疑問に答えます。

あなたは、

「返済期間50年にして組む住宅ローンってどうなんだろ…。」

と悩んでないですか?

そもそも住宅ローンを組むだけでも不安なのに、50年でローンを組んでも大丈夫か心配になりますよね。

実は、私も35年ローンを組んだことがありますが、かなり不安になった記憶があります。

(金融機関から口座に数千万という金額が振り込まれたときは震えました)

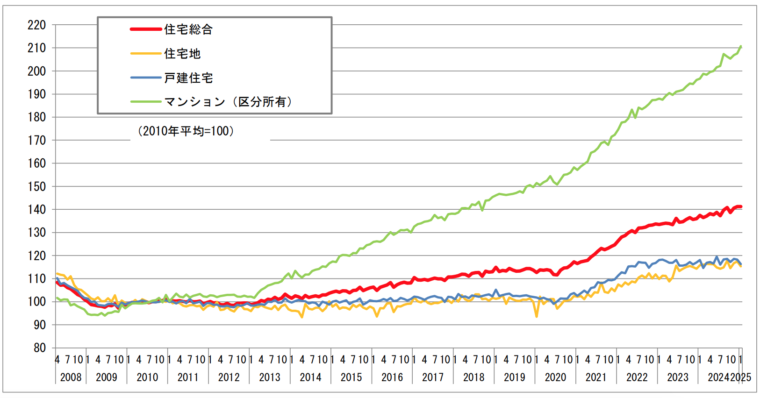

不動産市況は、都心などを中心に物件価格はまだまだ高い傾向です。

なので、借入限度額いっぱいまでローンを組んでいる人もいます。

そんなときに50年ローンで組めれば、月々の返済額を抑えることができます。

そこで今回は、不動産業界歴10年以上/住宅ローンアドバイザーの私が「返済期間50年の住宅ローン」について解説します。

この記事を読めば、

などが分かります。

返済期間を50年にすることで、月々の返済額を抑えられるメリットがあります!ただ、デメリットもあるので注意しましょう。

モゲチェックがおすすめ!

‘住宅ローンを探す、まさにChatGPT’

このツールを使えば「すべて無料」で、

>> 【まとめ】住宅ローンおすすめランキング|現役宅建士が解説

50年ローンがやばいと言われる理由

まず、 「50年で組む住宅ローンがやばい」と言われる理由について解説しましょう。

50年ローンは、月々の返済負担を抑えられる一方でリスクもあるんですよね。

総返済額が増える

一つ目は、単純に総返済額が増えるからです。

50年で住宅ローン組むと、返済期間が長くなるので利息の支払いが増えてしまいます。

こちらのシミュレーションからも、総返済額に差があることがわかります。

同じ金額で住宅ローンを組んでも、400万円以上多く払うことになります。

月々の支払いが減るのでお得に感じますが、トータルでは金銭的な負担が増えてしまいます。

定年後も返済が続く可能性が高くなるので、収入が下がったときのリスクも考えないとですよね。

「なるほど。長期間でローンを組むためには、老後も含めて考えないとなんだね。」

>> 【関連記事】住宅ローンを3000万組むのは地獄!?|月々の返済額と返済負担率も解説

元金の減るスピードが遅くなる

次に、元金の減りが遅くなるところです。

50年ローンでは、借入金の元金が減りにくいところがあります。

なぜなら、

支払い当初は利息の割合が大きく、返済が元金に充てられる割合が少ないからです。(元利均等返済)

なので、売却でも苦戦する可能性はあります。

50年ローンのように長期間でローンを組む場合は、ライフプランも考慮して検討しましょう。

(ずっと住むのか、そうじゃないのかというところですね)

返済期間が長くなればなるほど、ダラダラ元金を減らしていくイメージになるんです。

「そうなると、どのぐらいの金利で借りれるかってのが大事になるよね。」

>> 【関連記事】住宅ローンの0.1%の金利差は大きい?|総返済額の違いを解説

資金計画の見通しが立てづらい

50年先のことまでの生活を加味して資金計画を考えるのは難しいです。

返済期間が長くなるほど、最初の計画からずれていく可能性は高くなります。

こういう時はお金のプロであるFPに相談しましょう!オンラインで無料相談できるので、自宅からでも気軽にできます。(顔バレしないで相談できるサービスもあります)

「ありだね。第三者目線でプロのアドバイスをもらっておくのは安心できるしね。」

>> 【関連記事】独立系FPのランキングを一挙公開!|失敗しない探し方も解説

売却や住み替えしづらい

50年ローンは元金の減りが遅いので、売却しただけではローン完済できない可能性があります。

また、住宅ローンの借り換えもしづらくなります。

「確かにそうだよね。50年ローンを使うなら永住前提がいいだろうね。」

そのほうがいいですね。それか、頭金を多くして借入金額を少なくする方法もなくはないですね。

>> 【関連記事】頭金なしで住宅ローン審査はできる?|メリット・デメリット

老後になっても返済が終わらない

三つ目は、定年退職後の老後もローン返済が終わらないところです。

定年退職後に収入が下がっても、住宅ローンの返済額は変わらないので注意しましょう。

貯蓄もそこまでなくて単純に収入が下がっただけだと、生活が苦しくなる可能性があります。

なので、まず35年ローンでシミュレーションしてみて、ダメなら50年ローンという順序が無難です。

理想は定年前に住宅ローンを完済できるように、返済計画を立てることです。

30代でローンを組めても、完済できるのが80代になっちゃいますからね。

「そうだよね。でも、毎月の返済額を抑えられるメリットはあるからね(アリかな)。」

だけど……

「実際、自分はどれぐらい借りれるのかな……」(情報収集したい)

「どの銀行なら問題なくローンが組めるのか分からない……」

「営業マンに勧められたローンだけじゃちょっと不安……」

という方も多いと思います。

そんなあなたにオススメしたいのが、

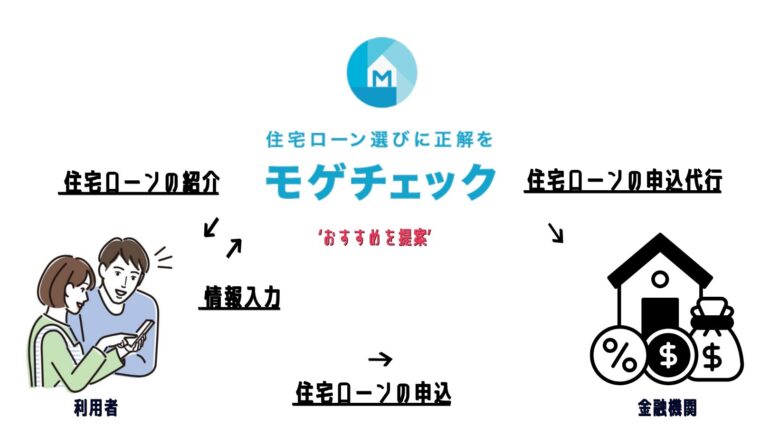

オンライン住宅ローンサービスでシェアNo.1の「モゲチェック」です。

このツールを使えばすべて無料かつ5分で、

「モゲチェック」なら、ストレスなく時短で住宅ローン選びができます。

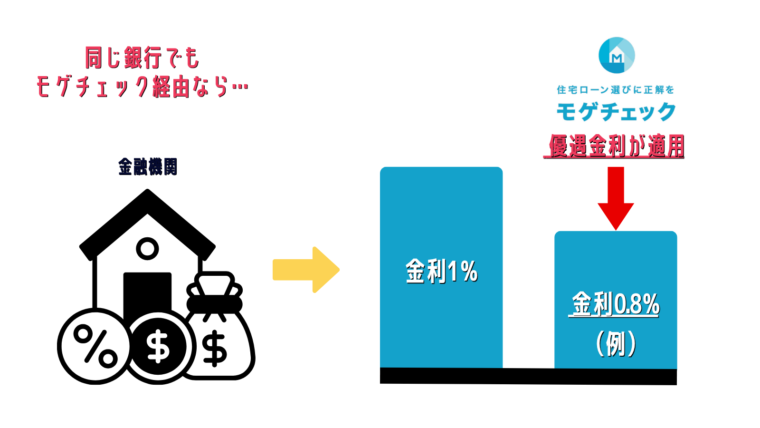

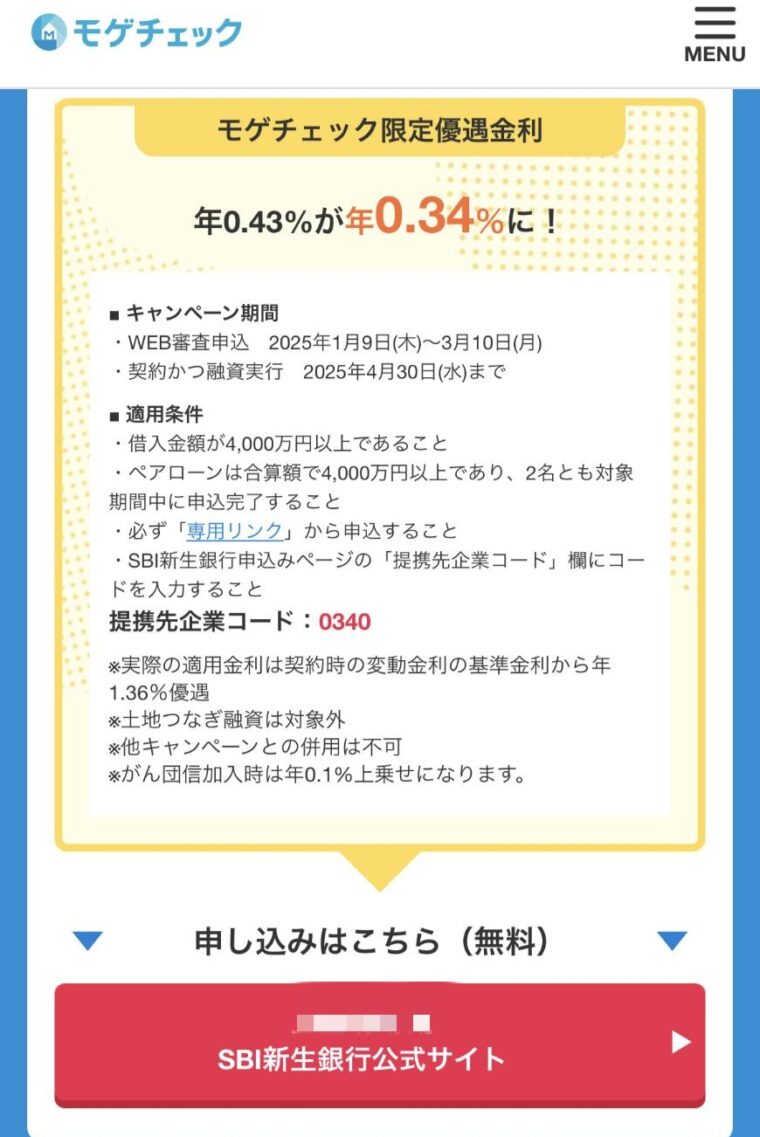

さらに、モゲチェック限定の特別金利も↓

※モゲチェック診断結果画面の条件を満たすことが条件

いまや住宅ローンを扱う金融機関は800以上。

不動産会社でもあなたにピッタリ合う住宅ローンを見つけるのは簡単じゃないのです。

(営業マンも提携銀行なら仕切りやすいですからね。。)

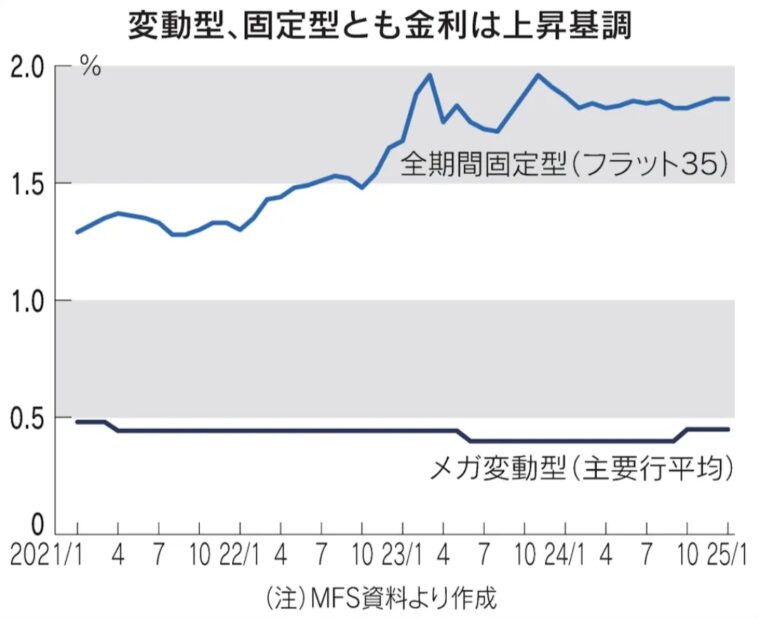

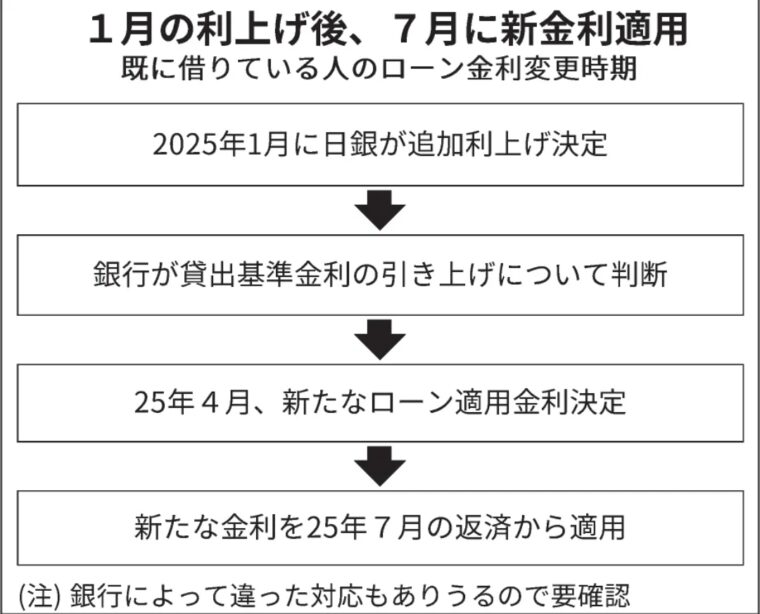

また……金利が上がりはじめています。

そんなときも「モゲチェック」を活用すれば、より条件のいい住宅ローンが簡単にみつかります。

金利0.1%変わるだけで、総額100万円以上損することもザラにあります…。住宅ローン商品の比較はやるべきなんですよね。

「なんか便利そう!でも、、、こういうサービスって実は有料だったとかなんじゃないの?」

いえいえ!実際に使ったことあるんですが、1円もかかりませんでしたよ。

>> 【関連記事】住宅ローンの0.1%の金利差は大きい?|総返済額の違いを解説

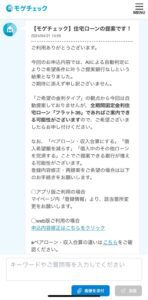

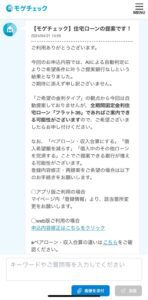

↓実際に診断してみた結果↓

ホントに無料でした…。

(不動産業界にいるからこそ、ちょっと疑ってたんです)

一番いいなと思ったのは、診断したからといって営業電話がこないところですね。

家探しの入り口としても有効かなと思います。

あとは、サクッと見つかるのもいいですね。

登録作業入れても5分ぐらいでした。

正式な事前審査の前に個人信用情報も確認してくれるのが「モゲチェック」の特徴なんです。一般的な事前審査のタイミングより前の段階でおすすめの住宅ローンが調べられます!

「そうなんだ!仮審査の仮審査ってことだね。無料だしせっかくだから使ってみようかな…評判とかクチコミだけちょっとみておきたいな。」

そんなことも聞かれるだろうと思ったのでクチコミなど集めてみました。下にスクロールして、チェックしてみてください!

\モゲチェック限定の優遇金利あり(2月末まで)/

無料で住宅ローン診断する(新規) >>先に買うには購入できる人であると認識してもらうことが大切。 だから事前審査を済ませておく。 複数社を一発で比較審査できるモゲチェックはマジで優秀

X(旧twitter)

確かに『モゲチェック』の存在はもっと知られるべきですね。自分も早速試して見る価値があると感じました。住宅ローンを見直すことで節約できる額は大きいはずですし、操作も簡単と聞いて安心しました。

X(旧twitter)

「住宅ローンは住宅営業より『モゲチェック』でしょ!」という方は要注意。「横比較表があって最安金利がパッとわかる」「いくら借りられるかサクッと計算できる」さらに「モゲレコ登録するとお得に借りるアドバイスがもらえる」と良いことづくめのモゲチェック。でも思考停止は超ヤバい。注意点は↓

①最安金利は人によって変わる ②借金あると借入可能額が大幅にかわる ③金利だけで決めると失敗する ④銀行の特色を知ってるのは住宅営業 ⑤最適な銀行は人による

住宅ローンってとっつきにくいから『モゲチェック』は入り口としてはとても良いと思うにゃん

X(旧twitter)

今日はお客さんと銀行めぐり。 モゲチェックでもやっといてくれや。

X(旧twitter)

モゲチェックに登録してみたら家の純資産価値(売却価格 – 残債)を算出してくれて面白い。売却価格の妥当性についても、SUUMOに掲載されてる同マンション・同面積・同方位の物件価格の9掛け程度でなかなかリアルな気がする。

X(旧twitter)

住宅ローン、モゲチェックも登録して比較しましたが、結局提携ローンが一番金利低かったです

がん団信付、手数料定額型で0.485%。こんなもんですかね…?

単純比較ができないから難しいですね

X(旧twitter)

リプで教えてもらったモゲチェックで色んな銀行の金利や保証を調べて1番お得そうなauじぶん銀行に仮審査申込みしてみた!! なんと仮審査を代行してくれるみたいでサイト上で必要事項を確認しながら入力!!!! 審査通りますように…

X(旧twitter)

マイナス金利が終わり、いよいよ我が家もモゲチェックの出番です

X(旧twitter)

日本人は金利に無関心です 今まで住宅ローン 変動金利は下がり続け0.3% 借り換えや金利の比較など 無用だったはずですが いよいよ 日本でも政策金利が 動き出そうとしています これからは、 モゲチェックのような サービスが必要 要点はMFSが 貸金業の免許を持っていて 信用力分析が出来る事です

X(旧twitter)

- Qモゲチェックと他の比較サイトとの違いを教えてください。

- A

一般的な「比較サイト」では、住宅ローンの比較はできますが、どのローンが自分に合っているのか、借りられるかまでは分かりません。モゲチェックでは、独自の審査ノウハウで入力した条件から最適な銀行を提案します。

- Q取り扱い金融機関はどれぐらいありますか?

- A

100を超える取り扱い金融機関があります。(増加中)

- Qモゲチェックの利用に手数料はかかりますか。

- A

住宅ローン診断(旧モゲレコ®)をはじめ、すべてのサービスは無料です。

- Qモゲチェックの3種類の使い方を教えてください。

- A

①住宅ローンランキング【自分で住宅ローンを選ぶ】

金利タイプ毎にランキング形式で金融機関を紹介してくれます。「公式サイトを見る」ボタンから詳細を確認できます。②住宅ローン診断(旧モゲレコ)【自分に合う住宅ローンを探してくれる】

入力された条件に合わせて住宅ローンを一括比較し、独自の審査ノウハウで最適な銀行を提案します。(商品次第で優遇金利あり)※利用者数30万人突破③モゲチェックアプリ【家と住宅ローンを同時に探せる】

athome,LIFULL HOME’Sに掲載の物件から住宅ローンをシュミレーションし、条件に合った家とローンを一緒に探すことができます。

- Qモゲチェックで住宅ローンの相談はできますか?

- A

住宅ローンにおけるプロのアドバイザーにチャットで相談できます(チャットのみ)。

- Qユーザー登録の削除、退会をする方法を教えてください。

- A

退会手続きは下記リンクからいつでも手続きができます(違約金なし)。

https://mogecheck.jp/user/unsubscribe/form

退会時に個人情報のデータは削除されます(モゲチェック公式HP)

- Qモゲチェックの運営会社を教えてください。

- A

株式会社MFS(2009年7月設立)です。

【主な受賞歴】

- すごいベンチャー100 フィンテック部門 2016 (東洋経済)

- EY Innovative Startup フィンテック部門 2017 (EY)

- スタートアップ有望株選出 2017 (Forbes)

- 東証グロース市場に上場 2024(東京証券取引所)

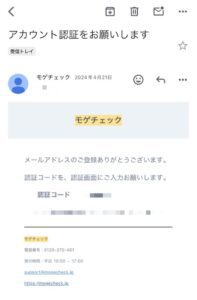

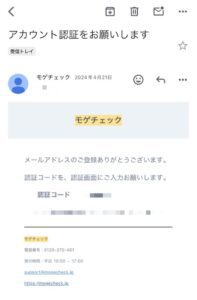

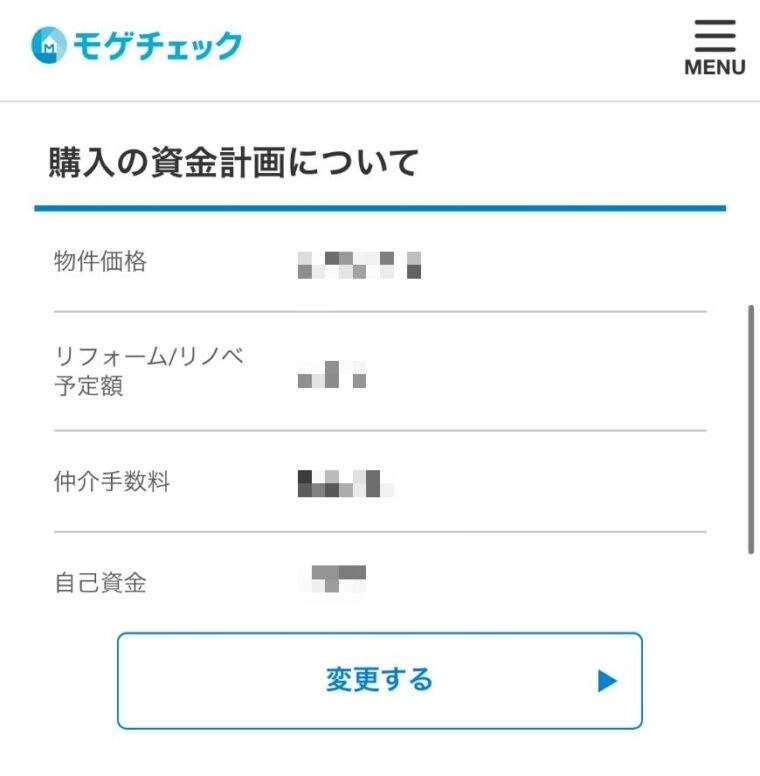

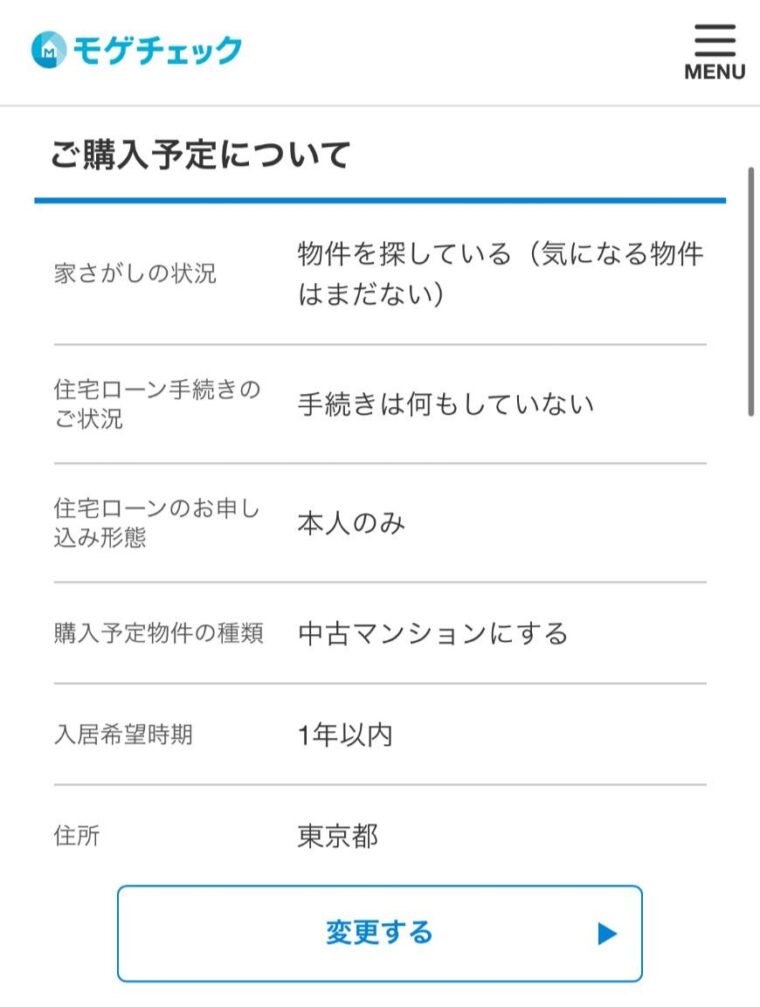

- STEP1

- STEP2[メールアドレス]と[パスワード]を入力

google・facebook・Appleアカウントでも可能

- STEP3アカウント認証を完了させる(登録したメールアドレス宛)

- STEP4本登録が完了

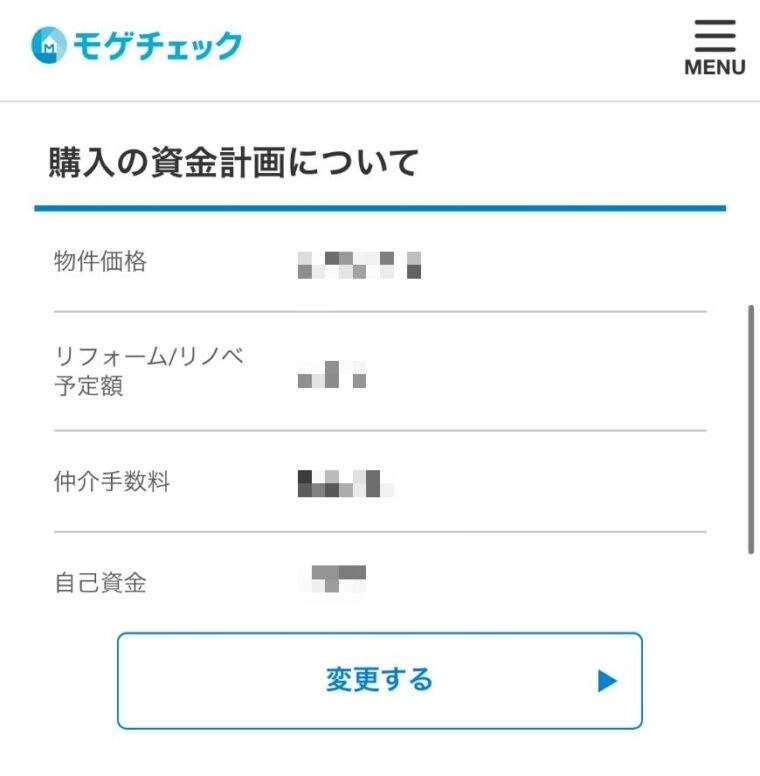

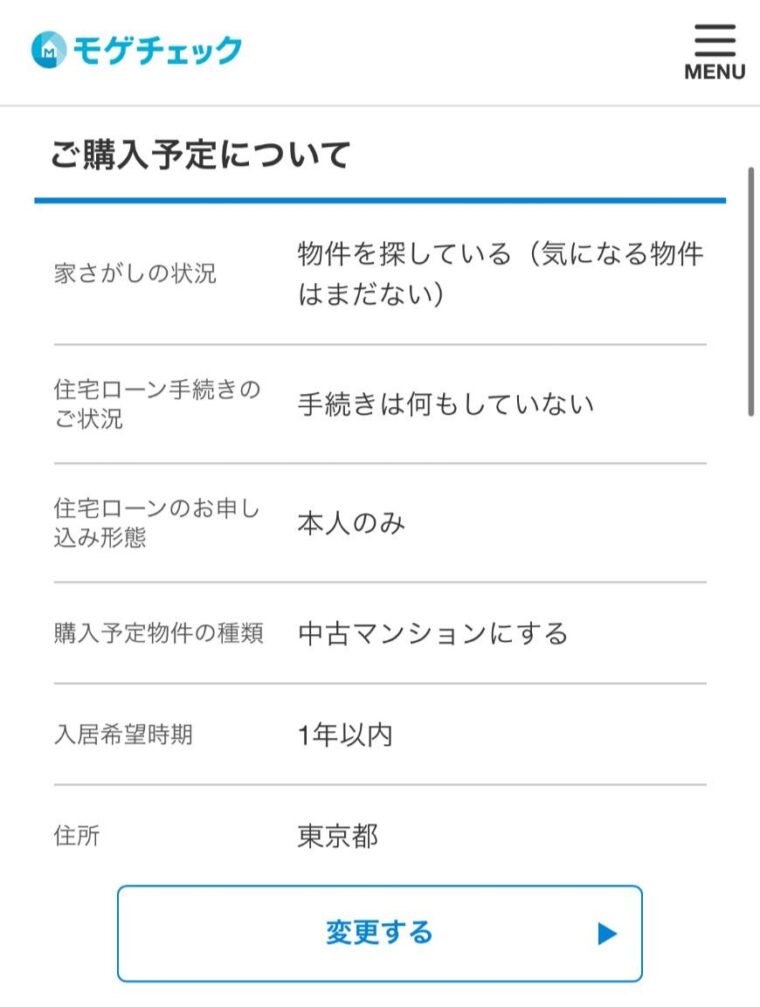

- STEP5申込み内容を入力

その他(申込者・年収・連絡先・現住所など)入力

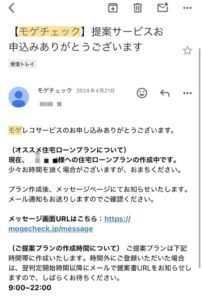

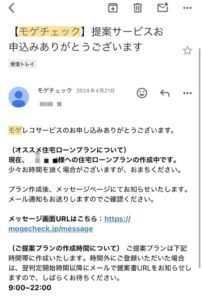

- STEP6申込みが完了(モゲチェック提案サービス)

5分以内に提案メールが届く

↓提案できる住宅ローンがない場合↓

- STEP7モゲチェックマイページ画面

購入者自身でも金融機関の目星を先につけられていると、他の検討者と競合したときに有利になる場合があるんです。

「そうなんだ!ちょっと調べたけど、登録しただけで毎月の金利情報もメールで届くようになるみたいだね。」

>> 【関連記事】モゲチェック (旧モゲレコ) の評判は?怪しい?|無料のワケも解説

50年ローンとは

そもそも50年ローンとは?ということについて、商品としてできた経緯などを解説します。

返済期間が最長50年の住宅ローン

50年ローンとは、文字どおり「50年間かけて返済する住宅ローン」のことです。

一般的に、返済期間35年で組むよりも15年も長いので、

というメリットがあります。

同じ借入金額でも、35年ローンに比べると月々の返済額で約2万円の削減ができます。

そのかわり、返済期間で支払う利息が増えてしまいます。

返済金額を50年で分割してるので、月々の返済額は抑えられるってことですよね!

「そうだね!家計にやさしいローンだよね。」

50年ローンができた経緯

50年ローンができた背景には、不動産価格の高騰とライフスタイルの変化があります。

具体的なポイントはこちらです。

不動産含めた物価上昇に対して、所得が追いついていないのが現状です。

あとは、「月々の支出を抑えて、夢のマイホームの購入需要を後押しする」という目的もあるはずです。

都心のマンションなんて国民の平均年収ぐらいでは、もはや買えないですからね。仕方ないのかもしれません。

「本当にそう。資産価値がどうとかの前に買えないよね。」

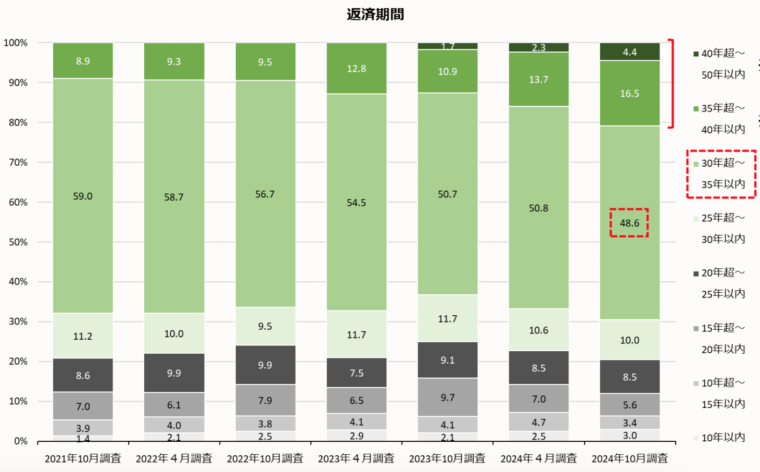

利用者は年々増えてきている

事実として、返済期間35年を超える住宅ローンを選ぶ人が年々増えてきています。

物件価格が上がってきちゃってるので、仕方ないですよね。

取り扱いできる銀行

現在、50年ローンを取り扱っている銀行はまだ限られていますが、徐々に広がりつつあります。

代表的な取り扱い銀行はこちらです。

銀行ごとに条件や金利設定は変わるので、個別に確認はしましょう。

今後も取り扱える金融機関は増えていくでしょうね!

「なるほどね。でも、ぶっちゃけ50年でローンを組むってどうなんだろう…。家計へのリスクも含めてざっくばらんに相談できるとこないかな。」

そんなときは、「マネーコーチ」がおすすめです!無料でFP相談できますし、顔バレせずにオンライン相談できるサービスです!

「へーすごいね!お金の相談って他人にしずらいからカメラ機能OFFにして相談できるなら使いやすいね。」

そうなんです!オンラインで初対面の人と面談するのって意外と緊張しますからね!

- Q相談は無料ですか?なぜ無料で相談できるのですか?

- A

相談は最後まで無料です。

マネーコーチは、多くの金融機関が提供しているいろいろな金融商品から、相談者のニーズに沿った商品を提案しています。その結果、相談者が提案した商品を気に入って購入したときに、金融機関から手数料を受け取ります。

そのため、相談者から費用をもらうことなく、サービスを提供することができています。もちろん契約しなくても、相談料を払う必要は一切ありません。

- Q相談は2回目以降も無料ですか?

- A

はい、2回目以降も無料です。

- Q相談したら何か契約しないといけないのか?

- A

保険や投資等を無理に契約する必要はありません。

相談の結果、契約しない方もいらっしゃいます。

マネーコーチでは弊社勧誘方針を基本として相談者の意向を最優先に考えているので、しつこく勧誘することありません。

- Q地方在住なのですが、相談はできますか?

- A

マネーコーチでは全ての方により良いサービスを受けていただくため、オンラインでのご相談に対応させていただいております。

そのため、地方の方でも都市部の方と変わらない質の高いご相談内容をご提供させていただけます。

- Qオンライン面談でいきなりカメラオンにするのは抵抗があるのですが、カメラオフでも大丈夫でしょうか?

- A

相談様の中には、カメラオンで面談することに抵抗がある方も多くいます。

なので、画面オフでのオンライン面談も可能です。

- Qサービスの対象外になることはありますか?

- A

マネーコーチによる対応が難しい方、具体的には以下のような方は本サービスの提供対象外となります。

・20歳未満/70歳以上の方

・無職(専業主婦/主夫を除く)や休職中、学生の方

・多重債務や債務整理を行っている方

・極端に負債または支出が多い、収入が少ない方

・日本国外にお住まいの方

・障害年金など公的制度に関するご相談をご希望の方

・同業他社(保険代理店・金融商品仲介業)にお勤めの方

- Q「マネーコーチ」の運営会社を教えてください。

- A

株式会社SURE INNOVATION (シュアーイノベーション)です。※2017年9月29日設立

- 所在地:大阪府大阪市中央区伏見町4-2-7 PMO淀屋橋9階

- 運営事業:お金の相談サービス 「Money Coach」の運営、お金の専門情報サイト 「Money Journal」の運営など

- Step.1相談したい日時を選択

- Step.2必要事項を入力

- Step.3確認メールが届き、予約完了

- Step.4家計診断(ヒアリング)

- Step.5資金計画・ライフプランの策定

- Step.6FPならではのアドバイス

- Step.7アフターフォロー

>> 【関連記事】マネーコーチの評判や口コミは?|特徴やメリット・デメリットも解説

50年ローンのデメリット

ここでは、50年ローンのデメリットについて解説していきます。

払う利息が増える

まず一番は、払う利息が増えてしまうところです。

返済期間が長くなる分、元金の減りが遅くなるので払う利息が増えるからです。

こちらが「借入金額5,000万円」「金利1.5%」でローンを組んだ場合の返済総額です。

- 【35年ローン】約6,400万円

- 【50年ローン】約7,100万円

返済期間が15年違うと、500万円も変わってきてしまいます。。。

月々の負担だけでなく、トータルコストもしっかり意識して選ぶことが重要です。

単純に返済期間が長いので利息が増えるということですね。

「そうだよね。家計に負担をかけないならアリだけど、借りる金額がでかいほどインパクトすごいね。」

元金の減りが遅くなる

50年ローンは、元金の減りが遅くなります。

なぜなら、返済初期の支払い分は、ほとんどが利息に充てられるからです。(元利均等返済)

35年ローンに比べたらもっとですからね。

あとは、売却や借り換えするときもローン残高が原因でスムーズにいかないリスクがあります。

月々の返済額を抑えるだけでなく、長期的な視点を踏まえて検討が必要です。

特に変動金利で借りたときの金利上昇リスクは気をつけないとですね。

「あーたしかに。でも、変動金利って5年間は返済額が変わらないルールあったよね?!」

>> 【関連記事】住宅ローンの5年ルールがない銀行とは?|125%ルールも合わせて解説

取り扱える金融機関が多くない

50年ローンは、まだ取り扱っている金融機関が少ないのが現状です。

融資期間が長いことによるリスクなどもあり、まだ増えていない印象です。

(とはいえ、今後はどんどん取り扱い銀行も増えてくると思います)

それこそ低金利で有名なネット銀行でも取り扱いはあります。

銀行の選択肢が少ないと比較検討しづらいですが、できる限り調べてから選びたいものです。

広がってきたとはいえ、まだ少ないですからね。

「なるほどね。「モゲチェック」で候補になる金融機関を提案してもらわないとね(35年ローンで組めるのが理想だけどね)。」

>> 【関連記事】モゲチェック (旧モゲレコ) の評判は?怪しい?|無料のワケも解説

資金計画の見通しが立てづらい

返済期間50年になると、今後の資金計画を立てにくくなるデメリットもあります。

例えばこんな支出などです。

住宅ローンの返済をしながらとなると、貯金から捻出することも出てきます。

無理のない資金計画を立てるためには、できるだけ将来のライフプランを想定してローンを組む必要があります。

「一回ファイナンシャルプランナーに相談しないとだね。(無料で相談できた気がするしね)」

そうですね!しかもオンラインで相談できますし、顔出し不要のサービスもありますよ!

>> 【関連記事】独立系FPのランキングを一挙公開!|失敗しない探し方も解説

老後の生活が大変になる

返済期間50年にもなると、老後(定年退職後)もローン返済がつづく可能性が高いです。

一般的には、老後になれば収入が下がります。

なので、年金だけでローン返済していくのは、けっこう厳しいです。

借入金額を無理のない範囲にするか、35年ローンで定年前に完済できるプランをが安全です。

これは気をつけないといけないところですよね。20代でローンが組めても完済が70代ですからね。

「そうだよね…。50年ローン使うなら早めに借りたほうがいいってことか。(40年ローンもみてみようかな)」

>> 【関連記事】40年のローンはやばい?理由は?|特徴やメリット・デメリットも解説

売却や住み替えがスムーズにできなくなる

50年ローンを組むと、売却や借り換えがやりづらくなる可能性が高くなります。

なぜなら、元金が減りにくいのでローン残高がネックになるからです。

家族構成の変化や転勤などに合わせて住み替えする予定なら、住宅ローン期間は慎重に検討しましょう。

50年ローンは永住する前提のほうが相性いいですよね。

「確かに。しかも、そんな簡単に借り換えできないケースとかもあるしね。」

>> 【関連記事】住宅ローンの借り換えできないケースとは?|7つのケースを解説

精神的な負担も増える

老後もローン返済が続くので、精神的な負担もやわらぐことがないです。

仮に、収入が年金だけになったら、「まだローンが残ってる…。」と不安になるものです。

50年ローンを検討するなら、老後の返済のことも考えておきましょう。

(せっかく頑張ってきたのに、ローンが原因で身動き取れなくなるのは悲惨です)

50年ローンのメリット

一方で、50年ローンのメリットはこちらです。

審査が通りやすくなる

まずは、住宅ローン審査に通りやすくなることです。

なぜなら、返済期間を長くすると月々の返済額が抑えられ、返済負担率も抑えられるからです。

返済負担率とは、「年収に対して年間のローン返済額の割合」を指します。

- 返済負担率(%) = 年間返済額 ÷ 年収 × 100

返済負担率を抑えることで、こちらのようなメリットがあるんです。

「ちょっと予算上げれば好みの物件を買えそう…」という人にとっては、50年ローンは心強いですよね。

ただし、物件欲しさに無理して50年ローンを組むことはおすすめしません。

世帯年収をフル活用して、無理した予算で50年ローンを組んでいる人はまずいないです。そこは利用する人も堅実になんです。

50年ローンにすることで金融機関としても貸しやすくなります。なので逆に注意したほうがいいということです。

「なるほど!35年だと返済が苦しい人とかはいいけど、目先のことだけで判断するのは危険だよね。」

月々の返済額が抑えられる

50年ローンにすることで、返済期間を長くすることで月々の返済額を抑えることができます。

たとえば、5,000万円を借りた場合、約35,000円/月も軽くなります。

「無理なく住宅ローンを払いたい」と考えている人にとっては、50年ローンはメリットです。

住宅ローンで大切なのは、借りたお金を滞納せずに完済することです!

「そうだね!毎月の収支がギリギリだと月末の引き落とし日が憂鬱になるからね。」

若くしてマイホームを持てる

50年ローンなら月々の返済額が抑えられるので、若くしてマイホームを持つことができます。

今払ってる家賃よりも50年ローンで組んだほうが、月々の支出が抑えられることもあります。

「早くマンションや戸建てを買いたい」という人には、50年ローンは魅力的です。

50年ローンのメリットはこういうところでもあります!

「そうだね!若いうちから資産になる可能性がある現物を持てるのは魅力的です。」

>> 【関連記事】モゲチェック (旧モゲレコ) の評判は?怪しい?|無料のワケも解説

物件の選択肢が増える

50年ローンにすることで月々の返済負担を抑えられて、希望する物件の選択肢が広がります。

つまり、予算を少し上げることができるからです。

具体的には、こんなメリットがあります。

永住思考があって理想の家で暮らしたい人には、50年ローンは画期的な商品です。

「いいね!住宅ローンといえば35年っていう概念が覆されてくね。」

>> 【関連記事】モゲチェック (旧モゲレコ) の評判は?怪しい?|無料のワケも解説

資産運用にお金をまわしやすくなる

住宅ローンの返済額を抑えられたことで、浮いたお金を資産運用に回すことができます。

具体的には、こんなメリットがあります。

住宅ローンの返済期間中でも、ちょっとずつ資産運用していきたい人には50年ローンはおすすめです。

こういう視点もあるんですよね!

「なるほど!返済をしながら資産を増やせるなんて発想なかった。」

50年ローンがおすすめな人

50年ローンがおすすめな人のタイプにも触れておきましょう。

20代のうちに家を買いたい人

20代で家を買いたいと思っている人です。

数千万という借入金額を50年で分割できるので、月々の負担を減らすことができます。

また、定期的に繰上げ返済をしていけば、定年退職までに完済もむずかしくないです。

20代だとそこまで年収が上がってきていない人が多いですが、50年ローンにすることで予算を少し上げることができたりします。

「なるほど!20代で家を買えれば資産形成にもなりそうだしね。(家賃もったいないしね)」

>> 【関連記事】家賃9万はもったいないは嘘?|月々9万で組める購入予算も解説

20代の共働き世代

20代などの共働き世代にも50年ローンはおすすめです。(これから共働きになる人も)

なぜなら、世帯収入が増えれば、月々の返済負担の割合を抑えることができるからです。

あくまで共働きが「確実に実現する」前提で、ペアローンなり収入合算して住宅ローンを組むことが大切です。

「あとは、妊娠や育休で世帯年収が減ることもあるから、無理のない予算でローンを組むことが大切だよね。」

>> 【関連記事】共働きなら5000万円住宅ローンは組める?|目安年収やシミュレーションを解説

資産運用に十分な知識があり実績もある人

資産運用が得意な人も50年ローンは有効なツールになります。

なぜなら、月々のローン返済額を抑えることで手元資金を運用に回せるからです。

そもそも、住宅ローン控除で還付されたお金を資産運用に充てるだけでもメリットがあります。

ただし、資産運用にはリスクもあります。経験が浅い方や、安定した実績がない方にはおすすめできません。

「お金のプロであるFPに相談しながらすすめたほうがいいよね!」

>> 【関連記事】独立系FPのランキングを一挙公開!|失敗しない探し方も解説

50年ローンを組むとやばい人

一方で、50年ローンを組むとやばいことになる人の特徴はこちらです。

50年ローンでも家計への負担が大きくなる人

当たり前ですが、50年ローンにしても家計にゆとりが出ない人には向いていません。

ましてや金利上昇によって、ローン返済できなくなって破綻する可能性があるからです。

特に、変動金利にすると要注意です。

50年ローンでも返済が厳しいなら、借入額を減らして35年ローンで組むことをおすすめします。

変動金利には5年ルールなどがありますが、それでもリスクありますよね!

>> 【関連記事】住宅ローンの125%ルールがない銀行とは?|5年ルールも合わせて解説

住宅ローンを組むことに対して楽観的な人

住宅ローンに対して楽観的な人にも、50年ローンはおすすめできません。

なぜなら、50年という長期間になるといろんなリスクが起こりえるので、甘い見通しだとコケるからです。

「なんとかなる」という安易な気持ちで住宅ローンを背負うと、最悪は家を手放すことにもなりかねません。

住宅ローンを組むことに対して慎重になれる人でないと危ないです。

将来の収入減少や病気、家族構成の変化など、人生には思わぬことが起きたりしますからね!注意しましょう。

「ホントそうだよね…。借金を背負うわけだからね。」

>> 【関連記事】モゲチェック (旧モゲレコ) の評判は?怪しい?|無料のワケも解説

50年ローンの返済がきついときの対策

とはいえ、50年で住宅ローンを組んでも家計が苦しくなることもあります。

そんなときの対策を紹介します。

住宅ローンの借り換えをする

一つは「住宅ローンの借り換え」があります。

いい条件で借り換えできれば、月々の返済額を少なくできます。

(金利を抑えることができるセカンドチャンスです)

主なメリットはこちらです。

なお、借り換えには手数料などもかかるため、事前にシミュレーションしておきましょう。

50円ローンでは35年ローンより金利が上がるケースがあるので、借入当初から繰り上げ返済をしておくことも重要ですね。

自宅を売却する

もう一つは、「売却する」という選択肢です。

借金をゼロにしてしまうということです。

ただ、元金の減りが遅い50年ローンでは、売却金額だけではローン完済できないこともあります。

なので、できるだけ高く売却できるように数社比較をして、優秀な不動産会社や営業マンにお願いする必要があります。

何回もローン返済が滞ると競売になる可能性もあるので、早めに動くことが大切ですよね。

「なるほど…。誠実で信頼できそうな営業マンと出会えたらいいよね。」

>> 【関連記事】不動産売却におすすめの会社とは|査定サイトの口コミも紹介

40年ローンもやばい?

最後に、40年ローンもやばいの?ということも少しだけ解説しておきます。

結論、リスクを理解して利用するなら問題ありません。

50年ローンとデメリットは同じ

結論から言うと、40年ローンも50年ローンと同じようなデメリットがあります。

なぜなら、返済期間が長くなることで利息負担が増えたり、老後資金への影響が大きくなったりするからです。

具体的なデメリットは次の通りです。

老後の年金生活でも住宅ローンを払い続けることになり、家計を圧迫しかねません。

このように、40年ローンも「長期間のリスク」が50年ローンと本質的に変わらないため、慎重な判断が求められます。

40年ローンの取り扱い銀行

50年ローンと同じように40年ローンを取り扱っている銀行はまだ多くないです。

なぜなら、通常の住宅ローンは35年が標準であり、金融機関としても長期ローンはリスクです。

主な取り扱い銀行は次の通りです。

- 住信SBIネット銀行(住宅ローン金利に年0.15%が上乗せ)

- auじぶん銀行(住宅ローン金利に年0.10%が上乗せ)

- 楽天銀行

ただし、「40年ローン=誰でも組める」わけではありません。

年齢や収入、物件条件によっては希望通りの融資期間にならないこともあります。

40年ローンは「家を買う可能性を広げる」メリットはありますが、将来にわたるリスクも考慮して選ぶことが大切です。

>> 【関連記事】40年のローンはやばい?理由は?|特徴やメリット・デメリットも解説

まとめ

今回は、50年の住宅ローンはやばい?について理由やメリット・デメリットなどを解説しました。

50年ローンは、住宅ローンが組みやすくて物件の選択肢が広がるなどのメリットがあります。

ただし、金利が増えて総支払額が増えるデメリットもあるので注意しましょう。

この記事で、返済期間50年の住宅ローンを知っていただき、住宅ローン選びに役立ててください。

どちらかというと永住する前提で買う物件に使うローンと相性がいいです。

とはいえ、50年ローンが使える金融機関を知らないし、どれぐらい借りれるかわからないという人も多いと思います。

そんなときは「モゲチェック」を使いましょう。

登録時間たったの5分で、無料かつ簡単におすすめの住宅ローンをいくつか教えてくれます。

もちろん35年ローンにおける、自分に合う金融機関を見つけるときにもです。

モゲチェックがおすすめ!

‘住宅ローンを探す、まさにChatGPT’

このツールを使えば「すべて無料」で、

先に買うには購入できる人であると認識してもらうことが大切。 だから事前審査を済ませておく。 複数社を一発で比較審査できるモゲチェックはマジで優秀

X(旧twitter)

確かに『モゲチェック』の存在はもっと知られるべきですね。自分も早速試して見る価値があると感じました。住宅ローンを見直すことで節約できる額は大きいはずですし、操作も簡単と聞いて安心しました。

X(旧twitter)

「住宅ローンは住宅営業より『モゲチェック』でしょ!」という方は要注意。「横比較表があって最安金利がパッとわかる」「いくら借りられるかサクッと計算できる」さらに「モゲレコ登録するとお得に借りるアドバイスがもらえる」と良いことづくめのモゲチェック。でも思考停止は超ヤバい。注意点は↓

①最安金利は人によって変わる ②借金あると借入可能額が大幅にかわる ③金利だけで決めると失敗する ④銀行の特色を知ってるのは住宅営業 ⑤最適な銀行は人による

住宅ローンってとっつきにくいから『モゲチェック』は入り口としてはとても良いと思うにゃん

X(旧twitter)

今日はお客さんと銀行めぐり。 モゲチェックでもやっといてくれや。

X(旧twitter)

モゲチェックに登録してみたら家の純資産価値(売却価格 – 残債)を算出してくれて面白い。売却価格の妥当性についても、SUUMOに掲載されてる同マンション・同面積・同方位の物件価格の9掛け程度でなかなかリアルな気がする。

X(旧twitter)

住宅ローン、モゲチェックも登録して比較しましたが、結局提携ローンが一番金利低かったです

がん団信付、手数料定額型で0.485%。こんなもんですかね…?

単純比較ができないから難しいですね

X(旧twitter)

リプで教えてもらったモゲチェックで色んな銀行の金利や保証を調べて1番お得そうなauじぶん銀行に仮審査申込みしてみた!! なんと仮審査を代行してくれるみたいでサイト上で必要事項を確認しながら入力!!!! 審査通りますように…

X(旧twitter)

マイナス金利が終わり、いよいよ我が家もモゲチェックの出番です

X(旧twitter)

日本人は金利に無関心です 今まで住宅ローン 変動金利は下がり続け0.3% 借り換えや金利の比較など 無用だったはずですが いよいよ 日本でも政策金利が 動き出そうとしています これからは、 モゲチェックのような サービスが必要 要点はMFSが 貸金業の免許を持っていて 信用力分析が出来る事です

X(旧twitter)

- Qモゲチェックと他の比較サイトとの違いを教えてください。

- A

一般的な「比較サイト」では、住宅ローンの比較はできますが、どのローンが自分に合っているのか、借りられるかまでは分かりません。モゲチェックでは、独自の審査ノウハウで入力した条件から最適な銀行を提案します。

- Q取り扱い金融機関はどれぐらいありますか?

- A

100を超える取り扱い金融機関があります。(増加中)

- Qモゲチェックの利用に手数料はかかりますか。

- A

住宅ローン診断(旧モゲレコ®)をはじめ、すべてのサービスは無料です。

- Qモゲチェックの3種類の使い方を教えてください。

- A

①住宅ローンランキング【自分で住宅ローンを選ぶ】

金利タイプ毎にランキング形式で金融機関を紹介してくれます。「公式サイトを見る」ボタンから詳細を確認できます。②住宅ローン診断(旧モゲレコ)【自分に合う住宅ローンを探してくれる】

入力された条件に合わせて住宅ローンを一括比較し、独自の審査ノウハウで最適な銀行を提案します。(商品次第で優遇金利あり)※利用者数30万人突破③モゲチェックアプリ【家と住宅ローンを同時に探せる】

athome,LIFULL HOME’Sに掲載の物件から住宅ローンをシュミレーションし、条件に合った家とローンを一緒に探すことができます。

- Qモゲチェックで住宅ローンの相談はできますか?

- A

住宅ローンにおけるプロのアドバイザーにチャットで相談できます(チャットのみ)。

- Qユーザー登録の削除、退会をする方法を教えてください。

- A

退会手続きは下記リンクからいつでも手続きができます(違約金なし)。

https://mogecheck.jp/user/unsubscribe/form

退会時に個人情報のデータは削除されます(モゲチェック公式HP)

- Qモゲチェックの運営会社を教えてください。

- A

株式会社MFS(2009年7月設立)です。

【主な受賞歴】

- すごいベンチャー100 フィンテック部門 2016 (東洋経済)

- EY Innovative Startup フィンテック部門 2017 (EY)

- スタートアップ有望株選出 2017 (Forbes)

- 東証グロース市場に上場 2024(東京証券取引所)

- STEP1

- STEP2[メールアドレス]と[パスワード]を入力

google・facebook・Appleアカウントでも可能

- STEP3アカウント認証を完了させる(登録したメールアドレス宛)

- STEP4本登録が完了

- STEP5申込み内容を入力

その他(申込者・年収・連絡先・現住所など)入力

- STEP6申込みが完了(モゲチェック提案サービス)

5分以内に提案メールが届く

↓提案できる住宅ローンがない場合↓

- STEP7モゲチェックマイページ画面

コメント