>> 住宅ローンを3,000万円組むのは大変?|徹底解説

>> 【まとめ】住宅ローンおすすめランキング|現役宅建士が解説

3,500万円の住宅ローンを返済できる年収(世帯年収)は?

3,500万円の住宅ローンを組んで、無理なく返済できる税込年収は「600~650万円」からです。

ここでは、3,500万円の住宅ローンを借りる場合、なぜ600〜650万円必要なのかを解説します。

そんなに年収高くないと3,500万円借りれないの?」と思うかもしれません。一番手堅い試算をしてから可能な範囲でリスクを取っていくことが大切です。

「たしかに家を買えても払えなくなったら意味ないもんね。実際はもっと年収低くても借りれるよね。(500万円前後でもいけるんじゃない?)」

住宅ローン3,500万円の返済額は約11万円

住宅ローン3,500万円を以下条件で借りた場合、毎月の返済額は約10.7万円です。

- 頭金、ボーナス払い0円

- 固定金利1.5%(全期間)

- 返済期間を35年(420ヶ月)

税込年収が650万円の手取り年収は約500万円、月々にすると約41万円(ボーナス込み)です。

住宅購入には、住宅ローンに加えて保険料、ローン保証料、維持費に固定資産税・都市計画税、水道光熱費などがかかります。さらに食費・スマホなどの通信費なども毎月かかって、子供もいれば教育費、親の年齢が上がれば介護費なども加わっていきます。

手取り年収は、「独身・給与所得のみ、給与所得控除・基礎控除・社会保険料控除のみ」と仮定。

「もし夫婦でローンを組んでいたら、どっちかが働けなくなったりしたら返済

が苦しくなるよね…。」

返済負担率は手取り年収に対して25%以内が理想

住宅ローン返済を無理なくできるのは、年間のローン返済額が「手取り年収に対して25%以下に抑えられているかどうか」が1つの基準です。

この基準を返済比率(返済負担率)といいます。

返済比率(返済負担率)=12ヶ月分のローン返済額 ÷ 手取り年収 × 100

「税込み年収」ではなく「手取り年収」というところがポイントです。

前述の借入条件に当てはめると、返済負担率は25.7%です。

多くの金融機関では、審査基準を「前年度の税込年収に対して35%以下」にしています。

「手取り年収に対する返済負担率を25%以下」にしておくということで、不測の事態が起きても対応がしやすくなります。また、売るときもスムーズに進めやすくなるメリットがあります。

>> 【関連記事】不動産売却におすすめの会社とは|査定サイトの口コミも紹介

そもそも返済する基準を抑えているので、少し金利上昇などで返済比率が上がっても対応できます。

住宅ローンの金利タイプ

住宅ローンには3種類の金利タイプがあります。

それぞれの特徴を知った上でどの金利タイプにするか決めましょう。

全期間固定金利型

文字通り、最初に適用された金利で全期間返済するタイプです。

市場の金利が変動しても返済額が一定のままとなり、住宅ローンにおける支出を予め計算できるメリットがあります。

変動金利よりも金利が高くなるというデメリットがあります。

一部ネット銀行などでは、全期間固定金利型にもかかわらず、経済動向で金利が変わる場合もありますので、事前に確認が必要です。

固定金利期間選択型

当初定めた期間の金利は変わらず、固定金利の期間終了時に改めて適用金利が設定されるタイプです。

当初固定期間は2年、3年、5年、10年、15年、20年などから選べます。

期間終了後は、変動金利や同じ固定金利期間選択型のどちらも選ぶことができます。

金利は、その時点での市場金利を考慮して見直されます。

金利が上がっている場合、月々の返済額が増える可能性がある点に注意が必要です。借入当初の金利だけにとらわれすぎないよう注意しましょう。

金利は固定期間が短いほど低く、長いほど高くなります。金融機関としては、金利を固定してしまうと途中で変えられないリスクがあるからです。

変動金利型

市場の金利に連動して金利が変動するタイプです。

固定金利と比べて金利が安くなるので、金利を抑えたい方におすすめです。

一般的に、変動金利では適用金利が半年ごとに見直されますが、返済額が急に増えないように返済額は借入当初から5年変わらず、5年後の金利の変更が必要な時には当初の金利から最大1.25倍しか増えないルールになっています。

>> 【関連記事】住宅ローンの125%ルールと5年ルール|変動金利は危険?

未払利息は、11年目以降、または最終返済時に上乗せや一括返済を求められます。

「家を買った友人に聞いたんだけど、金利には15%までしか上げられない法律があるみたいだね。しかも、今までべらぼうに金利が上がっちゃったこともないみたいよ。」

目次に戻る↑

住宅ローン3,500万円の月々返済額・返済負担率【年収別】

ここでは、350万~750万までの年収別で住宅ローンの返済負担率を比較していきます。

税込年収を基準にそれぞれの手取り年収も紹介します。

条件は以下の通りです。

- 住宅ローンの借入額3,500万円

- 返済期間は35年(420ヶ月)、元利均等返済、ボーナス返済無し

- 手取り年収は下記表を参照(独身会社員・給与所得のみ、給与所得控除・基礎控除・社会保険料控除と住民税・所得税を考慮)

| 額面年収 | 手取り年収 |

| 1,000万円以下 | 額面給与の約70~80% |

| 1,000万円超2,000万円以下 | 額面給与の約60~70% |

| 2,000万円超 | 額面給与の約50~60% |

速算表(年収から手取りを算出)年収は同じでも配偶者や扶養の人数によって手取りが変わってきます。

年収ごとの返済負担率の目安

前述の通り、年間の住宅ローンの返済額が「手取り年収に対して25%以下」が、無理のない返済ができる1つの基準になります。

ここでは月々に換算した返済比率になります。

前述の通り、多くの金融機関は、住宅ローンの審査基準を「前年度の額面年収に対して35%以下」にしています。

年収350万円(手取り約275万)

年収350万円を額面と手取り収入を、下記の通り月額(ボーナスも12等分)に換算しました。

- 額面から算出:約291,000円(月額)

- 手取りから算出:約229,000円(月額)

| 年収350万円の月々返済額と返済負担率 |

| ー | 毎月の返済額 | 額面29.1万円に対する返済負担率 | 手取り22.9万円に対する返済負担率 |

| 変動金利 0.7% | 93,982円 | 32.2% | 41.0% |

| 全期間固定金利 1.2% | 102,095円 | 35% | 44.5% |

※前提条件返済比率(返済負担率)=12ヶ月分のローン返済額 ÷ 手取り年収 × 100でも同じ比率になります。

年収400万円(手取り約310万)

年収400万円を額面と手取り収入を、下記の通り月額(ボーナスも12等分)に換算しました。

- 額面から算出:約333,000円(月額)

- 手取りから算出:約258,000円(月額)

| 年収400万円の月々返済額と返済負担率 |

| ー | 毎月の返済額 | 額面33.3万円に対する返済負担率 | 手取り25.8万円に対する返済負担率 |

| 変動金利 0.7% | 93,982円 | 28.2% | 36.4% |

| 全期間固定金利 1.2% | 102,095円 | 30.6% | 39.5% |

※前提条件年収450万円(手取り約350万)

年収450万円を額面と手取り収入を、下記の通り月額(ボーナスも12等分)に換算しました。

- 額面から算出:約375,000円(月額)

- 手取りから算出:約291,000円(月額)

| 年収450万円の月々返済額と返済負担率 |

| ー | 毎月の返済額 | 額面37.5万円に対する返済負担率 | 手取り29.1万円に対する返済負担率 |

| 変動金利 0.7% | 93,982円 | 25.0% | 32.2% |

| 全期間固定金利 1.2% | 102,095円 | 27.2% | 35.0% |

※前提条件年収500万円(手取り約385万)

年収500万円を額面と手取り収入を、下記の通り月額(ボーナスも12等分)に換算しました。

- 額面から算出:約416,000円(月額)

- 手取りから算出:約320,000円(月額)

| 年収500万円の月々返済額と返済負担率 |

| ー | 毎月の返済額 | 額面41.6万円に対する返済負担率 | 手取り32万円に対する返済負担率 |

| 変動金利 0.7% | 93,982円 | 22.5% | 29.3% |

| 全期間固定金利 1.2% | 102,095円 | 24.5% | 31.9% |

※前提条件「やっぱり500万円でも大丈夫だね!?…でもマンションだと管理費・修繕積立金、子供ができたら養育費とかで意外にきついかも。」

年収550万円(手取り約420万)

年収550万円を額面と手取り収入を、下記の通り月額(ボーナスも12等分)に換算しました。

- 額面から算出:約458,000円(月額)

- 手取りから算出:約350,000円(月額)

| 年収550万円の月々返済額と返済負担率 |

| ー | 毎月の返済額 | 額面45.8万円に対する返済負担率 | 手取り35万円に対する返済負担率 |

| 変動金利 0.7% | 93,982円 | 20.5% | 26.8% |

| 全期間固定金利 1.2% | 102,095円 | 22.2% | 29.1% |

※前提条件年収600万円(手取り約460万)

年収600万円を額面と手取り収入を、下記の通り月額(ボーナスも12等分)に換算しました。

- 額面から算出:約500,000円(月額)

- 手取りから算出:約383,000円(月額)

| 年収600万円の月々返済額と返済負担率 |

| ー | 毎月の返済額 | 額面50万円に対する返済負担率 | 手取り38.3万円に対する返済負担率 |

| 変動金利 0.7% | 93,982円 | 18.7% | 24.5% |

| 全期間固定金利 1.2% | 102,095円 | 20.4% | 26.6% |

※前提条件

年収650万円(手取り約500万)

年収650万円を額面と手取り収入を、下記の通り月額(ボーナスも12等分)に換算しました。

- 額面から算出:約541,000円(月額)

- 手取りから算出:約416,000円(月額)

| 年収650万円の月々返済額と返済負担率 |

| ー | 毎月の返済額 | 額面54.1万円に対する返済負担率 | 手取り41.6万円に対する返済負担率 |

| 変動金利 0.7% | 93,982円 | 17.3% | 22.5% |

| 全期間固定金利 1.2% | 102,095円 | 18.8% | 24.5% |

※前提条件年収700万円(手取り約525万)

年収700万円を額面と手取り収入を、下記の通り月額(ボーナスも12等分)に換算しました。

- 額面から算出:約583,000円(月額)

- 手取りから算出:約437,000円(月額)

| 年収700万円の月々返済額と返済負担率 |

| ー | 毎月の返済額 | 額面58.3万円に対する返済負担率 | 手取り43.7万円に対する返済負担率 |

| 変動金利 0.7% | 93,982円 | 16.1% | 21.5% |

| 全期間固定金利 1.2% | 102,095円 | 17.5% | 23.3% |

※前提条件

年収750万円(手取り約560万)

年収750万円を額面と手取り収入を、下記の通り月額(ボーナスも12等分)に換算しました。

- 額面から算出:約625,000円(月額)

- 手取りから算出:約466,000円(月額)

| 年収750万円の月々返済額と返済負担率 |

| ー | 毎月の返済額 | 額面62.5万円に対する返済負担率 | 手取り46.6万円に対する返済負担率 |

| 変動金利 0.7% | 93,982円 | 15.0% | 20.1% |

| 全期間固定金利 1.2% | 102,095円 | 16.3% | 21.9% |

※前提条件固定金利でも返済比率が25%以下になる、税込年収650万円からが余裕のある返済をするための基準の一つになることが分かります。一つの理想です。

「年収600万円ぐらいだと3500万円借りても無理なく返済していけるってことだよね…。家賃もったいないしね、、、ちょっと住宅ローンがどこにしたらいいか調べて検討しようかな。」

だけど……

「そもそも自分はどれぐらい借りれるのかな……」(情報収集したい)

「どこの銀行であれば問題なくローンが組めるのか分からない……」

「不動産会社に勧められたローンを使うのはちょっと不安……」

という方も多いと思います。

そんなあなたにお勧めしたいのが、

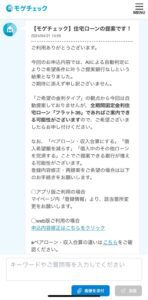

オンライン住宅ローンサービスでシェアNo.1の「モゲチェック 」です。

」です。

「モゲチェック 」は、あなたの住宅ローン探しを代行してくれる‘まさにChatGPT’。

」は、あなたの住宅ローン探しを代行してくれる‘まさにChatGPT’。

このツールを使えばすべて無料で、

- 「どんな条件で借りられるか」がスグわかる!

- 「審査に通る確率」がスグわかる!

- 「ランキング形式でおすすめ」がスグわかる!

ノンバンクなども増えてきて、いまや住宅ローンを扱う金融機関は800以上。

不動産会社でもあなたにピッタリ合う住宅ローンを見つけるのは簡単じゃないのです。

(提携銀行を紹介したほうが、スムーズに進むメリットがありますからね…)

また…

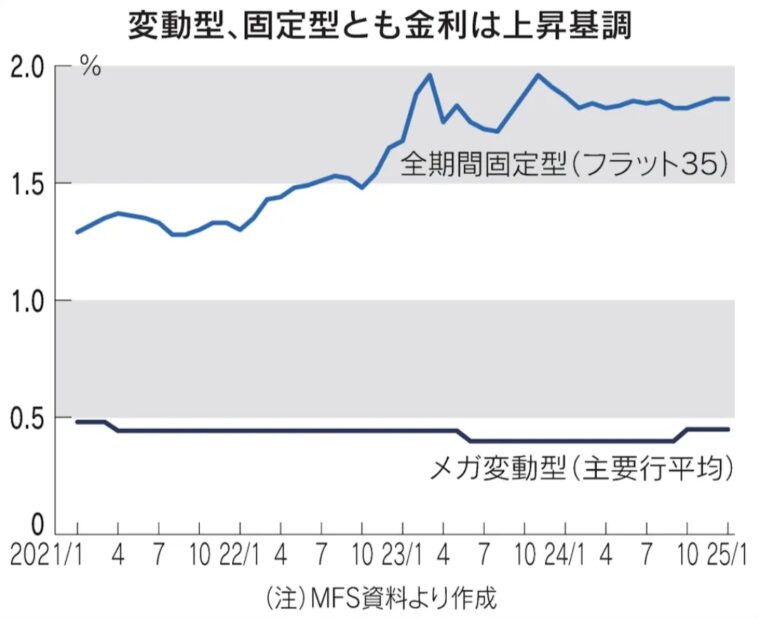

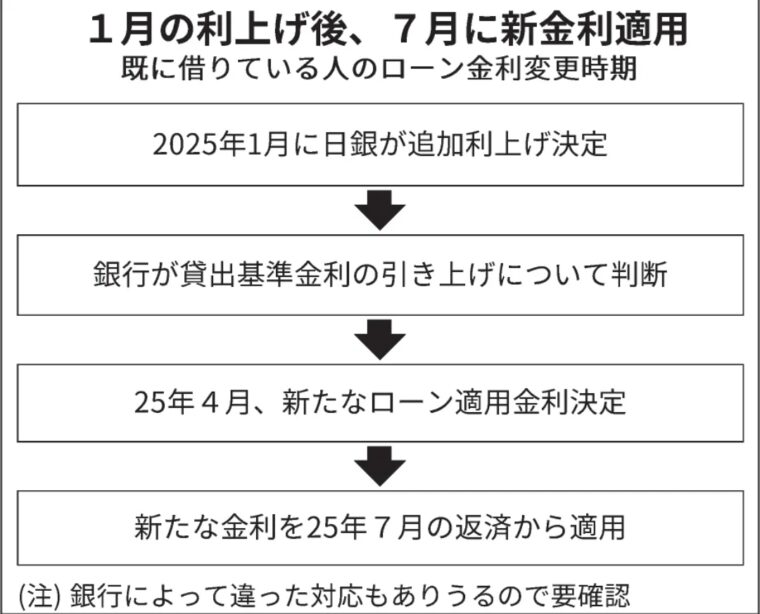

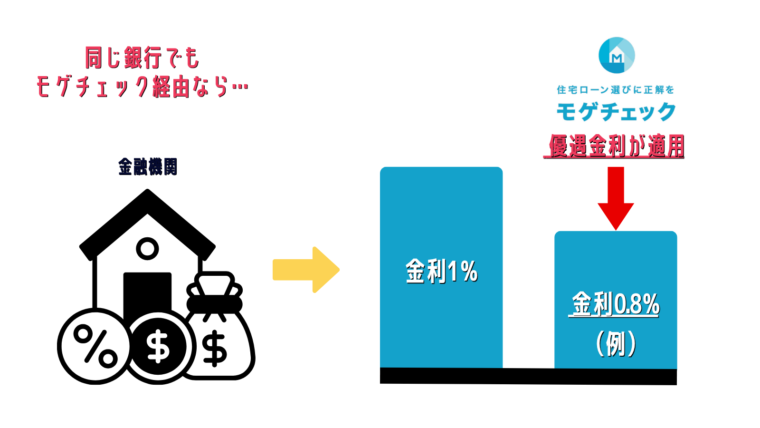

金利がちょっとずつ上がりはじめています。「モゲチェック 」を活用することで、より条件のいい住宅ローンを簡単にみつけることができます。(モゲチェック限定の優遇金利あり)

」を活用することで、より条件のいい住宅ローンを簡単にみつけることができます。(モゲチェック限定の優遇金利あり)

引用:日経電子版

引用:日経電子版

引用:日経電子版

引用:日経電子版

金利0.1%変わるだけで総額100万円以上損することもザラにあるんです…。住宅ローン商品の比較はやるべきなんですよね。

「なんか便利そう!でも、、、こういうサービスって実は有料だったとかなんじゃないの?」

いえいえ!実際に使ったことあるんですが、1円もかかりませんでしたよ。

【体験談】仮審査(事前審査)してみた結果

ホントに無料でした…。

(不動産業界にいるからこそ、ちょっと疑ってたんです)

一番いいなと思ったのは、診断したからといって営業電話がこないところですね。

家探しの入り口としてもいいかなと思います。

あとは、サクッと見つかるのはいいと思いましたね。

登録作業入れても5分ぐらいでした。

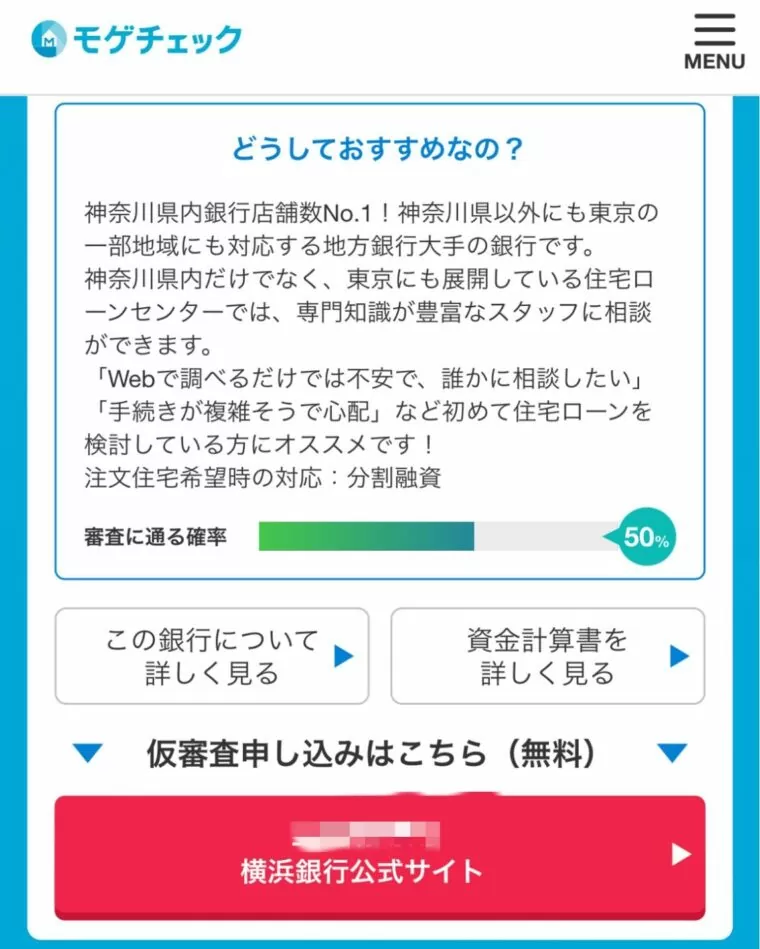

診断結果画面①

診断結果画面①

診断結果画面②

診断結果画面②

↑診断結果の

- 「この銀行について詳しく見る▶︎」

- 「資金計算書を詳しく見る▶︎」

をクリックすると、さらに具体的な費用が分かります。

診断結果の画面(ランキング)

診断結果の画面(ランキング)

アドバイザーに相談(無料)

アドバイザーに相談(無料)

正式な事前審査の前に個人信用情報も確認してくれるのが「モゲチェック」の特徴なんです。一般的な事前審査のタイミングより前の段階でおすすめの住宅ローンが調べられます!

「そうなんだ!仮審査の仮審査ってことだね。無料だしせっかくだから使ってみようかな…だけど評判とかクチコミだけちょっとみておきたいな。」

そんなことも聞かれるだろうと思ったのでクチコミなど集めてみました。下にスクロールして、チェックしてみてください!

\モゲチェック限定の優遇金利あり/

無料で住宅ローン診断する(新規) >> 無料で住宅ローン診断する(借り換え) >>

無料で住宅ローン診断する(借り換え) >>

先に買うには購入できる人であると認識してもらうことが大切。 だから事前審査を済ませておく。 複数社を一発で比較審査できるモゲチェックはマジで優秀

X(旧twitter)

確かに『モゲチェック』の存在はもっと知られるべきですね。自分も早速試して見る価値があると感じました。住宅ローンを見直すことで節約できる額は大きいはずですし、操作も簡単と聞いて安心しました。

X(旧twitter)

「住宅ローンは住宅営業より『モゲチェック』でしょ!」という方は要注意。「横比較表があって最安金利がパッとわかる」「いくら借りられるかサクッと計算できる」さらに「モゲレコ登録するとお得に借りるアドバイスがもらえる」と良いことづくめのモゲチェック。でも思考停止は超ヤバい。注意点は↓

①最安金利は人によって変わる ②借金あると借入可能額が大幅にかわる ③金利だけで決めると失敗する ④銀行の特色を知ってるのは住宅営業 ⑤最適な銀行は人による

住宅ローンってとっつきにくいから『モゲチェック』は入り口としてはとても良いと思うにゃん

X(旧twitter)

今日はお客さんと銀行めぐり。 モゲチェックでもやっといてくれや。

X(旧twitter)

モゲチェックに登録してみたら家の純資産価値(売却価格 – 残債)を算出してくれて面白い。売却価格の妥当性についても、SUUMOに掲載されてる同マンション・同面積・同方位の物件価格の9掛け程度でなかなかリアルな気がする。

X(旧twitter)

住宅ローン、モゲチェックも登録して比較しましたが、結局提携ローンが一番金利低かったです

がん団信付、手数料定額型で0.485%。こんなもんですかね…?

単純比較ができないから難しいですね

X(旧twitter)

リプで教えてもらったモゲチェックで色んな銀行の金利や保証を調べて1番お得そうなauじぶん銀行に仮審査申込みしてみた!! なんと仮審査を代行してくれるみたいでサイト上で必要事項を確認しながら入力!!!! 審査通りますように…

X(旧twitter)

マイナス金利が終わり、いよいよ我が家もモゲチェックの出番です

X(旧twitter)

日本人は金利に無関心です 今まで住宅ローン 変動金利は下がり続け0.3% 借り換えや金利の比較など 無用だったはずですが いよいよ 日本でも政策金利が 動き出そうとしています これからは、 モゲチェックのような サービスが必要 要点はMFSが 貸金業の免許を持っていて 信用力分析が出来る事です

X(旧twitter)

Q

モゲチェックと他の比較サイトとの違いを教えてください。

A

一般的な「比較サイト」では、住宅ローンの比較はできますが、どのローンが自分に合っているのか、借りられるかまでは分かりません。モゲチェックでは、独自の審査ノウハウで入力した条件から最適な銀行を提案します。

Q

取り扱い金融機関はどれぐらいありますか?

A

100を超える取り扱い金融機関があります。(増加中)

Q

モゲチェックの利用に手数料はかかりますか。

A

住宅ローン診断(旧モゲレコ®)をはじめ、すべてのサービスは無料です。

Q

モゲチェックの3種類の使い方を教えてください。

A

①住宅ローンランキング【自分で住宅ローンを選ぶ】

金利タイプ毎にランキング形式で金融機関を紹介してくれます。「公式サイトを見る」ボタンから詳細を確認できます。

②住宅ローン診断(旧モゲレコ)【自分に合う住宅ローンを探してくれる】

入力された条件に合わせて住宅ローンを一括比較し、独自の審査ノウハウで最適な銀行を提案します。(商品次第で優遇金利あり)※利用者数30万人突破

③モゲチェックアプリ【家と住宅ローンを同時に探せる】

athome,LIFULL HOME’Sに掲載の物件から住宅ローンをシュミレーションし、条件に合った家とローンを一緒に探すことができます。

Q

モゲチェックで住宅ローンの相談はできますか?

A

住宅ローンにおけるプロのアドバイザーにチャットで相談できます(チャットのみ)。

Q

ユーザー登録の削除、退会をする方法を教えてください。

A

Q

モゲチェックの運営会社を教えてください。

A

株式会社MFS(2009年7月設立)です。

【主な受賞歴】

- すごいベンチャー100 フィンテック部門 2016 (東洋経済)

- EY Innovative Startup フィンテック部門 2017 (EY)

- スタートアップ有望株選出 2017 (Forbes)

- 東証グロース市場に上場 2024(東京証券取引所)

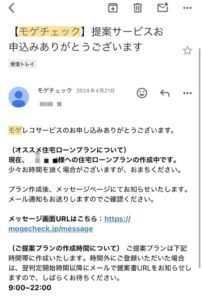

モゲチェック登録方法

STEP1

STEP2

[メールアドレス]と[パスワード]を入力

google・facebook・Appleアカウントでも可能

STEP3

アカウント認証を完了させる(登録したメールアドレス宛)

STEP4

STEP5

STEP6

申込みが完了(モゲチェック提案サービス)

5分以内に提案メールが届く

↓提案できる住宅ローンがない場合↓

STEP7

購入者自身でも金融機関の目星を先につけられていると、他の検討者と競合したときに有利になる場合があるんです。

「そうなんだ!ちょっと調べたけど、登録しただけで毎月の金利情報もメールで届くようになるみたいだね。」

>> 【関連記事】モゲチェック (旧モゲレコ) の評判は?怪しい?|無料のワケも解説

目次に戻る↑

住宅ローン3,500万円の借入で年収600万円未満の対策

ここでは年収650万円に満たない場合の対策を解説していきます。

「税込年収に対する返済比率が25%以内」となると、年収500万円前後からになります。住宅ローン審査においては問題なく審査を通過する年収です。

両親や祖父母から資金援助(贈与)を受ける

両親や祖父母から資金援助(贈与)を住宅ローンの自己資金(頭金)に充てる方法です。

自己資金の割合が多くなれば住宅ローンの返済負担を少なくできるため、資金援助を受けられる方は一度相談してみると良いでしょう。

| ー | 省エネ住宅 | 左記以外の住宅 |

| 贈与税非課税限度額 | 1,000万円 | 500万円 |

| 適用期限 | 令和4年1月1日~令和5年12月31日までに贈与 |

| 所得要件 | 贈与を受けた年の受贈者の合計所得が2,000万円以下 |

| 備考 | 合計所得が1,000万円以下の受贈者に限り、登記簿謄本上40㎡以上50㎡未満にも適用 |

参照:住宅取得等資金に係る贈与税の非課税措置(国交省)省エネ住宅とは(どれかに該当すればOK)

- 断熱性能等級4以上もしくは一時エネルギー消費量等級4以上

- 耐震等級2以上にしくは免震建築物

- 高齢者等配慮対策等級3以上

非課税の限度額は購入する時期や、物件次第で変わるため都度確認が必要です。

年をまたぐと内容が変更されている場合があります。

令和4年度税制改正のポイント

- 非課税限度額を良質な住宅について1,000万円とした上で、適用期限を2年間延長

- 中古住宅の築年数要件が、「昭和57年(1982年)以後に建築された住宅」(新耐震基準適合住宅)に緩和

- 贈与を受ける方の年齢が20歳から18歳に対象拡大。(民法改正に伴う変更)

対策② 頭金を溜めてから購入する

そもそも資金援助が難しい場合もあると思います。

その場合は、自己資金が貯まるまで購入時期を遅らせることも検討が必要です。

住宅ローンは、35年であれば420回一度も滞りなく返済をしていく必要があります。

無理のない範囲で借りることが最も大切なことです。

自己資金を用意して頭金を支払うことができれば、毎月の支払額を減らすことができて、元本に付随する金利も減り、当然ながら総支払額も減るというメリットがあります。

頭金を用意するメリット

頭金を用意しておくと、以下のようなメリットが起きる可能性があります。

- 審査に通りやすくなる

- 適用金利も下がる可能性がある

一般的な頭金の目安は、物件価格の20%といわれています。

3,500万円の住宅ローンを組むなら700万ほど用意するイメージです。

>> 【関連記事】頭金なしで住宅ローン審査は危険?|メリット・デメリット

仮に、自己資金1,000万円を頭金に充てたら、住宅ローンを組む借入金額としては2,500万円となり、年収400万円程度でも返済できることになります。

貯金に時間のかけすぎに注意

現在が賃貸の方は、自己資金を貯めるために時間をかけすぎるのも注意が必要です。

月10万円の家賃で5年生活すると、600万円のお金が出ていっています。

毎月コツコツ5万円を貯金してやっとの思いで300万貯めたのに…じつは家賃で600万の現金がでていってるという現実が。。。

対策③ 購入する物件の価格帯を検討する

予算的に厳しい場合は、購入する物件の価格を見直すことを検討しましょう。

少し条件を変えるだけで数百万円以上も価格が下がることもあります。

購入する物件を見直す際のポイント

- 新築ではなく中古物件も検討する

- エリアを変えて探してみる

- 駅から少し離れてみる

- 注文住宅を希望している場合は、建売も検討する

希望条件に優先順位をつけていき、妥協できるポイントを考慮してみることも大切です。

対策④ 繰り上げ返済で総支払額を下げる

繰り上げ返済とは、ローン残高(元本)を減らすために前倒しで返済することです。

つまり、元本が減った分だけ無駄な利息を払う必要がなくなります。

繰り上げ返済するタイミングとしては、住宅ローン控除(10年間または13年間)が終了するタイミングがおすすめです。

金融機関によっては、繰り上げ返済手数料が無料の場合があります。また、繰り上げ返済の申請を前もってしないと受け付けてくれない金融機関があるので、手続きに関しても確認しておきましょう。

低金利の市況では、繰り上げ返済のタイミングを間違えるとメリットを享受しにくくなるので、頭金と同様に資金計画のタイミングで試算しましょう。

目次に戻る↑

住宅ローン3,500万円の借入をする場合の注意点

住宅ローンを借りるということは、3,500万円の借金を金利含めて返済することです。

あらかじめ注意点について理解しておきましょう。

ローンを組む前にこれらの点を把握しておいて事前に対処しておけば、ローンに関わる問題を減らすことができ、どのような住宅ローンを組むべきかを判断することができるようになります。

借入時の諸経費を把握する

住宅ローンを借りる時には諸経費がかかります。

新築や中古で変わってきますが、一般的に物件価格の5~10%です。

諸経費としては次のようなものがあります。

- 仲介手数料(物件価格の税別3%+6万円が上限)

- 融資手数料

- ローン保証料

- 火災保険料

- 地震保険料

- 団体信用生命保険料

金融機関やローンの種類によってかかる費用が違うので注意が必要です。

ローン保証料はかからないけど、融資手数料が発生するなどまちまちです。

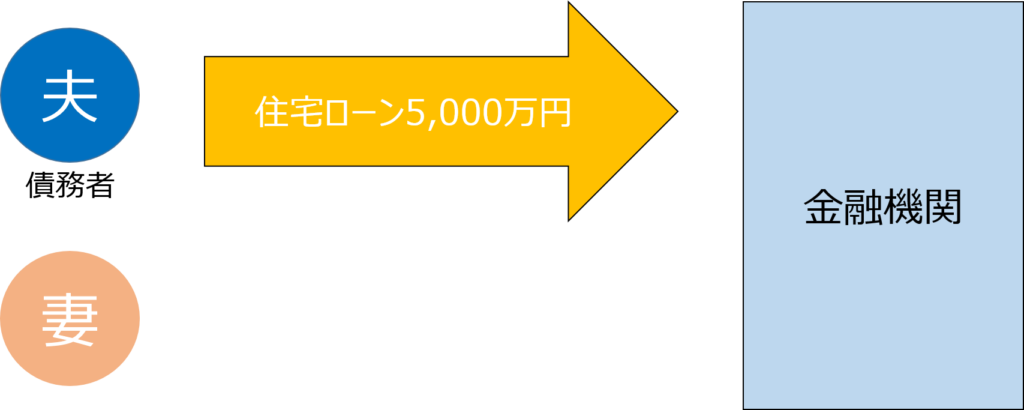

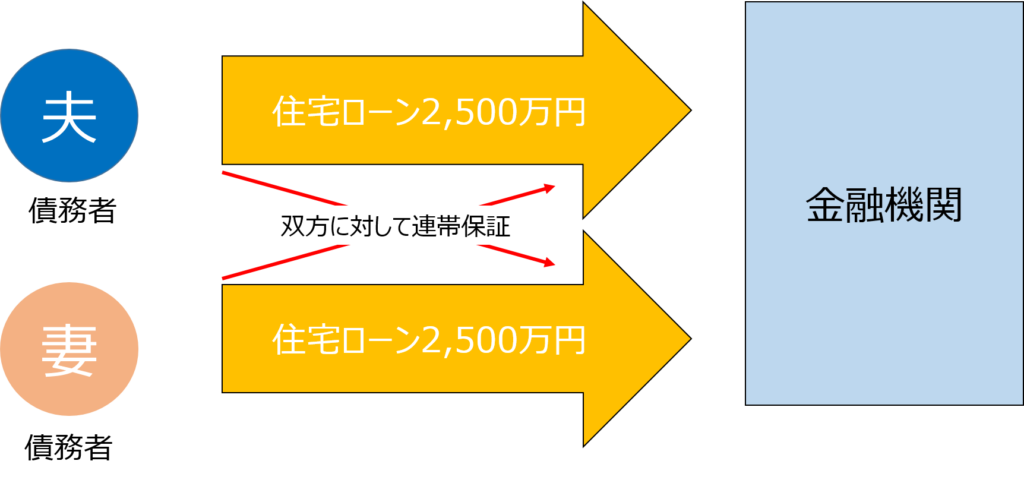

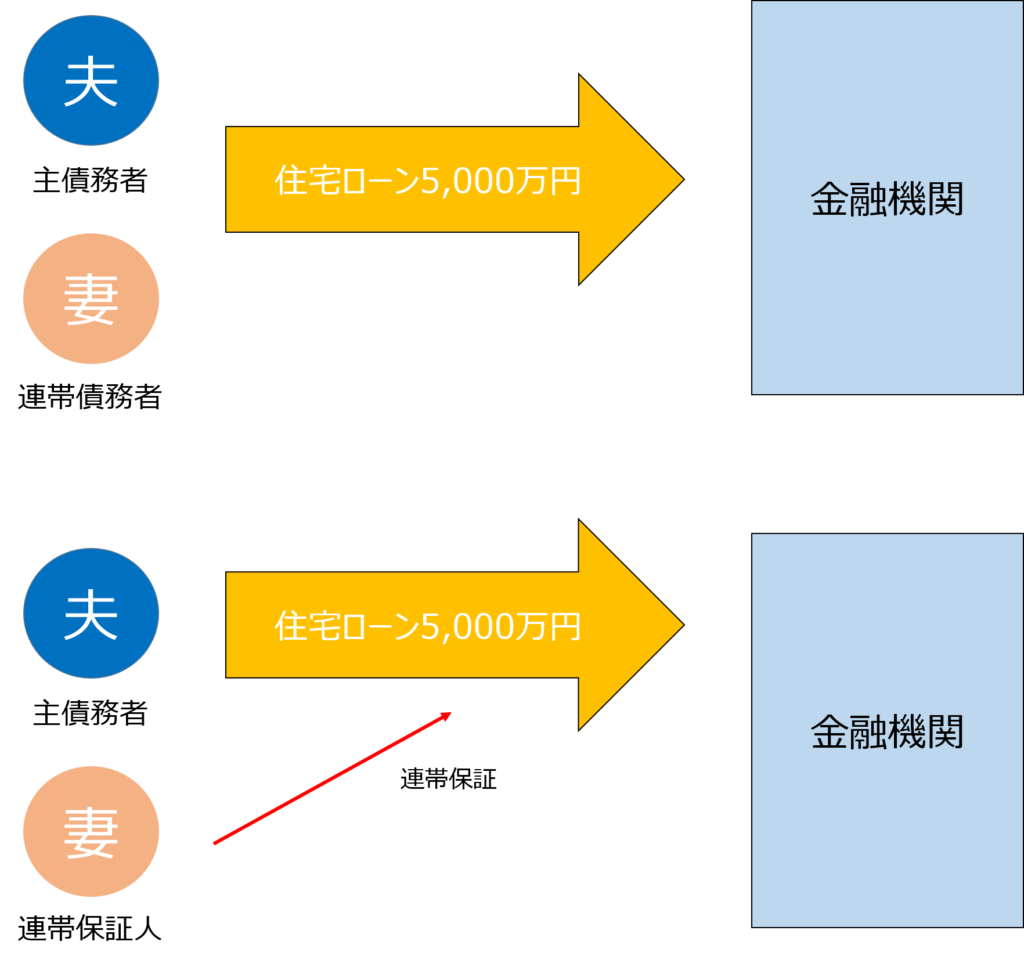

共働きで住宅ローンを組むときの注意点

夫婦共働きの場合、住宅ローンの支払い方が3つあります。

自身にある形態を考えておくことが大切です。

連帯債務は、金融機関次第では取り扱いがない場合もあります。

>> 【関連記事】共働きで5,000万円の住宅ローンを組むのは危険?

単独でローンを組む

夫婦のどちらか一人だけが債務者になるという契約形態です。

- メリット:支払いがシンプルで分かりやすい

- デメリット:借入金額が少なくなる可能性がある(一人分の年収のみで審査)

年収が高い、あるいはどちらかの収入が圧倒的に多い夫婦におすすめです。

夫婦でそれぞれローンを組む(ペアローン)

物件に対して夫婦がそれぞれでローンを組むという契約形態です。

- メリット:①借入金額が多くなる(2人分の年収)、②2人分の住宅ローン減税が使える

- デメリット:一方それぞれ契約するので諸経費も2倍になるので諸費用が高くなる

夫婦の年収が近い人におすすめです。

団体信用生命保険もそれぞれ加入できるメリットもあります。

夫婦で収入を合算させてローンを組む(連帯債務・連帯保証)

夫婦の一方が債務者となり、もう一方が連帯保証人あるいは連帯債務者になってローンを組むという契約形態です。

- メリット:夫婦の収入を合算してローンを組むことができる

- デメリット:連帯保証人は住宅ローン減税の利用ができない

一般的には、団体信用生命保険の加入は債務者しかできません。

収入を合算できる額は、全額か半分までなど金融機関次第で異なります。

ローン審査が通らない場合がある

年収面での返済比率が金融機関が求める基準を満たしていたとしても、ローン審査に落ちる場合があります。

ローン審査には年収の他にも、主に下記項目が考慮されます。

- 完済時の年齢が高い(完済時が80歳以上)

- 勤続年数が短い(1〜2年以下)

- 収入が安定していない(自営業、パート・アルバイトは審査に不利)

- 健康状態に問題がある(重い病気にかかっているなど)

- 他に借り入れがある(自動車ローンなど)

- 信用情報に傷がある(クレジットカードの支払いを遅延している等)

- 事前審査で確認した内容と違う(虚偽の記載がある)

上記で該当する項目があれば、可能な限り対策をしておくことが大切です。

仮に、既に複数機関から借入がある場合、住宅ローンの審査前に一括返済しておきたいです。

意外に盲点なのが、クレジットカードの滞納による信用情報に傷(異動情報)がつくことです。

信用情報は、借金を返済してから最大で5年間掲載されるといわれています。

滞納について懸念点がある場合は、指定信用情報機関であるCIC経由で事前に調べておきましょう。

>> 【関連記事】住宅ローン審査の明暗を分けるCICとは|信用情報の見方

主な滞納対象は、①クレジットカードのリボ払い(通常の引落しも含む)②カードローン③自動車ローン④携帯端末費用の分割払いです。

定年までに完済する計画を立ててみる

住宅ローンの返済計画を考えるときは、定年までに完済させる前提で考えて試算しましょう。

老後に貰える年金収入のみで住宅ローンの返済をするのは、家計を大きく圧迫させてしまいます。ありがちなケースとして、退職金で残りの住宅ローンを完済する計画を立てる方がいます。しかし、少子高齢化がますます加速する時代において、退職金が想定より少なかった場合のリスクを考えなければいけません。

どうしても借入時の年齢の影響で完済時には定年を超えてしまう場合でも、試算だけしてみましょう。

一つの基準ができるので、返済目標を立てやすくなります。

むしろ年金含めて退職金を貰えるかも分からない時代になってきています。なので、つみたてNISAや確定拠出年金などの私的年金が注目されるようになりました。

日本における平均的な年金受給額

日本年金機構によると、厚生年金(夫婦2人分の老齢基礎年金を含む標準的な年金額)の平均的な年金受給額219,593円となっています。

そこから3,500万円の住宅ローンを35年間で組んだ場合の月々返済額約11万円を差し引くと、残るお金は約10万円です。

貯蓄しておくことは当然ですが、老後に住宅ローン返済を残すリスクが容易に想像できると思います。

先程の年金受給額は厚生年金なので、夫婦2人とも会社員や公務員の前提というところがポイントです。自営業や専業主婦ならもっと下がります。

退職金はあてにせず、かつ定年までに住宅ローンが完済できる範囲で借入金額を決めることが持続可能な住宅購入の方法になります。

目次に戻る↑

住宅ローン返済に関する失敗例と体験談

ここでは、よくある経験された方々の失敗例とその体験談をご紹介します。

失敗例①背伸びした借入額を設定していた

意外に多いのが、資金計画をしっかりやらずに返済途中で資金的に苦しくなってしまうケースです。

住宅の購入時は、夢が膨らみすぎてしまい、冷静に判断しないまま進めてしまうことがあります。

そうなると、質問者のようにコロナで収入が落ちた場合に返済できなくなる可能性があります。

少し余裕を持てる借入金額にしていれば、生活費を落とすだけで対応できたかもしれません。

住宅ローン限界です 助けてください。 旦那が10年ほど前に旦那の両親の自宅を壊して 結婚とほぼ同時に二世帯住宅を建てました。 35年ローン 5千万と高額でしたが なんとか今までやってきました。 ところがコロナで旦那が昨年、リストラにあい再就職しましたが、 年収が300万にも届かず、生活がとても苦しいです。 義父(72歳)にも掃除の仕事に行ってもらって 毎月10万ほどの援助を受けていますが、 この先のことを考えると不安で眠れない日々をすごしています。 旦那の両親の貯金はおそらく1千万ほど。。。 固定資産税、年間50万近くも義両親に負担してもらっています。 私は小さい子供がおりますので、パートで月に8万ほどが限界です。 一体どうすればいいのでしょうか? 我が家はこのままいくとどうなってしまうのでしょうか??

(引用元:Yahoo!知恵袋)

失敗例②住宅ローン以外の費用について考えていなかった

住宅を購入する費用は、住宅ローンだけではありません。

頭金に充てる自己資金や仲介手数料や登記費用にあたる諸費用が発生します。

- 住宅ローン+自己資金(頭金)=物件価格

- 物件価格+諸費用=購入資金

諸費用を加えた「購入資金」がどのくらいになるかを計算することが大切です。

毎月のローン返済額だけで購入の可否を判断しないようにしましょう。

金融機関次第では諸費用も含めたローンも商品もあります。

住宅購入するのにお金がかかるとは聞いていましたが

こんなに高いとは思いませんでした。

頭金300万入れようと思って貯金してから

工務店に行きました。

そこで、土地建物以外で諸費用に500万かかると説明を受けてびっくり。

手持ち300万では諸費用払ったら頭金ゼロで購入することになるし、そもそも諸費用すら足りない。

(引用元:Yahoo!知恵袋)

失敗例③完済したときの年齢について考えていなかった

前述の通り、完済時の年齢を定年までで試算することが大切です。

65歳と定年とすると、35年ローンだと31歳未満でローン返済を組む必要があります。

繰り上げ返済をすれば前倒しできますが、老後の生活資金を残しておかないといけません。

返済期間を短くすると完済が早まるメリットはありますが、毎月の返済額が増えて生活が苦しくなる場合があります。

35年(420回)の支払いを滞りなくすることが重要です。

借入金額だけではなく、返済期間についても検討しなくてはいけません。

住宅ローンを払えなかったらどうなりますか? 高齢で働くことができるのはあと数年、 でもあと10年ほどローンが残っている状況です。 数十年勤めた会社は早期退職済みです。 一部の退職金は生活費に切り崩してます。

(引用元:Yahoo!知恵袋)

目次に戻る↑

まとめ

今回は、3,500万の住宅ローンを組むのはきつのかどうかについて解説しました。

このポイントを抑えておくだけで、適正な住宅ローンが組めるようになります。

住宅ローンを組むことで生活がきつい状況になるのは本末転倒なので、無理のない返済を心がけましょう!

「モゲチェック 」を使えば、事前に複数の金融機関を比較検討できて、自分にとってベストなローン商品が選択できます。

」を使えば、事前に複数の金融機関を比較検討できて、自分にとってベストなローン商品が選択できます。

適正な住宅ローンを組めていれば売却するときに苦戦する確率が下がります。

>> 【関連記事】不動産売却におすすめの会社とは|査定サイトの口コミも紹介

住宅ローンについて詳しく知りたい方は、以下の記事も参考にしてみてください。

おすすめの書籍が見つかります。

>> 【関連記事】住宅ローン おすすめ本の紹介|厳選3冊+a

先に買うには購入できる人であると認識してもらうことが大切。 だから事前審査を済ませておく。 複数社を一発で比較審査できるモゲチェックはマジで優秀

X(旧twitter)

確かに『モゲチェック』の存在はもっと知られるべきですね。自分も早速試して見る価値があると感じました。住宅ローンを見直すことで節約できる額は大きいはずですし、操作も簡単と聞いて安心しました。

X(旧twitter)

「住宅ローンは住宅営業より『モゲチェック』でしょ!」という方は要注意。「横比較表があって最安金利がパッとわかる」「いくら借りられるかサクッと計算できる」さらに「モゲレコ登録するとお得に借りるアドバイスがもらえる」と良いことづくめのモゲチェック。でも思考停止は超ヤバい。注意点は↓

①最安金利は人によって変わる ②借金あると借入可能額が大幅にかわる ③金利だけで決めると失敗する ④銀行の特色を知ってるのは住宅営業 ⑤最適な銀行は人による

住宅ローンってとっつきにくいから『モゲチェック』は入り口としてはとても良いと思うにゃん

X(旧twitter)

今日はお客さんと銀行めぐり。 モゲチェックでもやっといてくれや。

X(旧twitter)

モゲチェックに登録してみたら家の純資産価値(売却価格 – 残債)を算出してくれて面白い。売却価格の妥当性についても、SUUMOに掲載されてる同マンション・同面積・同方位の物件価格の9掛け程度でなかなかリアルな気がする。

X(旧twitter)

住宅ローン、モゲチェックも登録して比較しましたが、結局提携ローンが一番金利低かったです

がん団信付、手数料定額型で0.485%。こんなもんですかね…?

単純比較ができないから難しいですね

X(旧twitter)

リプで教えてもらったモゲチェックで色んな銀行の金利や保証を調べて1番お得そうなauじぶん銀行に仮審査申込みしてみた!! なんと仮審査を代行してくれるみたいでサイト上で必要事項を確認しながら入力!!!! 審査通りますように…

X(旧twitter)

マイナス金利が終わり、いよいよ我が家もモゲチェックの出番です

X(旧twitter)

日本人は金利に無関心です 今まで住宅ローン 変動金利は下がり続け0.3% 借り換えや金利の比較など 無用だったはずですが いよいよ 日本でも政策金利が 動き出そうとしています これからは、 モゲチェックのような サービスが必要 要点はMFSが 貸金業の免許を持っていて 信用力分析が出来る事です

X(旧twitter)

Q

モゲチェックと他の比較サイトとの違いを教えてください。

A

一般的な「比較サイト」では、住宅ローンの比較はできますが、どのローンが自分に合っているのか、借りられるかまでは分かりません。モゲチェックでは、独自の審査ノウハウで入力した条件から最適な銀行を提案します。

Q

取り扱い金融機関はどれぐらいありますか?

A

100を超える取り扱い金融機関があります。(増加中)

Q

モゲチェックの利用に手数料はかかりますか。

A

住宅ローン診断(旧モゲレコ®)をはじめ、すべてのサービスは無料です。

Q

モゲチェックの3種類の使い方を教えてください。

A

①住宅ローンランキング【自分で住宅ローンを選ぶ】

金利タイプ毎にランキング形式で金融機関を紹介してくれます。「公式サイトを見る」ボタンから詳細を確認できます。

②住宅ローン診断(旧モゲレコ)【自分に合う住宅ローンを探してくれる】

入力された条件に合わせて住宅ローンを一括比較し、独自の審査ノウハウで最適な銀行を提案します。(商品次第で優遇金利あり)※利用者数30万人突破

③モゲチェックアプリ【家と住宅ローンを同時に探せる】

athome,LIFULL HOME’Sに掲載の物件から住宅ローンをシュミレーションし、条件に合った家とローンを一緒に探すことができます。

Q

モゲチェックで住宅ローンの相談はできますか?

A

住宅ローンにおけるプロのアドバイザーにチャットで相談できます(チャットのみ)。

Q

ユーザー登録の削除、退会をする方法を教えてください。

A

Q

モゲチェックの運営会社を教えてください。

A

株式会社MFS(2009年7月設立)です。

【主な受賞歴】

- すごいベンチャー100 フィンテック部門 2016 (東洋経済)

- EY Innovative Startup フィンテック部門 2017 (EY)

- スタートアップ有望株選出 2017 (Forbes)

- 東証グロース市場に上場 2024(東京証券取引所)

モゲチェック登録方法

STEP1

STEP2

[メールアドレス]と[パスワード]を入力

google・facebook・Appleアカウントでも可能

STEP3

アカウント認証を完了させる(登録したメールアドレス宛)

STEP4

STEP5

STEP6

申込みが完了(モゲチェック提案サービス)

5分以内に提案メールが届く

↓提案できる住宅ローンがない場合↓

STEP7

目次に戻る↑