>> 住宅ローン おすすめ本の紹介

>> 【まとめ】住宅ローンおすすめランキング|現役宅建士が解説

- 住宅ローン6,000万円を組むために必要な年収

- 目安は年収1,300万円以上(世帯年収含む)

- 【体験談】仮審査(事前審査)してみた結果

- 返済負担率は25%以下が理想

- 「借りれる金額」と「無理なく返済できる金額」は別物

- 住宅ローン以外の維持費も考慮する

- 住宅ローン6,000万円の返済シミュレーション【年収別】

- 年収700万円の場合

- 年収800万円の場合

- 年収900万円の場合

- 年収1,000万円の場合

- 年収1,100万円の場合

- 年収1,200万円の場合

- 年収1,300万円の場合

- 住宅ローンを6,000万円組んだ場合の月々返済額

- 返済期間における月々の返済額と総返済額

- 金利タイプにおける月々の返済額と総返済額

- 全期間固定金利の場合

- 変動金利の場合

- 「5年ルール」「125%ルール」

- 固定期間選択の場合

- 住宅ローン6,000万円を無理なく返済するポイント

- 頭金の割合を増やす

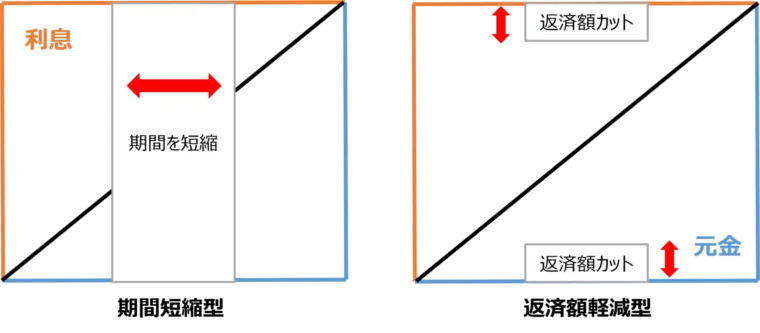

- 繰上げ返済を利用する

- 定年までに完済をする

- 住宅ローン6,000万円を組む上で注意すべきポイント

- 今後も働き続けることができるか(特に共働き世代)

- 教育資金と老後資金の貯蓄について

- まとめ

住宅ローン6,000万円を組むために必要な年収

ここでは、無理なく返済ができる目安ということで住宅ローンの借入に必要な年収を解説していきます。

目安は年収1,300万円以上(世帯年収含む)

6,000万円の住宅ローンを組む場合、年収1,300万円以上(世帯年収含む)が理想です。

そもそも無理なくローンを返済できる返済負担率は、下記の通りです。

年収(手取り)に占める年間ローン返済額が25%以内

税込年収1,300万円の場合、手取り年収はおよそ910万円(税込年収×70%)。6,000万円のローンの年間ローン返済額は約220万円(金利1.5%、返済期間35年、元利均等、頭金なし)なので、返済負担率は24.1%となり、25%を下回ります。

一般的な返済負担率は、「返済負担率(%)=年間のローン返済額÷年収(税込)×100」で計算されます。

前年度の年収に占める年間ローン返済額の割合を「返済負担率」や「返済比率」といいます。

返済負担率を抑えておくと、仮に売却しなければならない時も自己資金を持ち出す必要がなくなります。

>> 【関連記事】不動産売却におすすめの会社とは|査定サイトの口コミも紹介

「年収1300万円ぐらいだと6000万円借りても無理なく返済していけるんだ…。今の家に不満があるわけじゃないけど、家賃もったいないし金利低いから家の購入を検討しみようかな。」

だけど……

「そもそも自分はどれぐらい借りれるのかな……」(情報収集したい)

「どの銀行なら問題なくローンが組めるのか分からない……」

「営業マンに勧められたローンだけじゃちょっと不安……」

という方も多いと思います。

そんなあなたにおすすめしたいのが、

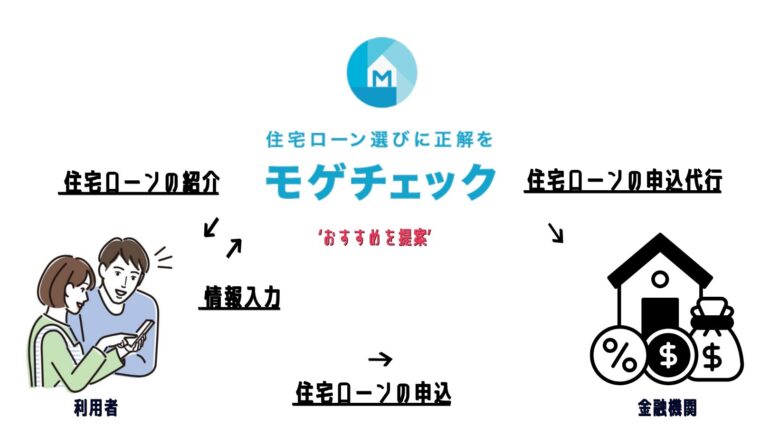

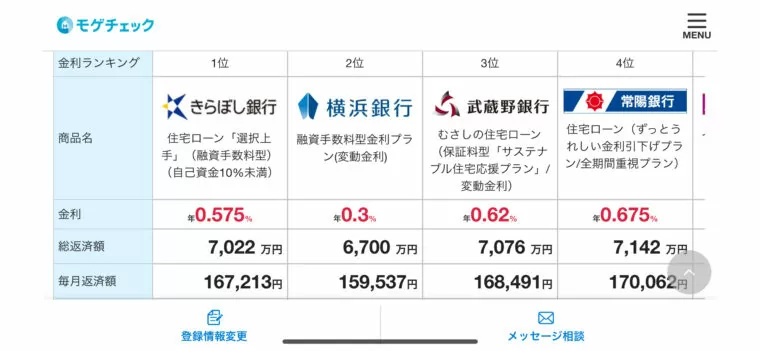

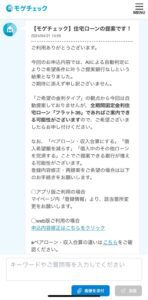

オンライン住宅ローンサービスでシェアNo.1の「モゲチェック 」です。

」です。

このツールを使えばすべて無料かつ5分で、

- 「どんな条件で借りれるか」わかる!

- 「審査に通る確率」がわかる!

- 「ランキングでおすすめ」がわかる!

「モゲチェック 」なら、ストレスなく時短で住宅ローン選びができます。

」なら、ストレスなく時短で住宅ローン選びができます。

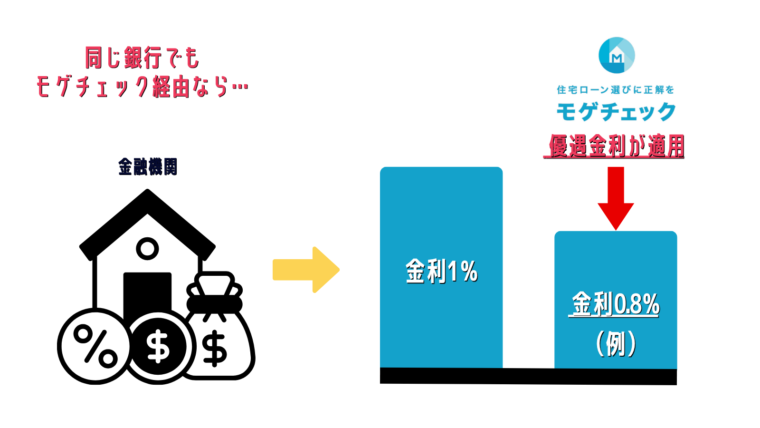

さらに、モゲチェック限定の特別金利も↓

特別金利について

- 対象:借り入れ or 借り換え

- 変動金利:0.48%

- 申込期間 :2026年2月27日(金)まで

- 融資実行:2026年3月31日(火)まで

※モゲチェック診断結果画面の条件を満たすことが条件

いまや住宅ローンを扱う金融機関は800以上。

不動産会社でもあなたにピッタリ合う住宅ローンを見つけるのは簡単じゃないのです。

(営業マンも提携銀行ならやりやすいですからね。。)

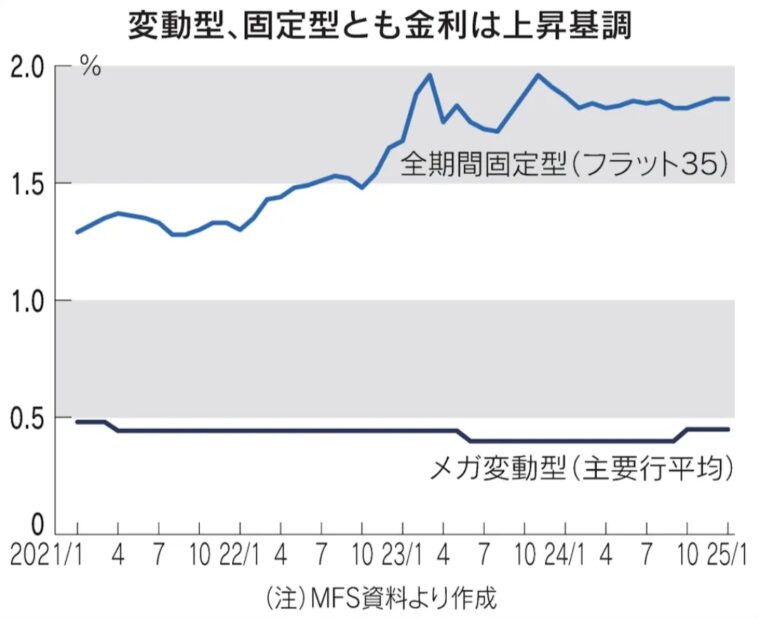

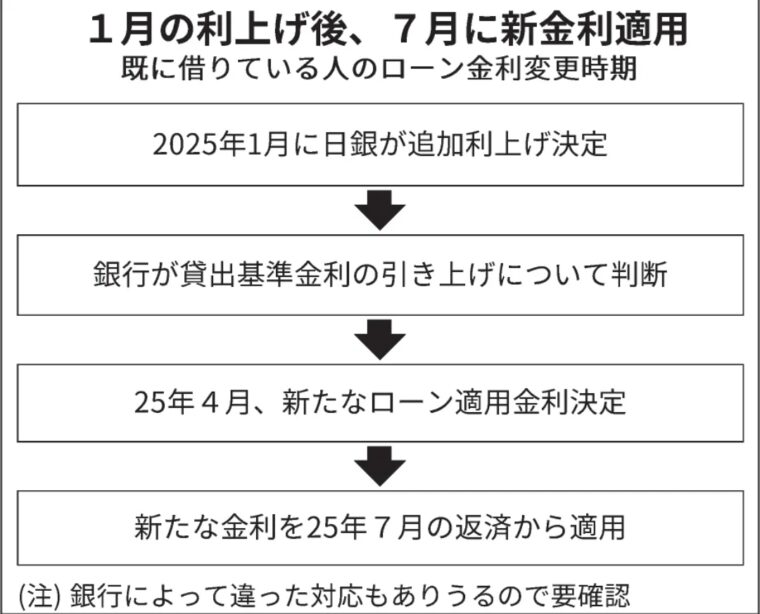

また……金利が上がりはじめています。

引用:日経電子版

引用:日経電子版

引用:日経電子版

引用:日経電子版

そんなときも「モゲチェック 」を活用すれば、より条件のいい住宅ローンが簡単にみつかります。

」を活用すれば、より条件のいい住宅ローンが簡単にみつかります。

金利0.1%変わるだけで総額100万円以上損することもザラにあるんです…。住宅ローン商品の比較はやるべきなんですよね。

「なんか便利そう!でも、、、こういうサービスって実は有料だったとかなんじゃないの?」

いえいえ!実際に使ったことあるんですが、1円もかかりませんでしたよ。

>> 【関連記事】住宅ローンの0.1%の金利差は大きい?|総返済額の違いを解説

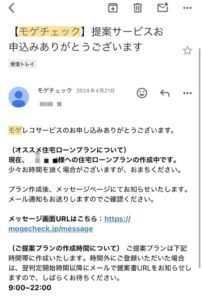

【体験談】仮審査(事前審査)してみた結果

ホントに無料でした…。

(不動産業界にいるからこそ、ちょっと疑ってたんです)

一番いいなと思ったのは、診断したからといって営業電話がこないところですね。

家探しの入り口としても有効かなと思います。

あとは、サクッと見つかるのはいいですね。

登録作業入れても5分ぐらいでした。

↑診断結果の

- 「この銀行について詳しく見る▶︎」

- 「資金計算書を詳しく見る▶︎」

をクリックすると、さらに具体的な費用が分かります。

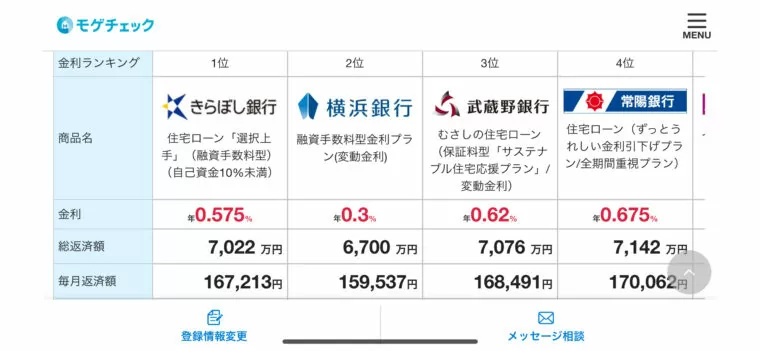

診断結果の画面(ランキング)

診断結果の画面(ランキング)

無料でアドバイザーに相談できます。

アドバイザーに相談(無料)

アドバイザーに相談(無料)

正式な事前審査の前に個人信用情報も確認してくれるのが「モゲチェック」の特徴なんです。一般的な事前審査のタイミングより前の段階でおすすめの住宅ローンが調べられます!

「そうなんだ!仮審査の仮審査ってことだね。無料だしせっかくだから使ってみようかな…評判とかクチコミだけちょっとみておきたいな。」

そんなことも聞かれるだろうと思ったのでクチコミなど集めてみました。下にスクロールして、チェックしてみてください!

\モゲチェック限定の特別金利あり(2月末まで)/

無料で住宅ローン診断する(新規) >> 無料で住宅ローン診断する(借り換え) >>

無料で住宅ローン診断する(借り換え) >>

先に買うには購入できる人であると認識してもらうことが大切。 だから事前審査を済ませておく。 複数社を一発で比較審査できるモゲチェックはマジで優秀

X(旧twitter)

確かに『モゲチェック』の存在はもっと知られるべきですね。自分も早速試して見る価値があると感じました。住宅ローンを見直すことで節約できる額は大きいはずですし、操作も簡単と聞いて安心しました。

X(旧twitter)

「住宅ローンは住宅営業より『モゲチェック』でしょ!」という方は要注意。「横比較表があって最安金利がパッとわかる」「いくら借りられるかサクッと計算できる」さらに「モゲレコ登録するとお得に借りるアドバイスがもらえる」と良いことづくめのモゲチェック。でも思考停止は超ヤバい。注意点は↓

①最安金利は人によって変わる ②借金あると借入可能額が大幅にかわる ③金利だけで決めると失敗する ④銀行の特色を知ってるのは住宅営業 ⑤最適な銀行は人による

住宅ローンってとっつきにくいから『モゲチェック』は入り口としてはとても良いと思うにゃん

X(旧twitter)

今日はお客さんと銀行めぐり。 モゲチェックでもやっといてくれや。

X(旧twitter)

モゲチェックに登録してみたら家の純資産価値(売却価格 – 残債)を算出してくれて面白い。売却価格の妥当性についても、SUUMOに掲載されてる同マンション・同面積・同方位の物件価格の9掛け程度でなかなかリアルな気がする。

X(旧twitter)

住宅ローン、モゲチェックも登録して比較しましたが、結局提携ローンが一番金利低かったです

がん団信付、手数料定額型で0.485%。こんなもんですかね…?

単純比較ができないから難しいですね

X(旧twitter)

リプで教えてもらったモゲチェックで色んな銀行の金利や保証を調べて1番お得そうなauじぶん銀行に仮審査申込みしてみた!! なんと仮審査を代行してくれるみたいでサイト上で必要事項を確認しながら入力!!!! 審査通りますように…

X(旧twitter)

マイナス金利が終わり、いよいよ我が家もモゲチェックの出番です

X(旧twitter)

日本人は金利に無関心です 今まで住宅ローン 変動金利は下がり続け0.3% 借り換えや金利の比較など 無用だったはずですが いよいよ 日本でも政策金利が 動き出そうとしています これからは、 モゲチェックのような サービスが必要 要点はMFSが 貸金業の免許を持っていて 信用力分析が出来る事です

X(旧twitter)

Q

モゲチェックと他の比較サイトとの違いを教えてください。

A

一般的な「比較サイト」では、住宅ローンの比較はできますが、どのローンが自分に合っているのか、借りられるかまでは分かりません。モゲチェックでは、独自の審査ノウハウで入力した条件から最適な銀行を提案します。

Q

取り扱い金融機関はどれぐらいありますか?

A

100を超える取り扱い金融機関があります。(増加中)

Q

モゲチェックの利用に手数料はかかりますか。

A

住宅ローン診断(旧モゲレコ®)をはじめ、すべてのサービスは無料です。

Q

モゲチェックの3種類の使い方を教えてください。

A

①住宅ローンランキング【自分で住宅ローンを選ぶ】

金利タイプ毎にランキング形式で金融機関を紹介してくれます。「公式サイトを見る」ボタンから詳細を確認できます。

②住宅ローン診断(旧モゲレコ)【自分に合う住宅ローンを探してくれる】

入力された条件に合わせて住宅ローンを一括比較し、独自の審査ノウハウで最適な銀行を提案します。(商品次第で優遇金利あり)※利用者数30万人突破

③モゲチェックアプリ【家と住宅ローンを同時に探せる】

athome,LIFULL HOME’Sに掲載の物件から住宅ローンをシュミレーションし、条件に合った家とローンを一緒に探すことができます。

Q

モゲチェックで住宅ローンの相談はできますか?

A

住宅ローンにおけるプロのアドバイザーにチャットで相談できます(チャットのみ)。

Q

ユーザー登録の削除、退会をする方法を教えてください。

A

Q

モゲチェックの運営会社を教えてください。

A

株式会社MFS(2009年7月設立)です。

【主な受賞歴】

- すごいベンチャー100 フィンテック部門 2016 (東洋経済)

- EY Innovative Startup フィンテック部門 2017 (EY)

- スタートアップ有望株選出 2017 (Forbes)

- 東証グロース市場に上場 2024(東京証券取引所)

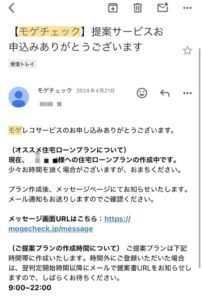

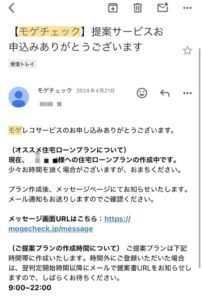

モゲチェック登録方法

STEP1

STEP2

[メールアドレス]と[パスワード]を入力

google・facebook・Appleアカウントでも可能

STEP3

アカウント認証を完了させる(登録したメールアドレス宛)

STEP4

STEP5

STEP6

申込みが完了(モゲチェック提案サービス)

5分以内に提案メールが届く

↓提案できる住宅ローンがない場合↓

STEP7

>> 【関連記事】モゲチェック (旧モゲレコ) の評判は?怪しい?|無料のワケも解説

購入者自身でも金融機関の目星を先につけられていると、他の検討者と競合したときに有利になる場合があるんです。

「そうなんだ!ちょっと調べたけど、登録しただけで毎月の金利情報もメールで届くようになるみたいだね。」

返済負担率は25%以下が理想

返済負担率(返済比率)の計算式は、下記の通りです。

返済負担率(%)=年間のローン返済額÷年収(税込)×100

一般的な金融機関の審査基準は、返済負担率30~35%が多いですが、無理のない返済をするには返済負担率25%以下が目安になります。

「借りれる金額」と「無理なく返済できる金額」は別物

実際に金融機関から「借りられる金額」と「無理なく返済できる金額」は別物です。

仮に、税込年収750万円で6,000万円の住宅ローンを組んだ場合のシミュレーションをみてみましょう。

✔前提条件

- 返済期間35年(420ヶ月)

- 金利(全期間固定):1.5% ※銀行審査に利用される金利は、3%~4%

- 元利均等返済

- ボーナス払いなし

- 頭金なし

| 年収 | 税込年収750万円(手取り年収 約560万円) |

| 住宅ローン年間返済額 | 約220万円 |

| 手取り月収(ボーナス分含む) | 約46万円 |

| 毎月の返済額 | 約18.3万円 |

| 税込年収に対する返済負担率 | 29.3% |

| 手取り年収に対する返済負担率 | 39.2% |

シミュレーションからも分かるように、以下のことが分かります。

- 税込年収750万円では返済負担率25%以下にはならない(無理のない返済はできない)

- 金融機関の審査基準は満たしているため、年収面での審査は通過する

- 税込年収と手取り年収との返済負担率には差がある

さらに固定資産税等を考慮すると、手取り年収全体の約4割は住宅関連費用になってしまいます。

一般的な「借入可能額のシミュレーション」で試算は、「借入可能な金額=税込年収での試算」であり、「無理なく返済できる金額=手取り年収での試算」ではありません。

住宅ローン以外の維持費も考慮する

住宅ローンを組むときは、ローン以外にかかる住宅関連費用も想定して返済額を決める必要があります。

ローン以外にかかる支出とは、固定資産税などの「住宅を維持するための費用」のことです。

具体例は下記の通りです。

住宅ローン以外にかかる住宅関連費用

- 所有することで発生する税金(固定資産税、都市計画税など)

- 住宅にかける保険料(火災保険料や地震保険料など)

- 管理費や修繕費、契約駐車場代など(マンションの場合)

- その他費用(修繕費、改装費、町内会費など)

これらの費用は、住宅の種別や立地によっても異なりますが、年間で数十万円程度必要となります。

6,000万円クラスの住宅になると、マンション・戸建問わず、住宅の維持費用が高くなります。特に地価が高い都内(主要5区を中心に)の住宅は、固定資産税などの税金も高くなます。

また、戸建ての建築価格が高額になれば、火災保険の保険金も高くなり火災保険料も上がります。

住宅ローンを払い終えても「維持費」は所有している限りかかります。

特に老後では、負担割合が重くなる傾向にあるので注意しましょう。

「維持費も考えて予算をきめないとだね。ちょっとFPに相談してみようかな。」

>> 【関連記事】独立系FPのランキングを一挙公開!|失敗しない探し方も解説

目次に戻る↑

住宅ローン6,000万円の返済シミュレーション【年収別】

まずは、6,000万円の住宅ローンを組んだ場合の年収別の月々返済額と返済負担率を解説します。

変動金利では金利の変動がない想定での算出と、最近の固定金利上昇の報道を考慮した固定金利の設定としています。

✔前提条件

- 返済期間35年(420ヶ月)

- 頭金なし、元利均等返済、ボーナス払いなし

- 手取り年収は下記表を参照(独身会社員・給与所得のみ、給与所得控除・基礎控除・社会保険料控除と住民税・所得税を考慮)

| 額面年収 | 手取り年収 |

| 1,000万円以下 | 額面給与の約70~80% |

| 1,000万円超2,000万円以下 | 額面給与の約60~70% |

| 2,000万円超 | 額面給与の約50~60% |

速算表(税込年収から手取り算出)年収700万円の場合

年収700万円を額面と手取り収入を、下記の通り月額(ボーナスも12等分)に換算しました。

- 手取りから算出:約437,000円(月額)

- 額面から算出:約583,000円(月額)

| 年収700万円の毎月返済額と返済負担率 |

| ー | 毎月の返済額 | 手取り43.7万円に対する 返済負担率 | 額面58.3万円に対する返済負担率 |

| 変動金利 年0.7% | 161,112円 | 36.8% | 27.6% |

| 全期間固定金利 1.5% | 183,710円 | 42.0% | 31.5% |

※前提条件年収800万円の場合

年収800万円を額面と手取り収入を、下記の通り月額(ボーナスも12等分)に換算しました。

- 手取りから算出:約500,000円(月額)

- 額面から算出:約666,000円(月額)

| 年収800万円の毎月返済額と返済負担率 |

| ー | 毎月の返済額 | 手取り50.0万円に対する返済負担率 | 額面66.6万円に対する返済負担率 |

| 変動金利 年0.7% | 161,112円 | 32.2% | 24.1% |

| 全期間固定金利 1.5% | 183,710円 | 36.7% | 27.5% |

※前提条件年収900万円の場合

年収900万円を額面と手取り収入を、下記の通り月額(ボーナスも12等分)に換算しました。

- 手取りから算出:約562,000円(月額)

- 額面から算出:約750,000円(月額)

| 年収900万円の毎月返済額と返済負担率 |

| ー | 毎月の返済額 | 手取り56.2万円に対する返済負担率 | 額面75万円に対する返済負担率 |

| 変動金利 年0.7% | 161,112円 | 28.6% | 21.4% |

| 全期間固定金利 1.5% | 183,710円 | 32.6% | 24.4% |

※前提条件年収1,000万円の場合

年収1,000万円を額面と手取り収入を、下記の通り月額(ボーナスも12等分)に換算しました。

- 手取りから算出:約583,000円(月額)

- 額面から算出:約833,000円(月額)

| 年収1,000万円の毎月返済額と返済負担率 |

| ー | 毎月の返済額 | 手取り58.3万円に対する返済負担率 | 額面83.3万円に対する返済負担率 |

| 変動金利 年0.7% | 161,112円 | 27.6% | 19.3% |

| 全期間固定金利 1.5% | 183,710円 | 31.5% | 22.0% |

※前提条件年収1,100万円の場合

年収1,100万円を額面と手取り収入を、下記の通り月額(ボーナスも12等分)に換算しました。

- 手取りから算出:約641,000円(月額)

- 額面から算出:約916,000円(月額)

| 年収1,100万円の毎月返済額と返済負担率 |

| ー | 毎月の返済額 | 手取り64.1万円に対する返済負担率 | 額面91.6万円に対する返済負担率 |

| 変動金利 年0.7% | 161,112円 | 25.1% | 17.5% |

| 全期間固定金利 1.5% | 183,710円 | 28.6% | 20.0% |

※前提条件変動金利だと、返済負担率を25%に抑えることができていますが、金利上昇すると25%を超えてしまう可能性があります。

まだ余裕が返済とはいえず、頭金を多めに準備する必要が出てきます。

年収1,200万円の場合

年収1,200万円を額面と手取り収入を、下記の通り月額(ボーナスも12等分)に換算しました。

- 手取りから算出:約700,000円(月額)

- 額面から算出:約1,000,000円(月額)

| 年収1,200万円の毎月返済額と返済負担率 |

| ー | 毎月の返済額 | 手取り70万円に対する 返済負担率 | 額面100万円に対する返済負担率 |

| 変動金利 年0.7% | 161,112円 | 23.0% | 16.1% |

| 全期間固定金利 1.5% | 183,710円 | 26.2% | 18.3% |

※前提条件固定金利では返済負担率25%をわずかに超えてしまいます。

頭金を入れて返済負担率を下げるなどの工夫が必要です。

年収1,300万円の場合

年収1,300万円を額面と手取り収入を、下記の通り月額(ボーナスも12等分)に換算しました。

- 手取りから算出:約758,000円(月額)

- 額面から算出:約1,083,000円(月額)

| 年収1,300万円の毎月返済額と返済負担率 |

| ー | 毎月の返済額 | 手取り75.8万円に対する返済負担率 | 額面108.3万円に対する返済負担率 |

| 変動金利 年0.7% | 161,112円 | 21.2% | 14.8% |

| 全期間固定金利 1.5% | 183,710円 | 24.2% | 16.9% |

※前提条件特に固定金利でも返済負担率25%を下回っており、6,000万円の住宅ローンの返済が無理なくできるようになります。

とりあえず住宅ローンの候補先をいくつかもらってみる

前述の通り、変動金利には金利上昇リスクがあるので、変動金利を検討している場合は「今より金利が上がっても家計的に問題ないか」を考えておく必要があります。

>> 【関連記事】住宅ローンの125%ルールと5年ルール|変動金利は危険?

\モゲチェック限定の優遇金利あり/

無料で住宅ローン診断する(新規) >> 無料で住宅ローン診断する(借り換え) >>

無料で住宅ローン診断する(借り換え) >>

診断結果の画面(ランキング)

診断結果の画面(ランキング)

先に買うには購入できる人であると認識してもらうことが大切。 だから事前審査を済ませておく。 複数社を一発で比較審査できるモゲチェックはマジで優秀

X(旧twitter)

確かに『モゲチェック』の存在はもっと知られるべきですね。自分も早速試して見る価値があると感じました。住宅ローンを見直すことで節約できる額は大きいはずですし、操作も簡単と聞いて安心しました。

X(旧twitter)

「住宅ローンは住宅営業より『モゲチェック』でしょ!」という方は要注意。「横比較表があって最安金利がパッとわかる」「いくら借りられるかサクッと計算できる」さらに「モゲレコ登録するとお得に借りるアドバイスがもらえる」と良いことづくめのモゲチェック。でも思考停止は超ヤバい。注意点は↓

①最安金利は人によって変わる ②借金あると借入可能額が大幅にかわる ③金利だけで決めると失敗する ④銀行の特色を知ってるのは住宅営業 ⑤最適な銀行は人による

住宅ローンってとっつきにくいから『モゲチェック』は入り口としてはとても良いと思うにゃん

X(旧twitter)

今日はお客さんと銀行めぐり。 モゲチェックでもやっといてくれや。

X(旧twitter)

モゲチェックに登録してみたら家の純資産価値(売却価格 – 残債)を算出してくれて面白い。売却価格の妥当性についても、SUUMOに掲載されてる同マンション・同面積・同方位の物件価格の9掛け程度でなかなかリアルな気がする。

X(旧twitter)

住宅ローン、モゲチェックも登録して比較しましたが、結局提携ローンが一番金利低かったです

がん団信付、手数料定額型で0.485%。こんなもんですかね…?

単純比較ができないから難しいですね

X(旧twitter)

リプで教えてもらったモゲチェックで色んな銀行の金利や保証を調べて1番お得そうなauじぶん銀行に仮審査申込みしてみた!! なんと仮審査を代行してくれるみたいでサイト上で必要事項を確認しながら入力!!!! 審査通りますように…

X(旧twitter)

マイナス金利が終わり、いよいよ我が家もモゲチェックの出番です

X(旧twitter)

日本人は金利に無関心です 今まで住宅ローン 変動金利は下がり続け0.3% 借り換えや金利の比較など 無用だったはずですが いよいよ 日本でも政策金利が 動き出そうとしています これからは、 モゲチェックのような サービスが必要 要点はMFSが 貸金業の免許を持っていて 信用力分析が出来る事です

X(旧twitter)

Q

モゲチェックと他の比較サイトとの違いを教えてください。

A

一般的な「比較サイト」では、住宅ローンの比較はできますが、どのローンが自分に合っているのか、借りられるかまでは分かりません。モゲチェックでは、独自の審査ノウハウで入力した条件から最適な銀行を提案します。

Q

取り扱い金融機関はどれぐらいありますか?

A

100を超える取り扱い金融機関があります。(増加中)

Q

モゲチェックの利用に手数料はかかりますか。

A

住宅ローン診断(旧モゲレコ®)をはじめ、すべてのサービスは無料です。

Q

モゲチェックの3種類の使い方を教えてください。

A

①住宅ローンランキング【自分で住宅ローンを選ぶ】

金利タイプ毎にランキング形式で金融機関を紹介してくれます。「公式サイトを見る」ボタンから詳細を確認できます。

②住宅ローン診断(旧モゲレコ)【自分に合う住宅ローンを探してくれる】

入力された条件に合わせて住宅ローンを一括比較し、独自の審査ノウハウで最適な銀行を提案します。(商品次第で優遇金利あり)※利用者数20万人突破

③モゲチェックアプリ【家と住宅ローンを同時に探せる】

athome,LIFULL HOME’Sに掲載の物件から住宅ローンをシュミレーションし、条件に合った家とローンを一緒に探すことができます。

Q

モゲチェックで住宅ローンの相談はできますか?

A

住宅ローンにおけるプロのアドバイザーにチャットで相談できます(チャットのみ)。

Q

ユーザー登録の削除、退会をする方法を教えてください。

A

Q

モゲチェックの運営会社を教えてください。

A

株式会社MFS(2009年7月設立)です。

【主な受賞歴】

- すごいベンチャー100 フィンテック部門 2016 (東洋経済)

- EY Innovative Startup フィンテック部門 2017 (EY)

- スタートアップ有望株選出 2017 (Forbes)

- 東証グロース市場に上場 2024(東京証券取引所)

モゲチェック登録方法

STEP1

STEP2

[メールアドレス]と[パスワード]を入力

google・facebook・Appleアカウントでも可能

STEP3

アカウント認証を完了させる(登録したメールアドレス宛)

STEP4

STEP5

STEP6

申込みが完了(モゲチェック提案サービス)

5分以内に提案メールが届く

↓提案できる住宅ローンがない場合↓

STEP7

目次に戻る

住宅ローンを6,000万円組んだ場合の月々返済額

ここでは、住宅ローン6,000万円を組んだ場合の月々の返済額について解説します。

返済期間や金利タイプによって、月々の返済額の違いが分かるようになります。

返済期間における月々の返済額と総返済額

全期間固定金利1.2%とし、その他は前述の前提条件とします。

| 借入期間 | 毎月の返済額 | 総返済額 |

| 25年 | 231,596円 | 69,479,097円 |

| 30年 | 198,545円 | 71,476,277円 |

| 35年 | 175,021円 | 73,508,975円 |

同じ条件でも借入期間が長くなれば払う利息が増えるので、総支払額は増えます。

返済期間25年と35年を比べると、月々の支払いで5万6千円前後になります。返済期間はできるだけ長めにとっておきましょう。

総返済額を減らすことに注目しがちですが、生活費を確保しながらローン返済を確実にしていくことが大切です。

返済期間は繰上返済をして短縮することも可能なので、堅実な資金計画を組むことを意識しましょう。

金利タイプにおける月々の返済額と総返済額

次に、金利タイプ別に比較しました。金利以外は、前述の前提条件とします。

| 金利タイプ | 毎月の返済額 | 総返済額 |

| 変動金利:0.5% | 155,751円 | 65,415,514円 |

| 全期間固定金利:1.2% | 175,021円 | 73,508,975円 |

全期間固定金利の場合

全期間固定型の金利が最も高くなります。

昨今の低金利下では、変動金利の方が短期的にはお得です。

銀行も何らかの方法で融資するための資金を金利を払って調達しています。つまり、固定にすると調達金利が融資金利を上回った場合、最悪利益が取れない可能性が出てきます。なので、固定金利(全期間は特に)金利は予め高く設定されているのです。

変動金利の場合

全期間固定金利と正反対のため、常に金利上昇リスクがある金利タイプです。

金利が低いということもあり、多くの利用者は変動金利を選択しています。

変動金利を選択する場合は、金利上昇時でも繰上返済ができるような資金的に余裕がある方におすすめです。

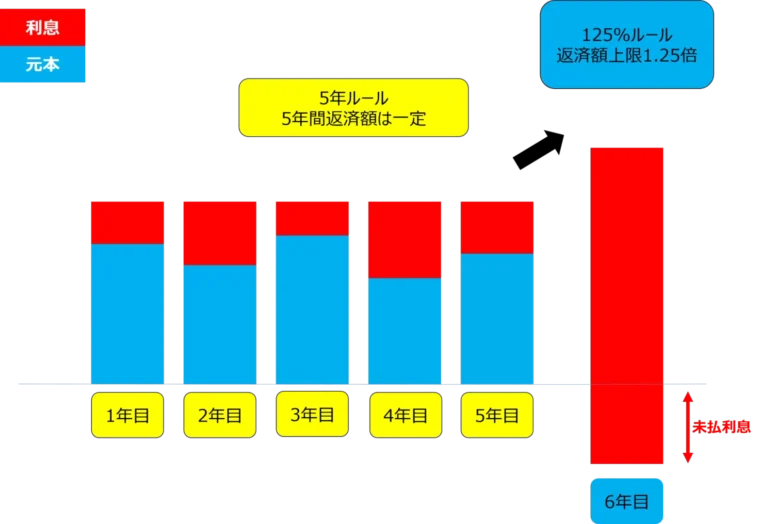

「5年ルール」「125%ルール」

変動金利の特徴として、「5年ルール」「125%ルール」があります。

「5年ルール」「125%ルール」

5年に1度月々の返済額を見直すルールと6~10年目では、借入当初の返済額から1.25倍以上にならないルールのことをいいます。

主なメリット・デメリットはこちらです。

メリット

- 市場金利が上昇しても急に返済額が上がることがない

- 5年または10年間の資金準備期間ができる

デメリット

- 未払利息分が発生して元金の減りが遅れる可能性がある

5年ルールと125%ルール

5年ルールと125%ルール

「未払利息」を発生させない対策として、頭金を多くしたり、繰り上げ返済をして元本を減らしていくことや返済期間を短くするなどがあります。

そもそもになりますが、無理のない金額で住宅ローンを組むことが大切です。

>> 【関連記事】住宅ローンの125%ルールがない銀行とは?|5年ルールも合わせて解説

固定期間選択の場合

全期間固定金利と変動金利の間として、固定期間選択(10年固定)があります。

変動金利と変わらず、固定金利の期間が終了した11年目からは原則変動金利に変わります。昨今の低金利下はよいですが、固定期間終了時が金利上昇の局面だった場合、今まで以上に高い金利になる可能性があります。

フラット35(全期間固定含む)と10年固定型を検討する場合は、10年固定型の11年目以降の適用金利次第でどちらがメリットあるかのポイントになります。

「こういう住宅ローンの組み方とかもさっき教えてもらった  マネーコーチ に無料相談すればいいね!」

マネーコーチ に無料相談すればいいね!」

>> 【関連記事】マネーコーチの評判や口コミは?|特徴やメリット・デメリットも解説

目次に戻る↑

住宅ローン6,000万円を無理なく返済するポイント

同じ6,000万円の住宅ローンでも、頭金の有無やローンの組み方によって月々の返済負担は大きく変わります。

ここでは、なるべく負担を抑えて無理なく返済するためのポイントをご紹介します。

頭金の割合を増やす

頭金を多くすることで金利が優遇される場合があります。

頭金とは物件価格から、物件価格に対する住宅ローンの借入分を差し引いた部分です。

同じ6,000万円の住宅ローンでも、頭金を増やせば借入金額が減って返済が楽になります。

一般的に頭金は物件価格の10%〜20%出せると理想です。(6,000万円の場合、頭金600万円)

頭金=貯蓄額ではないので注意が必要です。住宅購入資金として、諸費用(仲介手数料・司法書士費用・火災保険・ローン手数料など)も発生します。

無理のない住宅ローンを組むには、借入金額を減らすことが一つの手段です。

>> 【関連記事】頭金なしで住宅ローン審査は危険?|メリット・デメリット

繰上げ返済を利用する

繰上げ返済をすることで、利息負担を抑えることが可能です。

利息は元金に対して発生するので、元金が減ることで利息負担が減る効果が出てきます。

繰上げ返済には、以下の2通りの方法があります。

- 期間短縮型(完済までの期間が短くなる)

- 返済額軽減型(毎月の返済額が安くなる)

期間短縮型と返済額軽減型

期間短縮型と返済額軽減型

同じ金額を繰上げ返済でも、「期間短縮型」のほうが効果は大きくなります。

定年までに完済をする

可能な限り定年までに返済を終えるような計画にしましょう。

定年後の収入源である年金だけでローンを返済していくのは大変なことです。

定年後も返済が続く計画にする場合は、年金生活でも返済に困らないように貯蓄をしておくことが必要です。

これからは、年金が少なくなる・貰えなくなることはおよそ予想ができます。定年後に収入が年金だけになった場合、定年前と同じ金額を返済することが厳しくなるのは明らかです。

目次に戻る↑

住宅ローン6,000万円を組む上で注意すべきポイント

住宅ローン6,000万円を借りる目安年収(1,300万円)をクリアしているから安心ではありません。

ここでは、住宅ローンを返済していく上で、注意すべきポイントについて解説します。

今後も働き続けることができるか(特に共働き世代)

住宅ローンの組み方にある「ペアローン」「収入合算」の場合に特に該当してきますが、

夫婦どちらもフルタイムという働き方を継続していくのは、子供ができた時に肉体的・精神的にも大変な負担となり、辞めざるを得ない可能性もあるということです。

将来的に配偶者が時短や離職する可能性がある場合は、そもそもの借入金額を減らして、働いている間にしっかり貯蓄することが必要になります。

「近所に夫婦どちらかの実家があり、育児を手助けしてもらえる環境がある」などの環境下にある共働きは比較的生活しやすくなります。

教育資金と老後資金の貯蓄について

住宅ローンを組む世帯の多くは、並行して教育資金や老後資金を貯める必要があります。

世帯年収は同じでも、貯蓄額や住宅ローン契約時の年齢、子供の人数などで必要額は変わってきます。

特に6,000万円の住宅ローンを組む世帯は、高年収ということもあり、学校に加えて習い事も色々させることもあります。

住宅ローンを組む前に貯蓄という点でも、しっかり検討する必要があります。

仮に、老後も今と同じ生活水準を維持するには、それなりの老後資金が必要になります。

教育資金や老後資金を計画的に貯蓄するためにも、返済負担率(年間返済額÷手取り年収×100)は25%以内に抑えることが大切です。

「教育資金とか老後資金もFPに相談していいいよね。」

>> 【関連記事】独立系FPのランキングを一挙公開!|失敗しない探し方も解説

目次に戻る↑

まとめ

今回は、6,000万の住宅ローンを組む場合の目安となる年収(世帯年収含む)について紹介しました。

このポイントを抑えておくだけで、安全な資金計画が組めるようになります。

金利タイプの選び方は、金利が高い固定金利でシミュレーションすることが鉄則です。

6,000万円の住宅ローンを組む場合、「モゲチェック 」で複数の金融機関を比較して自分にあった住宅ローン商品を選びましょう。

」で複数の金融機関を比較して自分にあった住宅ローン商品を選びましょう。

>> 【関連記事】住宅ローンの仮審査はとりあえずやるべき?|物件未定でもやるべき理由を解説

また、今後に起こりえるあらゆる可能性を含めた無理のない返済計画を組むことが重要になります。

>> 【関連記事】住宅ローンを4,000万組むには世帯年収どれぐらい必要?

先に買うには購入できる人であると認識してもらうことが大切。 だから事前審査を済ませておく。 複数社を一発で比較審査できるモゲチェックはマジで優秀

X(旧twitter)

確かに『モゲチェック』の存在はもっと知られるべきですね。自分も早速試して見る価値があると感じました。住宅ローンを見直すことで節約できる額は大きいはずですし、操作も簡単と聞いて安心しました。

X(旧twitter)

「住宅ローンは住宅営業より『モゲチェック』でしょ!」という方は要注意。「横比較表があって最安金利がパッとわかる」「いくら借りられるかサクッと計算できる」さらに「モゲレコ登録するとお得に借りるアドバイスがもらえる」と良いことづくめのモゲチェック。でも思考停止は超ヤバい。注意点は↓

①最安金利は人によって変わる ②借金あると借入可能額が大幅にかわる ③金利だけで決めると失敗する ④銀行の特色を知ってるのは住宅営業 ⑤最適な銀行は人による

住宅ローンってとっつきにくいから『モゲチェック』は入り口としてはとても良いと思うにゃん

X(旧twitter)

今日はお客さんと銀行めぐり。 モゲチェックでもやっといてくれや。

X(旧twitter)

モゲチェックに登録してみたら家の純資産価値(売却価格 – 残債)を算出してくれて面白い。売却価格の妥当性についても、SUUMOに掲載されてる同マンション・同面積・同方位の物件価格の9掛け程度でなかなかリアルな気がする。

X(旧twitter)

住宅ローン、モゲチェックも登録して比較しましたが、結局提携ローンが一番金利低かったです

がん団信付、手数料定額型で0.485%。こんなもんですかね…?

単純比較ができないから難しいですね

X(旧twitter)

リプで教えてもらったモゲチェックで色んな銀行の金利や保証を調べて1番お得そうなauじぶん銀行に仮審査申込みしてみた!! なんと仮審査を代行してくれるみたいでサイト上で必要事項を確認しながら入力!!!! 審査通りますように…

X(旧twitter)

マイナス金利が終わり、いよいよ我が家もモゲチェックの出番です

X(旧twitter)

日本人は金利に無関心です 今まで住宅ローン 変動金利は下がり続け0.3% 借り換えや金利の比較など 無用だったはずですが いよいよ 日本でも政策金利が 動き出そうとしています これからは、 モゲチェックのような サービスが必要 要点はMFSが 貸金業の免許を持っていて 信用力分析が出来る事です

X(旧twitter)

Q

モゲチェックと他の比較サイトとの違いを教えてください。

A

一般的な「比較サイト」では、住宅ローンの比較はできますが、どのローンが自分に合っているのか、借りられるかまでは分かりません。モゲチェックでは、独自の審査ノウハウで入力した条件から最適な銀行を提案します。

Q

取り扱い金融機関はどれぐらいありますか?

A

100を超える取り扱い金融機関があります。(増加中)

Q

モゲチェックの利用に手数料はかかりますか。

A

住宅ローン診断(旧モゲレコ®)をはじめ、すべてのサービスは無料です。

Q

モゲチェックの3種類の使い方を教えてください。

A

①住宅ローンランキング【自分で住宅ローンを選ぶ】

金利タイプ毎にランキング形式で金融機関を紹介してくれます。「公式サイトを見る」ボタンから詳細を確認できます。

②住宅ローン診断(旧モゲレコ)【自分に合う住宅ローンを探してくれる】

入力された条件に合わせて住宅ローンを一括比較し、独自の審査ノウハウで最適な銀行を提案します。(商品次第で優遇金利あり)※利用者数20万人突破

③モゲチェックアプリ【家と住宅ローンを同時に探せる】

athome,LIFULL HOME’Sに掲載の物件から住宅ローンをシュミレーションし、条件に合った家とローンを一緒に探すことができます。

Q

モゲチェックで住宅ローンの相談はできますか?

A

住宅ローンにおけるプロのアドバイザーにチャットで相談できます(チャットのみ)。

Q

ユーザー登録の削除、退会をする方法を教えてください。

A

Q

モゲチェックの運営会社を教えてください。

A

株式会社MFS(2009年7月設立)です。

【主な受賞歴】

- すごいベンチャー100 フィンテック部門 2016 (東洋経済)

- EY Innovative Startup フィンテック部門 2017 (EY)

- スタートアップ有望株選出 2017 (Forbes)

- 東証グロース市場に上場 2024(東京証券取引所)

モゲチェック登録方法

STEP1

STEP2

[メールアドレス]と[パスワード]を入力

google・facebook・Appleアカウントでも可能

STEP3

アカウント認証を完了させる(登録したメールアドレス宛)

STEP4

STEP5

STEP6

申込みが完了(モゲチェック提案サービス)

5分以内に提案メールが届く

↓提案できる住宅ローンがない場合↓

STEP7

目次に戻る↑