>> 賃貸と持ち家を比較|理想or損得

>> 中古マンション購入で後悔したこと

>> マンション購入における予算の決め方|これを見れば安心

\ もっとずっと、goodな暮らしを。 /

賃貸と持ち家で1300万円の差は嘘

結論、賃貸と持ち家で1300万円の差が出るのは嘘です。

老後の家賃の負担額次第でトータルコストが変わってくるので一概に断言できません。

賃貸と持ち家を比較する上で注意することや意識することを解説します。

そもそもの比較する前提条件がそろっていないまま比較されていることが多々あります。シミュレーションはあくまで参考程度に捉えることが大切です。

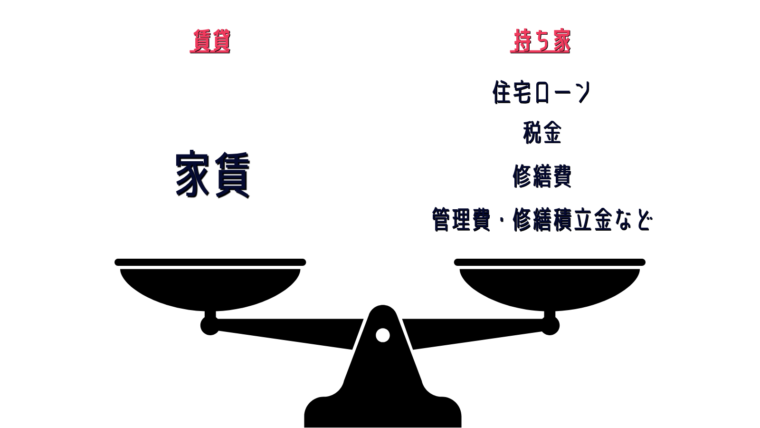

家賃と住宅ローン返済額だけで比較しない

よく目にする賃貸と持ち家をシミュレーションで比較する時に、「家賃」と「月々の住宅ローン返済額」だけで比較されている場合があります。

これがそもそも間違いです。

持ち家になると固定資産税などの維持費がかかってきたり、マンションであれば管理費や修繕積立金がかかります。

数字だけじゃなくて、広さ・築年数・駅からの距離などの条件をそろえないと比較にならないですからね。

「たしかに。住宅ローンもいろんな金融機関で比較して低金利で組めたら家賃より抑えられることもあるしね(一概に言えないね)」

>> 【関連記事】賃貸と持ち家を比較|理想or損得【暴露】

修繕費はあくまで想定

持ち家のシミュレーションには、今後の修繕費も想定として加味されている場合がありますが、実施するかどうか分からない費用になります。

特に、戸建てになると所有者自身の判断で修繕するかどうか決まります。

マンションの場合、建物全体で修繕する時期がおよそ決まっているため、現実的なシミュレーションがしやすいメリットはあります。

ライフスタイルに合った選択をすることが重要

家は、ライフスタイルに合わせて選ぶライフイベントでもあります。

シミュレーション上は、賃貸の方がトータルコストが増えることが多くなります。

ですが、あくまで想定なので参考程度にとらえておきましょう。

大切なのは自分自身のライフスタイルに合った家の選び方をすることが大切です。

「家を買わないと男として格好つかない」などステータスを意識する方がいますが、自分や自分の家族にとって正しい選択かどうかを優先して選択することが重要です。

「なるほどね。家賃を払ってるのもったいないって人もいるけど、人それぞれだよね。」

>> 【関連記事】家賃9万はもったいないは嘘?|月々9万で組める購入予算も解説

賃貸派と持ち家派の意見

参考までに、賃貸派と持ち家派に関するよくある一般論を紹介します。

賃貸派の意見

- ローンを背負っていないという意味で身動きが取りやすい(心理的な負担が軽い)

- 10年経てば新築でも設備含めてグレードは落ちる

- 近隣トラブルなどがあっても引越しで解決できる

>> 「リノベーション」「デザイナーズ」の賃貸物件を探すなら「 【airdoor(エアドア)】」

【airdoor(エアドア)】」

持ち家派の意見

- 老後も同じ環境で生活ができる

- ローンを完済すれば年金生活でも住み続けることができる

- 家が資産になる(売却して現金化もできる)

どちらが正解などはありません。

「いやー正解がないともっと分かんなくなるよね。気軽に相談できるプロがいればいいけどね…。」

このツールを使えばすべて無料で、

- 匿名で相談できる!営業電話なし!

- 予算決めやエリア探しなど、物件選びをする前から相談できる!

- 売却戦略から相談できる!

- 実績や専門性で担当エージェントを選べる!

- 連絡先は好きなときに開示できる!

いわゆる不動産エージェントと繋がれるマッチングアプリです。(やり取りは全部チャット)

引用:TERASS

引用:TERASS

引用:チャット画面(TERASS)

引用:チャット画面(TERASS)

LINEのような感覚でやり取りできるので、気持ち的にも使いやすいサービスです!

「なるほどね!はじめは匿名で相談していいのは助かる!」

\登録1分で「複数のプロ」に匿名で相談/

【購入】Terass Offer(テラスオファー)の利用手順

Step.1

Step.2

Step.3

Google、Facebook、メールアドレスのいずれかで登録

Step.4

希望条件を入力したら登録完了

複数のエージェントと匿名でチャットできるようになる

(連絡先開示は許可制)

【売却】Terass Offer(テラスオファー)の利用手順

Step.1

Step.2

Step.3

Google、Facebook、メールアドレスのいずれかで登録

Step.4

個人情報は匿名の状態で、所有物件の情報・写真などを登録

Step.5

机上査定と売却戦略の提案を受ける(最短10分で届く)

Step.6

「コンタクトオファー」で連絡先を開示

提案内容や実績・スキルを見て、気になった不動産エージェントに連絡先を開示します。

TERASSのエージェント

TERASSのエージェント

Step.7

Q

サービスの利用料はかかりますか?

A

完全無料で利用できます。

サービスへの登録、不動産エージェントの紹介、メッセージのやりとり、物件の紹介などもお金はかかりません。(仲介手数料は含みません)

Q

利用できる対象エリアは?

A

現状、首都圏(東京・千葉・埼玉・神奈川)、東海地方(愛知・三重)、関西地方(大阪・兵庫)、九州地方(福岡)が対象エリアです。

Q

所属している営業マンの特徴

A

平均選考通過率5%の厳しい基準をクリアした、優秀な不動産のプロが在籍しています。

Q

テラスオファーに登録すると営業電話はないですか?

A

営業電話やメールは来ません。

スタートは匿名でのチャットからですし、不動産エージェントへのレビュー(評価&口コミ)機能もあります。

Q

売却を検討している場合でも利用できますか?

A

はい、できます。

購入サービスと同様に「匿名」「無料」で相談できますし、売却が得意なエージェントも在籍しています。

Q

Terass Offer(テラスオファー)の運営会社を教えてください。

A

株式会社TERASS(2019年4月設立)です。

【会社概要】

- 代表者:江口 亮介(リクルート出身)

- 2023年より不動産テック協会理事に就任。

- 「日本の今年の顔」Forbes100に選出(2022)

>> 【関連記事】Terass offer(テラスオファー)の口コミは?|現役宅建士が徹底分析!

目次に戻る↑

賃貸の特徴

ここでは、賃貸のメリット・デメリットについて解説します。

賃貸のメリット

比較的自由に拠点を変えることができる点が大きいメリットの1つです。

- 家族構成の変化などの状況に合わせて住み替えができる

- 支出が家賃だけなので住居費を想定できる

- 設備の交換や修繕費用負担が少ない(故意過失でなければ基本的に貸主負担)

- 持ち家にある維持費(固定資産税など)を払う必要がない

- 騒音含めた隣人トラブルも引越すことで解決できてしまう

賃貸の住居費は「家賃」だけなので、心理的な負担も軽減できます。

賃貸のデメリット

老後になっても家賃を払い続けなければならないところがメリットに挙げられます。

- 家賃を払い続けなければならない(資産になることはない)

- 自分に合った間取りや設備の家を選びにくくなる

- 老後の引越しが簡単にはいかなくなる(老後、契約を更新できないことがあること)

- 持ち家と比べると間取りや設備などのグレードが低い(貸すためにつくってるから)

- リフォームや壁に穴をあけるなど、住居のカスタマイズができないこと

老後を見据えると賃貸でいることで住みづらくなってくる傾向にあります。

「確かに老後に引っ越すのは大変だね。引っ越すならできるだけ初期費用抑えたいよね。」

あと……

「不動産サイトから自分で探さないといけないのがめんどくさい……」

「内見に行く時間がなかなか取れないから効率的に探したい……」

「仲介手数料とかできれば払いたくない……」

という方も多いと思います。

そんなあなたにお勧めしたいのが、

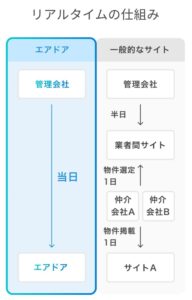

大手含めた管理会社130社以上と提携している「 【airdoor(エアドア)】」です。

【airdoor(エアドア)】」です。

このツールを使えば、

- 「おとり物件なし」の最新情報をキャッチできる(管理会社から直接掲載)

- 「仲介手数料0円」の物件が多数みつかる

- 契約はオンラインで完結(内見は現地集合・現地解散)

初期費用をできるだけ抑えたい方は、ぜひこのツールをお使いください。

「 【airdoor(エアドア)】」では、「リノベーション」「デザイナーズ」など人気物件を多数掲載しています!

【airdoor(エアドア)】」では、「リノベーション」「デザイナーズ」など人気物件を多数掲載しています!

引用:エアドア

引用:エアドア

引用:エアドア

引用:エアドア

引用:エアドア

引用:エアドア

引用:エアドア

引用:エアドア

\ 仲介手数料ゼロの物件が探せる /

全体的に賃貸の体験がとてもよかった。オンラインで完結するし担当の方がとても誠実に対応くださり、全てスムーズに進んだ。また利用すると思う

Googleクチコミ

とにかく仲介手数料が安いのでお得。内見もスムーズに行えて安心して良い物件を見つけられました。次の引っ越しでも使いたいと思ってます。

Googleクチコミ

初期費用が今までで一番安く賃貸に引っ越せました!!引越しを急いでいたので、対応が早くてとても助かりました!!またお願いしたいです☺️

Googleクチコミ

不動産の会社特有の気付かれないうちにお金を請求しようという雰囲気が一切なく、気持ちよく取引ができました。対応も素早くて文句なしです!

Googleクチコミ

「おとり物件」ゼロで差別化する賃貸検索サービスのエアドア。内見予約や物件申し込みはオンラインで完結でき重要事項説明もビデオ通話で実施される楽さ。そして仲介手数料は最大でも2.2万円と安価。エンドユーザーにめちゃくちゃ優しい。(いまは管理会社さんしか掲載できずオーナー直掲載は難しそう)

twitter

「おとり物件」ゼロで差別化 賃貸検索のエアドアが1.5億円調達 | Forbes JAPAN 公式サイト(フォーブス ジャパン)

twitter

Q

仲介手数料は、なぜ最大無料と安くできるのですか?

A

①管理会社から成果報酬を頂戴する仕組みだからです。万が一、成果報酬を頂戴できない場合は、仲介手数料をお客様より頂戴するケースもあります。(物件次第)

②管理会社から直接情報を頂くことで、仲介会社のタスク(空室確認など)を削減しています。また、契約手続きなどもオンラインで対応することで、仲介手数料をより安くできています。

引用:エアドア

引用:エアドア

Q

エリアはどこが対象ですか?今後増える予定はありますか?

A

現状、東京都と神奈川県が対象です。今後は、一都三県、その後4大都市圏・全国に展開予定です。

Q

掲載されていないお部屋も相談は可能でしょうか?

A

別途、担当する仲介パートナーに相談をお願いします。(対応できる場合もあります)

Q

内見時の集合場所はどこでしょうか?

A

現地集合になります。複数物件を内覧される場合は公共交通機関での移動になります。

対応エリア:東京都、神奈川県(拡大中)

初回登録の必要なく、内覧したい物件を見つけたときに必要情報をサクッと入力するだけです!

目次に戻る↑

持ち家の特徴

ここでは、持ち家のメリット・デメリットについて解説します。

持ち家のメリット

持ち家の最大のメリットは、同じ場所で暮らしていける「終の棲家」を手に入れることができるところです。

- 自宅を資産として組み入れることができる可能性がある

- 住宅ローン控除期間で一定期間の住居費を抑えられる

- 住宅ローン完済後は住居費(支出)が減る

- 自分の好きなタイミングに建て替えや自分好みのリフォームができる

- 賃貸物件と比べて設備などのグレードが高い

>> 【関連記事】不動産売却におすすめの会社とは|査定サイトの口コミも紹介

資産になる可能性があるというのは、売却できる前提だからです。第三者に売れなければ資産だったかどうか分かりません。

「なるほど。不動産会社や担当者次第でスムーズに売却できるかどうかも変わってくるみたいだしね。」

>> 【関連記事】Terass offer(テラスオファー)の口コミは?|現役宅建士が徹底分析!

持ち家のデメリット

身動きが取りにくくなるというのが、1つのデメリットになってきます。

- 収入が下がっても住宅ローン返済額(住居費)を下げられない

- 維持費(固定資産税・都市計画税など)がかかる

- 売却しない限り資産になっていたか分からない

- 住居の修繕や保全にコストと手間がかかる

- 引越しが簡単にできなくなる

戸建てにおける修繕コストは、自分自身で計画的に積み立てていかなければなりません。

「家を買いたい気持ちはあるけど、ローンを返済していくの大変そうなんだよね。」

それに……

という方も多いと思います。

そんなあなたには、

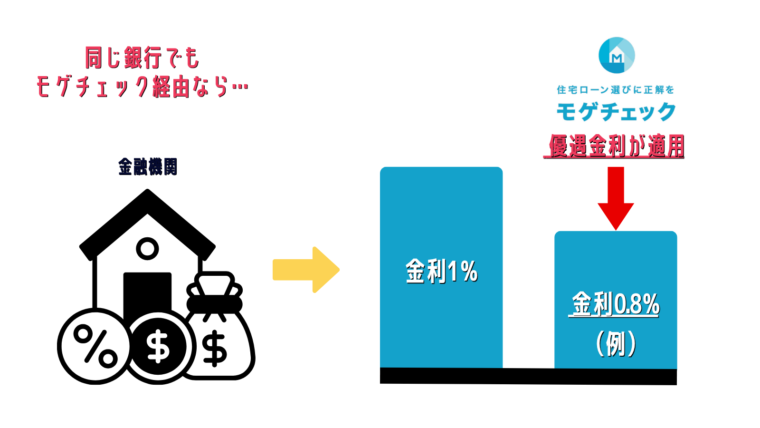

オンライン住宅ローンサービスでシェアNo.1の「モゲチェック 」がおすすめです。

」がおすすめです。

「モゲチェック 」は、あなたの住宅ローン探しを代行してくれる‘まさにChatGPT’。

」は、あなたの住宅ローン探しを代行してくれる‘まさにChatGPT’。

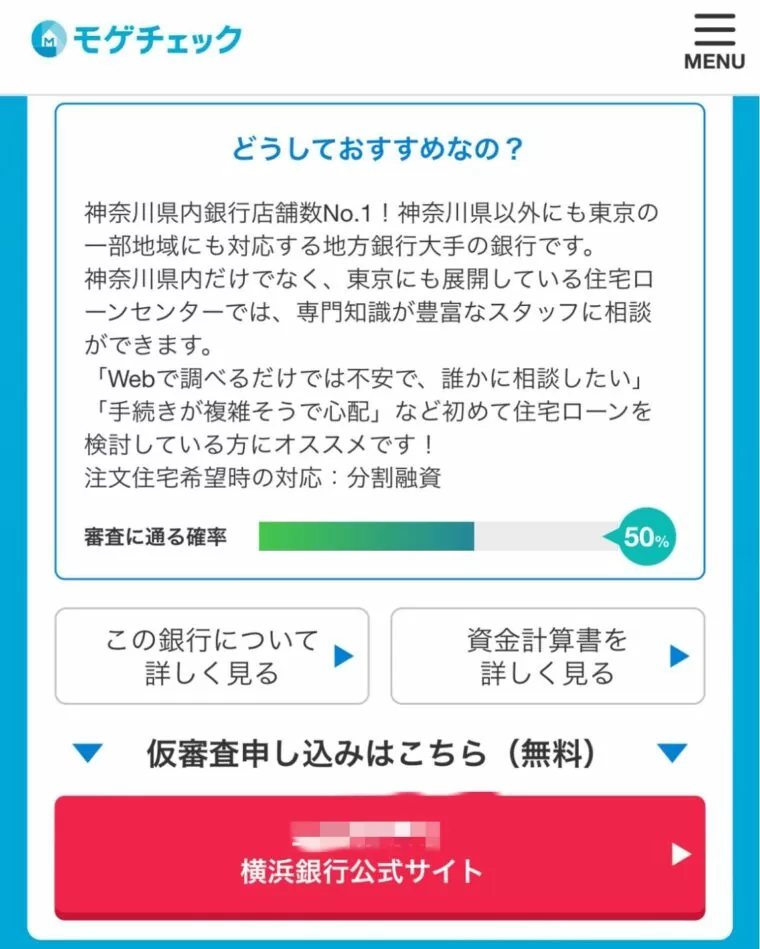

このツールを使えばすべて無料で、

- 「どんな条件で借りられるか」がスグわかる!

- 「審査に通る確率」がスグわかる!

- 「ランキング形式でおすすめ」がスグわかる!

ノンバンクなども増えてきて、いまや住宅ローンを扱う金融機関は800以上。

不動産会社でもあなたにピッタリ合う住宅ローンを見つけるのは簡単じゃないのです。

(提携銀行を紹介して使ったほうが、スムーズに進むメリットがありますからね…)

また…

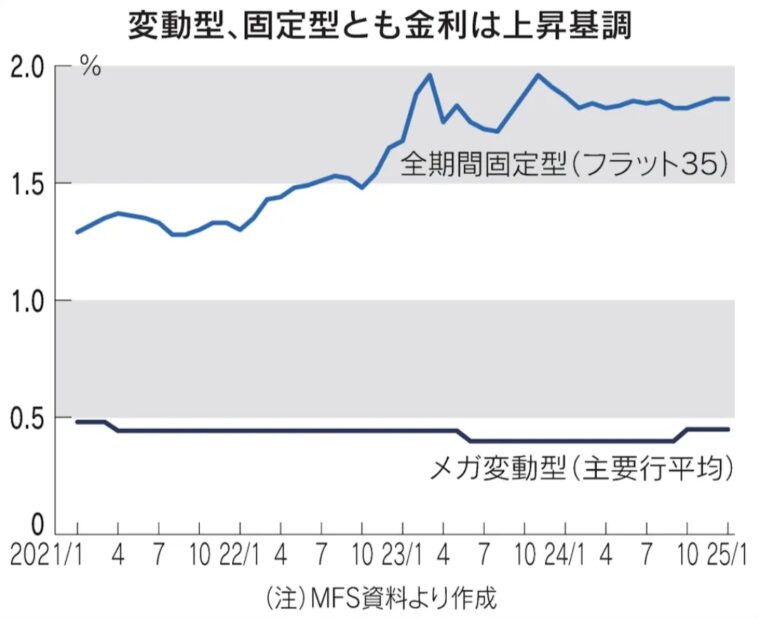

金利がちょっとずつ上がりはじめています。「モゲチェック 」を活用することで、より条件のいい住宅ローンを簡単にみつけることができます。(モゲチェック限定の優遇金利あり)

」を活用することで、より条件のいい住宅ローンを簡単にみつけることができます。(モゲチェック限定の優遇金利あり)

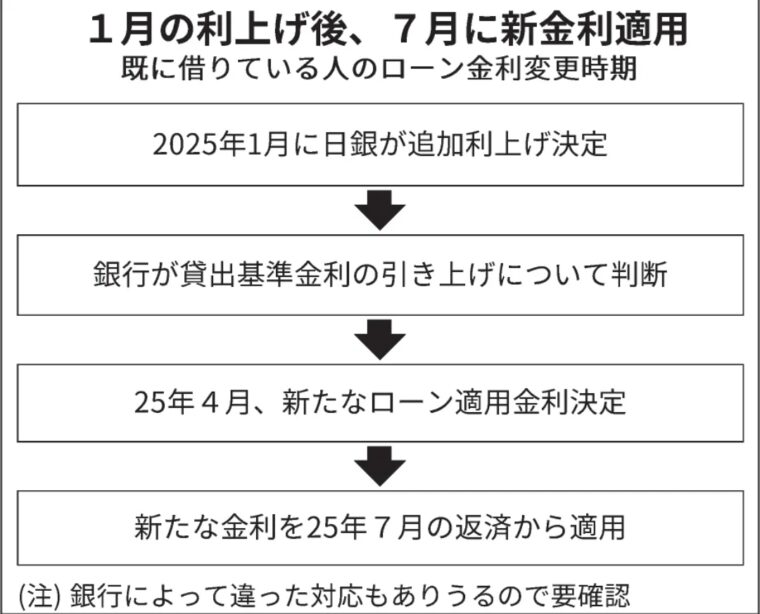

引用:日経電子版

引用:日経電子版

引用:日経電子版

引用:日経電子版

金利0.1%変わるだけで、総額100万円以上損することもザラにあるんです…。住宅ローン商品の比較はやるべきなんですよね。

「なんか便利そう!でも、、、こういうサービスって実は有料だったとかなんじゃないの?」

いえいえ!実際に使ったことあるんですが、1円もかかりませんでしたよ。

↓実際に診断してみた結果↓

まず…ホントに無料でした。

(不動産業界にいるからこそ、ちょっと疑ってたんです)

一番いいなと思ったのは、診断したからといって営業電話がこないところですね。

家探しの入り口としてもいいかなと思います。

あとは、サクッと見つかるのはいいと思いましたね。

登録作業入れても5分ぐらいでした。

診断結果画面①

診断結果画面①

診断結果画面②

診断結果画面②

おすすめランキング

おすすめランキング

正式な事前審査の前に個人信用情報も確認してくれるのが「モゲチェック」の特徴なんです。一般的な事前審査のタイミングより前の段階でおすすめの住宅ローンが調べられます!

「仮審査の仮審査ってことだね!無料だしせっかくだから使ってみようかな…評判とかクチコミだけちょっとみておきたいな。」

そんなことも聞かれるだろうと思ったのでクチコミなど集めてみました。下にスクロールして、チェックしてみてください!

\モゲチェック限定の優遇金利あり/

無料で住宅ローン診断する(新規) >> 無料で住宅ローン診断する(借り換え) >>

無料で住宅ローン診断する(借り換え) >>

先に買うには購入できる人であると認識してもらうことが大切。 だから事前審査を済ませておく。 複数社を一発で比較審査できるモゲチェックはマジで優秀

X(旧twitter)

確かに『モゲチェック』の存在はもっと知られるべきですね。自分も早速試して見る価値があると感じました。住宅ローンを見直すことで節約できる額は大きいはずですし、操作も簡単と聞いて安心しました。

X(旧twitter)

「住宅ローンは住宅営業より『モゲチェック』でしょ!」という方は要注意。「横比較表があって最安金利がパッとわかる」「いくら借りられるかサクッと計算できる」さらに「モゲレコ登録するとお得に借りるアドバイスがもらえる」と良いことづくめのモゲチェック。でも思考停止は超ヤバい。注意点は↓

①最安金利は人によって変わる ②借金あると借入可能額が大幅にかわる ③金利だけで決めると失敗する ④銀行の特色を知ってるのは住宅営業 ⑤最適な銀行は人による

住宅ローンってとっつきにくいから『モゲチェック』は入り口としてはとても良いと思うにゃん

X(旧twitter)

今日はお客さんと銀行めぐり。 モゲチェックでもやっといてくれや。

X(旧twitter)

モゲチェックに登録してみたら家の純資産価値(売却価格 – 残債)を算出してくれて面白い。売却価格の妥当性についても、SUUMOに掲載されてる同マンション・同面積・同方位の物件価格の9掛け程度でなかなかリアルな気がする。

X(旧twitter)

住宅ローン、モゲチェックも登録して比較しましたが、結局提携ローンが一番金利低かったです

がん団信付、手数料定額型で0.485%。こんなもんですかね…?

単純比較ができないから難しいですね

X(旧twitter)

リプで教えてもらったモゲチェックで色んな銀行の金利や保証を調べて1番お得そうなauじぶん銀行に仮審査申込みしてみた!! なんと仮審査を代行してくれるみたいでサイト上で必要事項を確認しながら入力!!!! 審査通りますように…

X(旧twitter)

マイナス金利が終わり、いよいよ我が家もモゲチェックの出番です

X(旧twitter)

日本人は金利に無関心です 今まで住宅ローン 変動金利は下がり続け0.3% 借り換えや金利の比較など 無用だったはずですが いよいよ 日本でも政策金利が 動き出そうとしています これからは、 モゲチェックのような サービスが必要 要点はMFSが 貸金業の免許を持っていて 信用力分析が出来る事です

X(旧twitter)

Q

モゲチェックと他の比較サイトとの違いを教えてください。

A

一般的な「比較サイト」では、住宅ローンの比較はできますが、どのローンが自分に合っているのか、借りられるかまでは分かりません。モゲチェックでは、独自の審査ノウハウで入力した条件から最適な銀行を提案します。

Q

取り扱い金融機関はどれぐらいありますか?

A

100を超える取り扱い金融機関があります。(増加中)

Q

モゲチェックの利用に手数料はかかりますか。

A

住宅ローン診断(旧モゲレコ®)をはじめ、すべてのサービスは無料です。

Q

モゲチェックの3種類の使い方を教えてください。

A

①住宅ローンランキング【自分で住宅ローンを選ぶ】

金利タイプ毎にランキング形式で金融機関を紹介してくれます。「公式サイトを見る」ボタンから詳細を確認できます。

②住宅ローン診断(旧モゲレコ)【自分に合う住宅ローンを探してくれる】

入力された条件に合わせて住宅ローンを一括比較し、独自の審査ノウハウで最適な銀行を提案します。(商品次第で優遇金利あり)※利用者数30万人突破

③モゲチェックアプリ【家と住宅ローンを同時に探せる】

athome,LIFULL HOME’Sに掲載の物件から住宅ローンをシュミレーションし、条件に合った家とローンを一緒に探すことができます。

Q

モゲチェックで住宅ローンの相談はできますか?

A

住宅ローンにおけるプロのアドバイザーにチャットで相談できます(チャットのみ)。

Q

ユーザー登録の削除、退会をする方法を教えてください。

A

Q

モゲチェックの運営会社を教えてください。

A

株式会社MFS(2009年7月設立)です。

【主な受賞歴】

- すごいベンチャー100 フィンテック部門 2016 (東洋経済)

- EY Innovative Startup フィンテック部門 2017 (EY)

- スタートアップ有望株選出 2017 (Forbes)

- 東証グロース市場に上場 2024(東京証券取引所)

モゲチェック登録方法

STEP1

STEP2

[メールアドレス]と[パスワード]を入力

google・facebook・Appleアカウントでも可能

STEP3

アカウント認証を完了させる(登録したメールアドレス宛)

STEP4

STEP5

STEP6

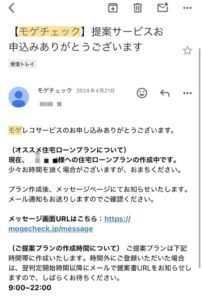

申込みが完了(モゲチェック提案サービス)

5分以内に提案メールが届く

↓提案できる住宅ローンがない場合↓

STEP7

購入者自身でも金融機関の目星を先につけられていると、他の検討者と競合したときに有利になる場合があるんです。

「そうなんだ!ちょっと調べたけど、登録しただけで毎月の金利情報もメールで届くようになるみたいだね。」

>> 【関連記事】モゲチェック (旧モゲレコ) の評判は?怪しい?|無料のワケも解説

目次に戻る↑

賃貸と持ち家、それぞれに向いているタイプ

持ち家と賃貸におけるそれぞれ向いている働き方など、よくあるタイプを紹介します。

ずっと同じ環境だと飽きやすいなどの性格的な部分における向き不向きも多少は関係してきます。

持ち家に向いてるタイプ

働き方や生活拠点を固めたい方には向いています。

- 毎月の家賃支払いを無駄だと感じる

- 収入が安定している(会社員を続けるなど)

- 貯蓄が十分にある(頭金や諸費用を現金で用意できる)

- 小さな子どもがいる

賃貸に向いてるタイプ

色々な意味で流動的な生活スタイルの方や好む方は賃貸が向いています。

- 仕事上、転勤の可能性ががある

- ずっと同じところに住むことに抵抗がある

- 単身や夫婦二人暮らしの世帯の

- 将来的に実家を相続する可能性がある(資産を引き継ぐ予定がある)

>> おとり物件ゼロ & 安く探すなら「 【airdoor(エアドア)】」

【airdoor(エアドア)】」

賃貸と持ち家、それぞれに向いているタイプ…「まとめ」

目次に戻る↑

賃貸と持ち家、選んだ人のそれぞれの体験談

参考までに、実際に持ち家と賃貸暮らしを選んだ方の体験談を紹介します。

個別の事情があって賃貸暮らしを選んだ世帯など、選んだ選択肢どちらにも正解はないことが分かります。

持ち家を選んだ人の体験談

いずれ買うつもりだったけど賃貸を気にっていて延ばし延ばしにしていました。キッカケは上に引っ越してきた住民がうるさくて、妻が嫌になった。戸建てにしたは二人の希望(札幌だから除雪しなきゃダメ)今のところにしたのは賃貸で住んでた近くにたまたま土地を見つけたから。(エリアとして気に入っていたので、選定は間違いなし)買う決断は予算的に「ここ買わなかったらもう他買えないな」って思ったから。

yahoo智恵袋

子供の頃はマンション生活でしたが、色々とトラブルで苦労が多かった話は聞いていたので最初から持ち家は一軒家しか考えてなかったです。その上で駅から徒歩10分圏内、スーパーや買い物に便利で小中学校からの距離も近く、公園も近くにあることから今の場所に家を建てました。比較的高齢の方が多く静かだったのも決め手になりましたが、数年前に引っ越ししてきた家族がやりたい放題なので静かな環境は奪われてしまいましたが(汗)どんなに悩んで完璧だと思って購入しても、環境が変わることはあるので気楽に考えましょう。

yahoo智恵袋

理由は以下に列挙です

1.子供たちに隣人や階下の人に気を使い静かにしなさいと言わなくてもよい一戸建て。

2.玄関を開けたら土が見えるロケが子供たちにやさしい。バーベキューや花火や、雪合戦など子供が小さい時に庭でたくさん遊んであげられた。

3.災害が少ない地域に、リスクの少ない土地を選んで、災害に強い家を納得して作りたかったから。子供のころ社宅暮らしが長く、コンクリート造りの家は閉塞感が強く、明るく開放的な家にあこがれていたから。

4.趣味のバイクや車を自宅の庭でするのが楽しいから。

以上です。

yahoo智恵袋

賃貸を選んだ人の体験談

隣人問題があったら、引っ越せる。これに尽きると思います。最近は、もしもどころではなく、生涯で必ず大きな災害に見舞われるので、災害時に持ち家の倒壊なんかの話を聞いていると持たない方がいいなと思ってしまいます。周りは20代から家を買う人が多かったので、話を聞いていて、地方なら買った方が徳だなとも思いましたが。

yahoo智恵袋

分譲マンションや、戸建てだと、固定資産税がかかりますし、何十年に一度、修繕すると思うので、いくらかは積立しておく必要があるかと。(分譲だと管理費が結構な金額になるかと)

yahoo智恵袋

賃貸と持ち家、選んだ人のそれぞれの体験談…「まとめ」

目次に戻る↑

まとめ

今回は、賃貸と持ち家で1300万円の差が出ることについて解説しました。

賃貸と持ち家で1300万円の差が出るというのは嘘です。

ありがちな比較方法として、家賃と月々の住宅ローンで比較することがありますが、持ち家になると維持費もあるので正確な比較になりません。

この記事を通して、賃貸と持ち家を間違った比較方法で判断する方が減って頂ければ嬉しいです。

失敗しないマイホーム購入をする上では、ほとんどの方が利用する住宅ローンにおける基本的な知識が必要です。

以下の記事を参考にしてみてください。

参考になる書籍が多数あり、住宅ローンの基本的な知識を付けることができます。

>> 【関連記事】住宅ローン おすすめ本の紹介

先に買うには購入できる人であると認識してもらうことが大切。 だから事前審査を済ませておく。 複数社を一発で比較審査できるモゲチェックはマジで優秀

X(旧twitter)

確かに『モゲチェック』の存在はもっと知られるべきですね。自分も早速試して見る価値があると感じました。住宅ローンを見直すことで節約できる額は大きいはずですし、操作も簡単と聞いて安心しました。

X(旧twitter)

「住宅ローンは住宅営業より『モゲチェック』でしょ!」という方は要注意。「横比較表があって最安金利がパッとわかる」「いくら借りられるかサクッと計算できる」さらに「モゲレコ登録するとお得に借りるアドバイスがもらえる」と良いことづくめのモゲチェック。でも思考停止は超ヤバい。注意点は↓

①最安金利は人によって変わる ②借金あると借入可能額が大幅にかわる ③金利だけで決めると失敗する ④銀行の特色を知ってるのは住宅営業 ⑤最適な銀行は人による

住宅ローンってとっつきにくいから『モゲチェック』は入り口としてはとても良いと思うにゃん

X(旧twitter)

今日はお客さんと銀行めぐり。 モゲチェックでもやっといてくれや。

X(旧twitter)

モゲチェックに登録してみたら家の純資産価値(売却価格 – 残債)を算出してくれて面白い。売却価格の妥当性についても、SUUMOに掲載されてる同マンション・同面積・同方位の物件価格の9掛け程度でなかなかリアルな気がする。

X(旧twitter)

住宅ローン、モゲチェックも登録して比較しましたが、結局提携ローンが一番金利低かったです

がん団信付、手数料定額型で0.485%。こんなもんですかね…?

単純比較ができないから難しいですね

X(旧twitter)

リプで教えてもらったモゲチェックで色んな銀行の金利や保証を調べて1番お得そうなauじぶん銀行に仮審査申込みしてみた!! なんと仮審査を代行してくれるみたいでサイト上で必要事項を確認しながら入力!!!! 審査通りますように…

X(旧twitter)

マイナス金利が終わり、いよいよ我が家もモゲチェックの出番です

X(旧twitter)

日本人は金利に無関心です 今まで住宅ローン 変動金利は下がり続け0.3% 借り換えや金利の比較など 無用だったはずですが いよいよ 日本でも政策金利が 動き出そうとしています これからは、 モゲチェックのような サービスが必要 要点はMFSが 貸金業の免許を持っていて 信用力分析が出来る事です

X(旧twitter)

Q

モゲチェックと他の比較サイトとの違いを教えてください。

A

一般的な「比較サイト」では、住宅ローンの比較はできますが、どのローンが自分に合っているのか、借りられるかまでは分かりません。モゲチェックでは、独自の審査ノウハウで入力した条件から最適な銀行を提案します。

Q

取り扱い金融機関はどれぐらいありますか?

A

100を超える取り扱い金融機関があります。(増加中)

Q

モゲチェックの利用に手数料はかかりますか。

A

住宅ローン診断(旧モゲレコ®)をはじめ、すべてのサービスは無料です。

Q

モゲチェックの3種類の使い方を教えてください。

A

①住宅ローンランキング【自分で住宅ローンを選ぶ】

金利タイプ毎にランキング形式で金融機関を紹介してくれます。「公式サイトを見る」ボタンから詳細を確認できます。

②住宅ローン診断(旧モゲレコ)【自分に合う住宅ローンを探してくれる】

入力された条件に合わせて住宅ローンを一括比較し、独自の審査ノウハウで最適な銀行を提案します。(商品次第で優遇金利あり)※利用者数30万人突破

③モゲチェックアプリ【家と住宅ローンを同時に探せる】

athome,LIFULL HOME’Sに掲載の物件から住宅ローンをシュミレーションし、条件に合った家とローンを一緒に探すことができます。

Q

モゲチェックで住宅ローンの相談はできますか?

A

住宅ローンにおけるプロのアドバイザーにチャットで相談できます(チャットのみ)。

Q

ユーザー登録の削除、退会をする方法を教えてください。

A

Q

モゲチェックの運営会社を教えてください。

A

株式会社MFS(2009年7月設立)です。

【主な受賞歴】

- すごいベンチャー100 フィンテック部門 2016 (東洋経済)

- EY Innovative Startup フィンテック部門 2017 (EY)

- スタートアップ有望株選出 2017 (Forbes)

- 東証グロース市場に上場 2024(東京証券取引所)

モゲチェック登録方法

STEP1

STEP2

[メールアドレス]と[パスワード]を入力

google・facebook・Appleアカウントでも可能

STEP3

アカウント認証を完了させる(登録したメールアドレス宛)

STEP4

STEP5

STEP6

申込みが完了(モゲチェック提案サービス)

5分以内に提案メールが届く

↓提案できる住宅ローンがない場合↓

STEP7

目次に戻る↑