⋙ マンション購入における予算の決め方|これを見れば安心

賃貸と持ち家のメリット・デメリット

世間でよく言われる、メリット・デメリットについて解説します。

賃貸のメリット・デメリット

一般的なメリットとデメリットをまとめました。

| ー | 賃 貸 |

| メリット | ・生活に合わせて住む場所を変えられる

・設備等のメンテナンス費用がかからない

・ローン支払いがなく心理的負担が少ない |

| デメリット | ・退職後の家賃の支払いが大変

・高齢になると契約が難しい場合がある

・自由にリフォームできない |

家を買える資金があるのにあえて賃貸を選んでいる方がいるぐらい、身軽に住まいを変えることができるのが賃貸のメリットだと思います。

⋙「リノベーション」「デザイナーズ」の賃貸物件を安く探すなら「 【airdoor(エアドア)】」

【airdoor(エアドア)】」

持ち家のメリット・デメリット

続いて、持ち家のメリット・デメリットです。

| ー | 持ち家 |

| メリット | ・資産になる可能性がある(現金化)

・間取りなどを比較的自由に変えられる

・ローン完済後は固定費を抑えられる |

| デメリット | ・建物等のメンテナンスを自分で行う

・固定資産税や保険などの維持費がかかる

・現金化(売却)に時間を要する場合がある |

「持ち家は資産になる」という考え方がありますが、正直、未来において資産になるかは誰も分かりません。そもそも不動産取引は、売主と買主がいて初めて成立する取引です。

賃貸派と持ち家派の意見

参考までに、よく聞く賃貸派と持ち家派の世間の声を以下で紹介します。

賃貸派の意見

- 最近は、DIY賃貸など自分で好きな内装に変えることができる(貸主の許可は必要)

- 新築でも10年経てば設備含めて古くなってしまう

- 近隣トラブルなどがあっても簡単に引越すことができる

- 固定資産税やマンションであれば管理費や修繕積立金を払う必要がない

持ち家派の意見

- 債務者に万が一のことがあっても、団体信用生命保険でカバーされる(家が残る)

- 年金生活や収入が無くても住み続けることができる

- 賃貸よりも広さも取れてグレードが高い家に住める

- 家が資産になる(万が一の場合は売却して現金化できる)

賃貸派の意見としては、気持ち的に気軽に住めるというところはあると思います。

一方、持ち家派としては、「終の棲家」として老後も変わらず住み続けることができる安心感があるという意見が多くあります。

目次に戻る↑

賃貸と持ち家をシュミレーションで比較

「賃貸マンション」と「新築分譲マンション」に、それぞれ50年間住み続けた場合のシュミレーションをしました。

「賃貸」と「購入」の場合のシミュレーションをみてみましょう。

【関連記事】賃貸と持ち家で1300万円の差が生まれる?

賃貸マンションにおける50年間のコスト

35歳からの25年間はファミリー向け物件、子どもの独立を機に60歳から夫婦二人暮らしの2LDKに引っ越すケース。

契約更新は2年ごと、更新料は家賃の1ヶ月分としています。

35〜60歳(25年間)

3LDK(家賃14万円、管理費1万円)

- 初期費用:家賃×5ヶ月分=75万円

- 住居費用:(14万円+1万円)×12ヶ月×25年=4,500万円

- 更新費:家賃1ヶ月分×12回=180万円

合計=4,755万円 …(a)

61〜85歳(25年間)

2LDK(家賃11万円、管理費5千円)

- 初期費用:家賃の5ヶ月分=57.5万円

- 住居費用:(11万円+5千円)×12ヶ月×25年=3,450万円

- 更新費:家賃1ヶ月分×12回=138万円

合計=3,645.5万円 …(b)

総コスト(a+b)=8,400.5万円

新築分譲マンションにおける50年間のコスト

35歳で3LDKの分譲マンションを購入、住宅ローンは固定金利1.6%の35年返済、ボーナス時加算なしを想定。

固定資産税は全期間の平均として年間10万円で計算しています。

35〜70歳(35年間)

- 物件価格:5,000万

- 頭金:500万円(物件価格×10%) …(a)

- 住宅ローン借入額:4,500万円

- 購入諸経費:250万円(物件価格×5%)…(b)

合計=750万円…(a)+(b)

- ローン総返済額:5,880万円(毎月の返済額:約14万円)

- 管理費・修繕積立金:3万円×12ヶ月×35年=1,260万円

- 固定資産税:10万円×35年=350万円

合計=7,490万円…(c)

71〜85歳(ローン完済後15年間)

- 管理費・修繕積立金:3万円×12ヶ月×15年=540万円

- 固定資産税:10万円×15年=150万円

合計=690万円…(d)

総コスト(a+b+c+d)=8,930万

単純に考えれば、賃貸の方がコストが抑えられているように見えますが、賃貸の場合、年金生活になると収入面から希望した物件を契約できなくなる可能性があります。もちろん体力面や心理面での疲労もありますので、数字以外でもマイナスポイントがあるということです。

賃貸と持ち家の比較には立地などの個別要素も重要

「賃貸住宅に住み続けた場合とマンションを購入する場合の総額をシミュレーションしてみました。」

…よくこのような記事を見たことがあると思います。

しかし、そもそも…

という条件が抜けてしまっています。

また、マンションにおいては管理費や修繕積立金の値上りリスクも考慮されておりません。仮に、戸建てとマンションを比較するなんてもってのほかです。

【関連記事】買ってはいけないマンションとは?

比較する条件をなるべく明確にしないと、正しい判断ができなくなってしまうので注意しましょう。構造や築年数、駅からの距離など、諸条件も合わせる必要があります。

目次に戻る↑

賃貸か持ち家を比較する場合の判断軸

家を買うことが目的にならないために、着実なステップを踏んでいきましょう。

理想と損得の割合を決める

以下の夫婦は「理想」と「損得」の観点で意見がでています。

2つの割合(4対6など)を決めておくと、落としどころが明確になり、物件をスムーズに決めやすくなります。

理想…「賃貸と持ち家どっちでもいいけど湘南に住んで週末はサーフィンできる生活を送りたいな。」

損得…「家賃ずっと払ってるのもったいない気がする

。買うなら価値が落ちない場所がいいな。」

【関連記事】マンションか戸建てどっちにするか決められない?|メリットとデメリットを解説

資産価値においては立地(利便性)が重要

通勤以外でも出掛けるときは、電車などを使うことが多いと思います。

コロナ禍以降、リモートワーク等でさらに立地というものが優先されるようになりました。

こういうニーズは今後もなくならないので、利便性が高い不動産は、いつでも「売りやすく貸しやすい」資産になります。(損得を優先した時の考え方)

【関連記事】不動産売却におすすめの会社とは|査定サイトの口コミも紹介

不動産の資産価値は、自分軸ではなく第3者の評価で決まります。欲しい人がいる限り、どんな時代でも価格は上がる傾向にあります。

家は目的ではなくあくまで手段

賃貸・持ち家問わず、家というのは幸せな生活を送る上での手段です。

家族の状況は時間と共に変わっていくので、目先だけにとらわれずに長期的な視点をもつことも大切です。

「借りること」や「買うこと」が目的にならないようにしましょう。

持ち家を検討する場合は、事前に住宅ローンの知識も付けておくことをおすすめします。

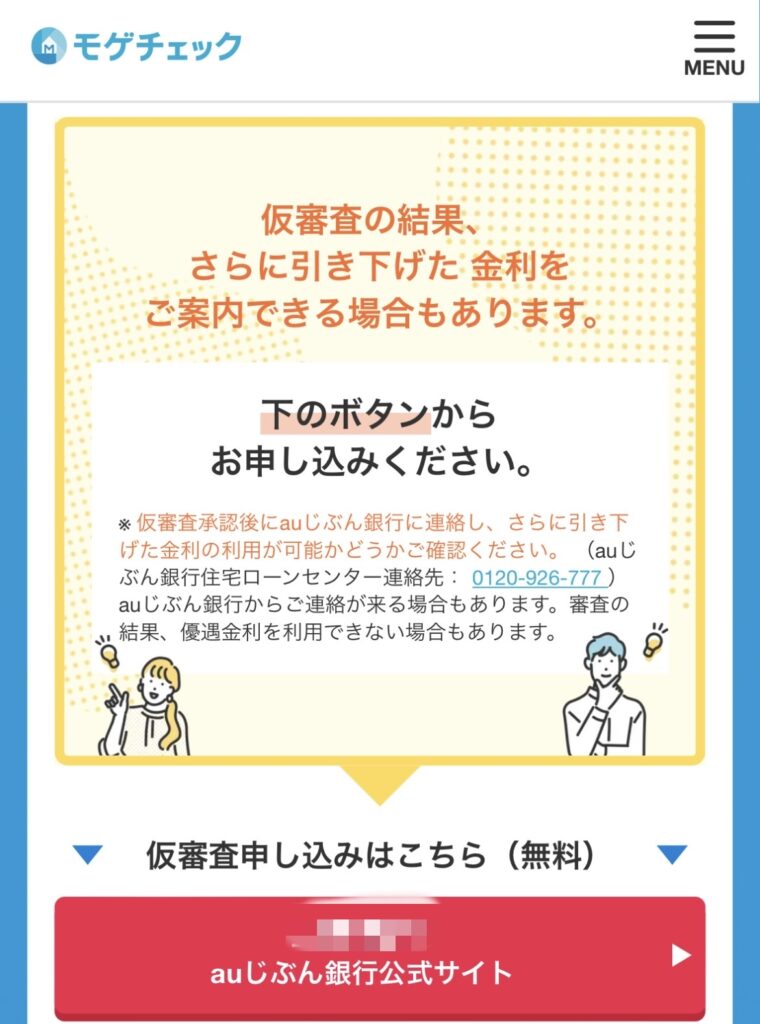

最短5分でおすすめの住宅ローンを提案!モゲチェック

「どういう家族構成で、どんな生活をして、どんな老後を送りたいか」を考えてみると理想の住まいが見えてきたりします。

目次に戻る↑

賃貸と持ち家に向いているそれぞれのタイプ

昨今、働き方が多様化しています。

一概には言えませんが、賃貸と持ち家に向いている人を参考までにまとめてみました。

家族・生活習慣・雇用形態・所得・パーソナリティなどで向き不向きは変わってきます。

賃貸に向いている人

賃貸と持ち家の向き不向きなパターンを以下にまとめました。

賃貸に向いている人

- 転勤族、引越し好き

- 収入が不安定(フリーランス・自営業)

- 健康状態が良くない(団体信用生命保険に加入できない)

- 住宅ローン(借入)を組みたくない(心理的な負担をかけたくない)

【関連記事】選ばないほうがいい賃貸物件とは?|徹底解説

全国賃貸情報 アパマンショップ

持ち家に向いている人

持ち家に向いている人

- 資産運用にも興味がある(賃貸物件としても運用可能)

- ファミリー向け(広い)物件に住みたい

- 永住志向(将来設計が描けている)

- 家のメンテナンスが苦ではない、DIY好き

- 近隣住民ともコミュニケーションが取れる(特にマンションの場合)

目次に戻る↑

賃貸と持ち家の比較には老後も考慮する

「老後の安心感」を考慮した判断も大切です。

「老後」を考えると、持ち家のほうが費用と心理的な部分でおすすめです。

固定費が抑えられる

老後になると住宅ローンも完済している場合が多くなるので、毎月の固定費が賃貸より安く抑えることができます。

多くの方は年金生活になるので、固定費が少なくなることはメリットになります。

資産として利用できる

持ち家に資産価値があれば、万が一の時に売却して現金に換えることもできます。

一番は、「最悪売ればいいや」という楽観的にみれることだと思います。

賃貸だと、ただ毎月現金が出ていってしまうという不安があります。

【関連記事】不動産売却におすすめの会社とは|査定サイトの口コミも紹介

昨今は、持ち家を担保にお金を借り入れして、亡くなった後にその売却金で完済するリバースモーゲージなどがありますが、メリットだけではないので検討が必要です。

少子高齢化の対策の一環としてリバースモーゲージがあります。

まとめ

今回は賃貸と持ち家の比較について紹介しました。

抑えておくポイントは以下になります。

このポイントを抑えておくだけで、どちらを選んでも納得した判断ができるようになります。

賃貸か持ち家の比較には正解はなく、「自分ならどうしたいか」ということにつきます。

自分自身で正解をみつけることが大切です。

「賃貸は掛け捨て感がぬぐえないから、やっぱり持ち家を検討していきたい!」

だけど……

「実際、自分はどれぐらい借入できるのかな……?」(情報収集したい)

「どこの銀行であれば問題なくローンが組めるのか分からない……」

「不動産会社に勧められたローンを使うのはちょっと不安……」

という方も多いと思います。

そんなあなたにお勧めしたいのが、

オンライン住宅ローンサービスでシェアNo.1の「モゲチェック 」です。

」です。

このツールを使えば、

- 「どこの銀行からどんな条件で借りられるか」がわかる!

- おすすめ理由と通る確率が銀行ごとにわかる!

- 比較表で銀行ごとの違いがわかる!

銀行を自分で探す手間を省きたい方、ぜひこのツールをお使いください。

「モゲチェック 」は、不動産会社提携のローン商品の妥当性を判断するためにも効果的です!

」は、不動産会社提携のローン商品の妥当性を判断するためにも効果的です!

診断結果画面

診断結果画面

診断結果画面

診断結果画面

診断結果の画面(比較表)

診断結果の画面(比較表)

個人信用情報に登録・確認されずに簡単に探せるのが「モゲチェック」の特徴なんです。一般的な事前審査のタイミングより前の段階でおすすめの金融機関を調べられます!

\いつでも無料でアカウント抹消できる/

完全無料の住宅ローン一括比較!モゲチェック

モゲチェックに登録してみたら家の純資産価値(売却価格 – 残債)を算出してくれて面白い。売却価格の妥当性についても、SUUMOに掲載されてる同マンション・同面積・同方位の物件価格の9掛け程度でなかなかリアルな気がする。

twitter

住宅ローン、モゲチェックも登録して比較しましたが、結局提携ローンが一番金利低かったです

がん団信付、手数料定額型で0.485%。こんなもんですかね…?

単純比較ができないから難しいですね

twitter

「住宅ローンは住宅営業より『モゲチェック』でしょ!」という方は要注意。「横比較表があって最安金利がパッとわかる」「いくら借りられるかサクッと計算できる」さらに「モゲレコ登録するとお得に借りるアドバイスがもらえる」と良いことづくめのモゲチェック。でも思考停止は超ヤバい。注意点は↓

①最安金利は人によって変わる ②借金あると借入可能額が大幅にかわる ③金利だけで決めると失敗する ④銀行の特色を知ってるのは住宅営業 ⑤最適な銀行は人による

住宅ローンってとっつきにくいから『モゲチェック』は入り口としてはとても良いと思うにゃん

twitter

先に買うには購入できる人であると認識してもらうことが大切。 だから事前審査を済ませておく。 複数社を一発で比較審査できるモゲチェックはマジで優秀

twitter

リプで教えてもらったモゲチェックで色んな銀行の金利や保証を調べて1番お得そうなauじぶん銀行に仮審査申込みしてみた!! なんと仮審査を代行してくれるみたいでサイト上で必要事項を確認しながら入力!!!! 審査通りますように…

twitter

今日はお客さんと銀行めぐり。 モゲチェックでもやっといてくれや。

twitter

確かに『モゲチェック』の存在はもっと知られるべきですね。自分も早速試して見る価値があると感じました。住宅ローンを見直すことで節約できる額は大きいはずですし、操作も簡単と聞いて安心しました。

twitter

マイナス金利が終わり、いよいよ我が家もモゲチェックの出番です

twitter

日本人は金利に無関心です 今まで住宅ローン 変動金利は下がり続け0.3% 借り換えや金利の比較など 無用だったはずですが いよいよ 日本でも政策金利が 動き出そうとしています これからは、 モゲチェックのような サービスが必要 要点はMFSが 貸金業の免許を持っていて 信用力分析が出来る事です

twitter

Q

モゲチェックと他の比較サイトとの違いを教えてください。

A

一般的な「比較サイト」では、住宅ローンの比較はできますが、どのローンが自分に合っているのか、借りられるかまでは分かりません。モゲチェックでは、独自の審査ノウハウで入力した条件から最適な銀行を提案します。

Q

取り扱い金融機関はどれぐらいありますか?

A

100を超える取り扱い金融機関があります。(増加中)

Q

モゲチェックの利用に手数料はかかりますか。

A

住宅ローン診断(旧モゲレコ®)をはじめ、すべてのサービスは無料です。

Q

モゲチェックの3種類の使い方を教えてください。

A

①住宅ローンランキング【自分で住宅ローンを選ぶ】

金利タイプ毎にランキング形式で金融機関を紹介してくれます。「公式サイトを見る」ボタンから詳細を確認できます。

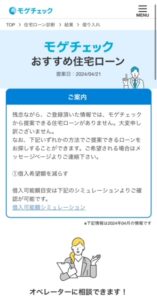

②住宅ローン診断(旧モゲレコ)【自分に合う住宅ローンを探してくれる】

入力された条件に合わせて住宅ローンを一括比較し、独自の審査ノウハウで最適な銀行を提案します。(商品次第で優遇金利あり)※利用者数20万人突破

③モゲチェックアプリ【家と住宅ローンを同時に探せる】

athome,LIFULL HOME’Sに掲載の物件から住宅ローンをシュミレーションし、条件に合った家とローンを一緒に探すことができます。

Q

モゲチェックで住宅ローンの相談はできますか?

A

住宅ローンにおけるプロのアドバイザーにチャットで相談できます(チャットのみ)。

Q

ユーザー登録の削除、退会をする方法を教えてください。

A

Q

モゲチェックの運営会社を教えてください。

A

株式会社MFS(2009年7月設立)です。

【主な受賞歴】

- すごいベンチャー100 フィンテック部門 2016 (東洋経済)

- EY Innovative Startup フィンテック部門 2017 (EY)

- スタートアップ有望株選出 2017 (Forbes)

- 東証グロース市場に上場 2024(東京証券取引所)

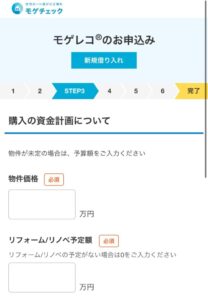

STEP1

STEP2

[メールアドレス]と[パスワード]を入力

google・facebook・Appleアカウントでも可能

STEP3

アカウント認証を完了させる(登録したメールアドレス宛)

STEP4

STEP5

申込み内容を入力

その他(申込者・年収・連絡先・現住所など)入力

STEP6

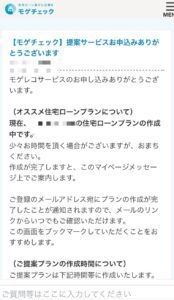

申込みが完了(モゲチェック提案サービス)

5分以内に提案メールが届く

STEP7

モゲチェックマイページ画面

↓提案できる住宅ローンがない場合↓

[メッセージへ(無料相談)]からアドバイザーに相談も可能

【関連記事】モゲチェック (旧モゲレコ) の評判は?怪しい?|無料のワケも解説

購入者自身でも金融機関の目星を先につけられていると、他の検討者と競合したときに有利になる場合があるんですよね。

万が一持ち家を希望の場合は、ほとんどの人が利用する住宅ローンについて最低限の知識を付けておく必要があります。

住宅ローンのおすすめ本を紹介しているので、以下の記事を参考にしてください。

【関連記事】住宅ローン おすすめ本の紹介|厳選+a

不動産会社に言われるがままに契約を進めてしまうのは危険です。

最低限の知識はつけておきましょう。

目次に戻る↑