>> 住宅ローンを3,500万組むのはきつい?

>> 共働きで5,000万円の住宅ローンを組むのは危険?

>> 住宅ローンを5,500万組む場合の返済額は?

不動産の購入・売却に困ったら…

Terass Offer(テラスオファー)がおすすめ!

このツールを使えば「すべて無料」で、

- 匿名で相談できる!営業電話なし!

- 予算決めやエリア探しなど、物件選びをする前から相談できる!

- 売却戦略から相談できる!

- 実績や専門性で担当エージェントを選べる!

- 連絡先は好きなときに開示できる!

\登録1分で「複数のプロ」に相談できる/

\匿名で売却のプロを選べる/

>> 【関連記事】Terass offer(テラスオファー)の口コミは?|現役宅建士が徹底分析!

マンション購入の予算の決め方

近年の低金利の影響もあり、一般的な金融機関の融資目安(年収倍率)は、税込年収の7~8倍と言われてます。

まずは予算の決め方や計算方法について解説します。

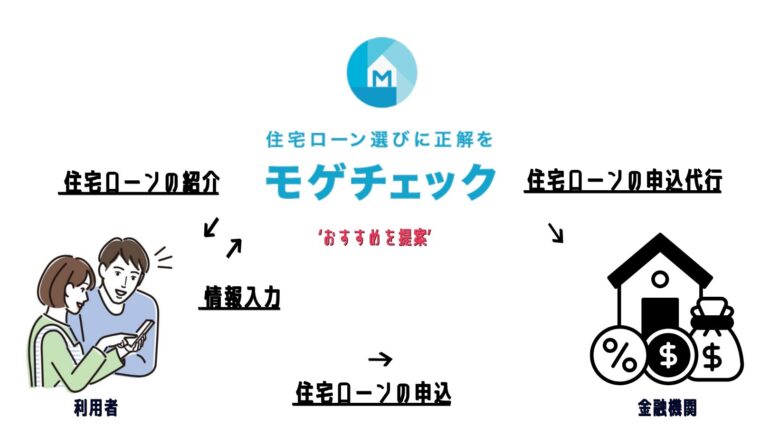

住宅ローンの選び方で、100万円以上損します…そんな時はモゲチェック

「借入可能額」と「無理なく返済できる借入額」で予算を比較

マイホームは人生で一番高い買い物と言われるように、金額の重みが日常の買い物と全く違います。

しっかりと適正な金額を計算し、無理なく購入できる金額を把握することが大切です。

また、貯蓄をどれぐらい捻出できるかも確認しておきましょう。

そもそも「借入適正額」とは、「借入可能額」と「無理なく返済できる借入額」のうちの低い金額を指します。

続いて、適正な予算を決めるための計算式がこちらです。

「借入適正額」+「貯蓄のうち物件に捻出できる金額」+「親族からの援助」- 諸費用

直系尊属(両親や祖父母)からの援助であれば「住宅取得等資金の贈与を受けた場合の非課税特例」が利用できます。それ以外の人からの贈与の場合、もらう側の合計額が年間110万円を超えると贈与税の課税対象です。事前に確認しておきましょう。

予算の計算方法

計算方法

- 借入適正額(万円)

- 貯蓄のうち物件に捻出できる額(万円)

- 親族からの援助(万円)

- 諸費用 (1+2+3)×【新築マンション 5%前後(中古マンション 7~10%)】(万円)

- 適正な物件予算 (1+2+3)− 4(万円)

- 物件取得に捻出できる現金 (2+3)− 4(万円)

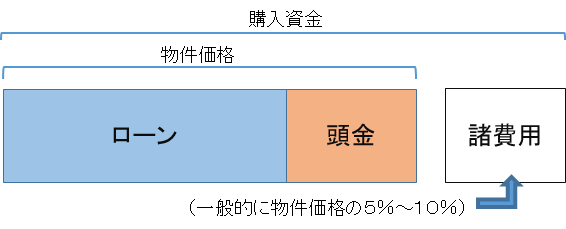

マンションの購入では、本体金額とは別にマンション購入時と住宅ローン利用時に「諸費用」がかかります。住宅ローンだけを考えるのではなく、トータルでかかる費用を視野に予算を決める必要があります。

✔購入資金イメージ

購入費用の全体図

購入費用の全体図

ネット銀行を中心に諸費用ローンを扱っている銀行もありますが、ローン残債の減りが遅くなるので諸費用(登記費用、印紙代、仲介手数料など)は現金で用意することが望ましいです。(急遽、売却する必要になった時に苦戦する可能性があります)

また、購入後のランニングコスト(固定資産税、都市計画税、マンションであれば管理費・修繕積立金)も考慮しておきましょう。

>> 【関連記事】中古マンションの購入ブログ。気をつけるポイント|注意点

昨今、国交省からマンション管理の見直しに関する指針等が通達されています。今後、中古物件の大半は修繕積立金の値上げがされる可能性があります。

「無理なく返済できる借入金額でローン組めば問題なさそう。早く賃貸暮らしから脱却したいけど、どれぐらい借りれるのかな…。」

そんなあなたにおすすめしたいのが、

オンライン住宅ローンサービスでシェアNo.1の「モゲチェック 」です。

」です。

このツールを使えばすべて無料かつ5分で、

- 「どんな条件で借りれるか」わかる!

- 「審査に通る確率」がわかる!

- 「ランキングでおすすめ」がわかる!

「モゲチェック 」なら、ストレスなく時短で住宅ローン選びができます。

」なら、ストレスなく時短で住宅ローン選びができます。

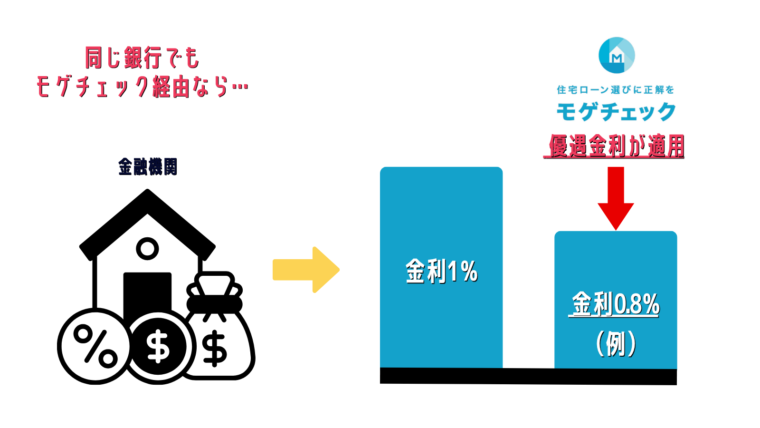

さらに、モゲチェック限定の特別金利も↓

特別金利について

- 対象:借り入れ or 借り換え

- 変動金利:0.48%

- 申込期間 :2026年2月27日(金)まで

- 融資実行:2026年3月31日(火)まで

※モゲチェック診断結果画面の条件を満たすことが条件

いまや住宅ローンを扱う金融機関は800以上。

不動産会社でもあなたにピッタリ合う住宅ローンを見つけるのは簡単じゃないのです。

(営業マンも提携銀行ならやりやすいですからね。。)

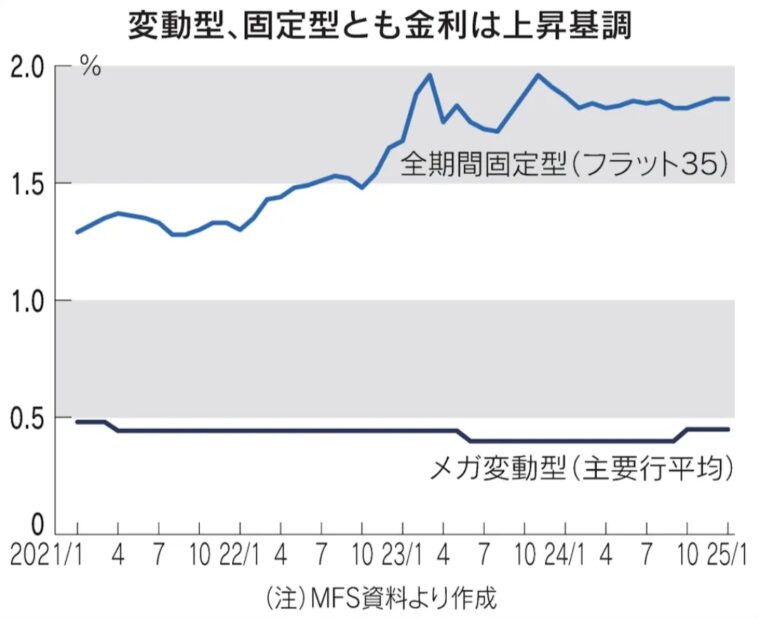

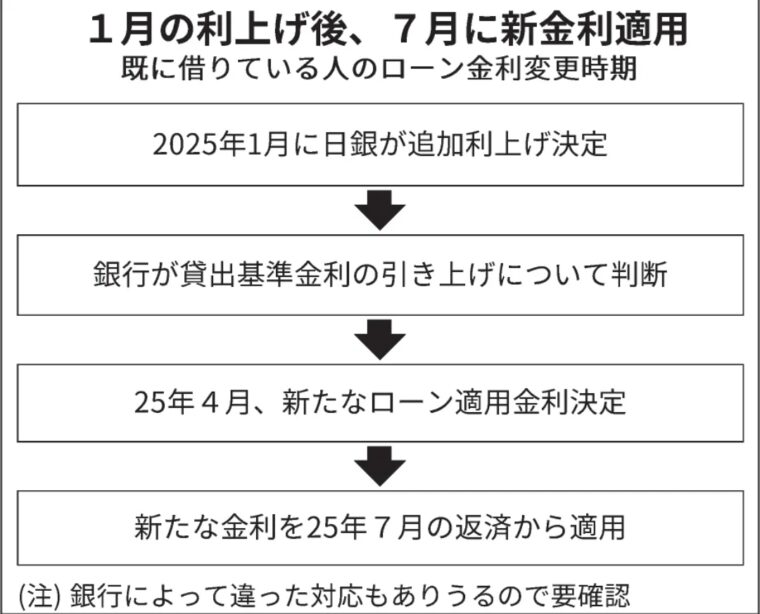

また……金利が上がりはじめています。

引用:日経電子版

引用:日経電子版

引用:日経電子版

引用:日経電子版

そんなときも「モゲチェック 」を活用すれば、より条件のいい住宅ローンが簡単にみつかります。

」を活用すれば、より条件のいい住宅ローンが簡単にみつかります。

金利0.1%変わるだけで総額100万円以上損することもザラにあるんです…。住宅ローン商品の比較はやるべきなんですよね。

「そんな変わるんだ?!モゲチェック便利そうだね!」

はい!しかも、正式な事前審査の前に個人信用情報も確認してくれるのが特徴なんです。一般的な事前審査のタイミングより前の段階でおすすめの住宅ローンが調べられます!

「そうなんだ!仮審査の仮審査ってことだね。無料だしせっかくだから使ってみようかな…だけど評判とかクチコミだけちょっとみておきたいな。」

>> 【関連記事】モゲチェック (旧モゲレコ) の評判は?怪しい?|無料のワケも解説

目次に戻る↑

「借入可能額」と「無理なく返済できる借入額」とは

ここからは、実際に「借入可能額」と「無理なく返済できる借入額」のシミュレーションをしていきます。

マンションを買うことが目的になって、理由なく予算を超える物件を選ばないようにしましょう。

建築基準法に適合していない物件は、そもそも住宅ローン審査が通吏ません。

✔前提条件

- 返済期間35年(420ヶ月)、元利均等返済、ボーナス返済無し

- 年収:600万円(年齢30歳)

- 手取り年収は下記表を参照(独身会社員・給与所得のみ、給与所得控除・基礎控除・社会保険料控除と住民税・所得税を考慮)

| 額面年収 | 手取り年収 |

| 1,000万円以下 | 額面給与の約70~80% |

| 2,000万円以下 | 額面給与の約60~70% |

| 2,000万円超 | 額面給与の約50~60% |

速算表(年収から手取りを算出)

ポイントは、審査基準となる年収が「税込年収」と「手取り年収」どちらでみるかになります。

借入可能額(審査に通る年収)

まずは、税込年収を基準とする借入可能額から解説します。

そもそも金融機関の審査基準おいて、「返済負担率(比率)」というものがあります。

一般的な返済負担率(比率)基準は、30~35%(年収400万円が分岐点)になります。

年間の住宅ローン返済額が、年収に占める割合を表すものです。

計算式

返済負担率(%)=年間のローン返済額÷税込年収×100

前提条件に基づいて、この計算式を利用すると下記になります。

- 返済比率30%:年収600万円×30%=年額180万円(月額15万円)

- 返済比率35%:年収600万円×35%=年額210万円(月額17.5万円)

最短5分でおすすめの住宅ローンを提案!モゲチェック

無理なく返済できる借入額(手取り年収を基準)

一方、無理なく返済するためには、「手取り年収に対して返済負担率25%以下」とする必要があります。

計算式

返済負担率(%)=年間のローン返済額÷手取り年収×100

こちらも前提条件に基づいて、この計算式を利用すると下記になります。

- 返済比率25%:年収450万円×25%=112.5万円(月額9.3万円)

上記の通り、「税込」か「手取り」のどちらを基準にするかで月々の返済額が大きく変わってきます。

つまり、金融機関の審査が通過したからといって、無理なく返済できるかどうかは別の問題です。

そもそもフラット35のように、予め融資可能額の上限が定められている場合もあるので、事前に確認しておきましょう。

返済可能な期間は、「定年(60歳or65歳)又は働く予定年齢 ー 現在の年齢」で求めます。定年以降(80歳未満など)を完済時期とした住宅ローンを組むことは可能ですが、年金生活を想定すると返済が苦しくなります。

以上の通り、「借入可能額」と「無理なく返済できる借入額」は違うことがわかります。

大切なことは、「借入可能額」と「無理なく返済できる借入額」の違いを踏まえて、予算を上げるのかを検討することです。

購入すると、前述の通り「維持費」もかかります。また、以前住んでいた物件より床面積が広くなる場合が多いので、光熱費が1〜2割増えることも想定しておくと良いでしょう。

「このあたりの適正予算とかライフプラン含めた相談はFPにしないとだね!たしか無料でオンライン相談できるよね。」

>> 【関連記事】独立系FPのランキングを一挙公開!|失敗しない探し方も解説

目次に戻る↑

マンション購入のポイント

最後に、マンション購入のポイントも触れておきましょう。

賃貸のように物件探しからスタートしないで、事前に資金計画や信頼できる担当者を見つけることが大切です。

>> 【関連記事】マンション購入でファイナンシャルプランナーへの相談はあり?|徹底解説

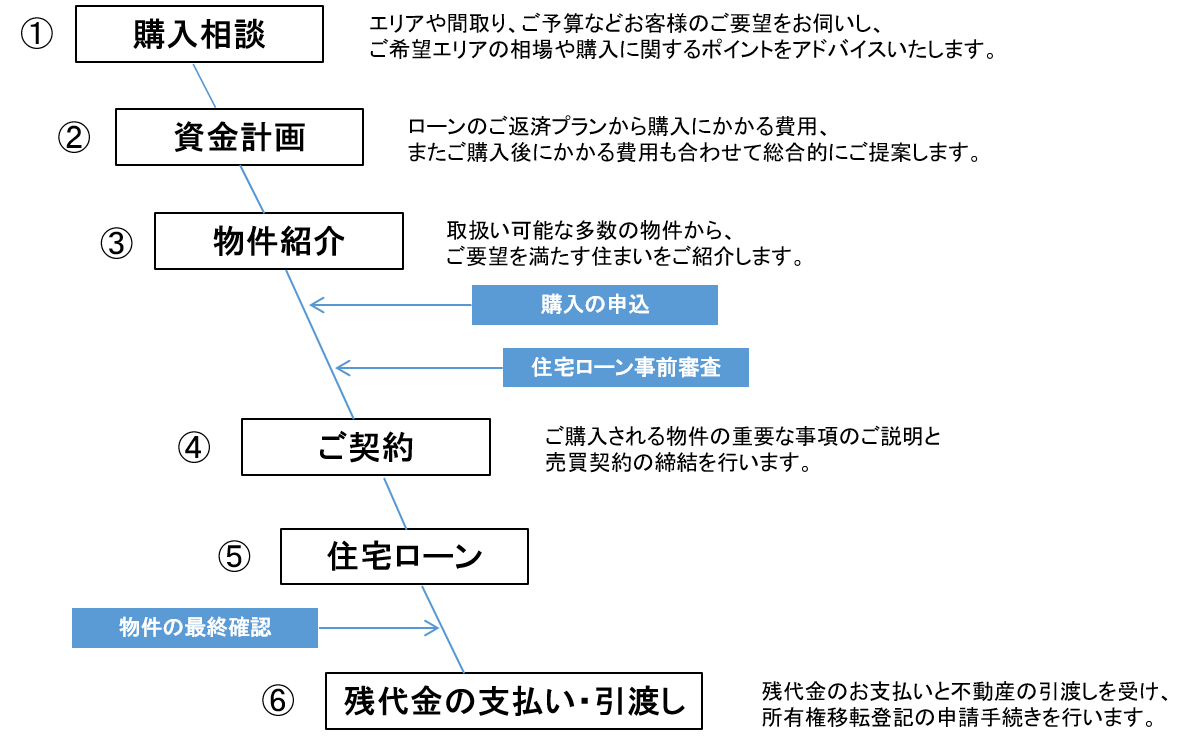

一般的な購入の流れ

不動産購入における主な流れをまとめました。

マンション探しより資金計画を先にする

新築・中古問わず不動産購入では、先に資金計画やシミュレーションをして、適正な予算を把握することが大切です。

資金計画や仮(事前)審査は、物件が決まっていなくてもできます。むしろ、やっておくべきです。

一般的に住宅ローン事前審査が通過していないと契約できないため、事前に自分がどれぐらいのローンが組めるのかというところを確認しておきましょう。

「賃貸と同じようにスピード感も必要みたいだよね。せっかく気に入った物件だったのに他の人に取られちゃったら困るよね。」

>> 【関連記事】住宅ローンの仮審査はとりあえずやるべき?|物件未定でもやるべき理由を解説

不動産エージェント選びも大切

資金計画も大切ですが、担当になる不動産エージェント選びも重要です。

購入検討者のニーズを汲み取ってくれて、かつ人間的な相性もいい不動産のプロに色々と相談したいですよね。

そんなときは「Terass Offer(テラスオファー) 」がおすすめです。

」がおすすめです。

このツールを使えばすべて無料で、

- 匿名で相談できる!営業電話なし!

- 予算決めやエリア探しなど、物件選びをする前から相談できる!

- 売却戦略から相談できる!

- 実績や専門性で担当エージェントを選べる!

- 連絡先は好きなときに開示できる!

いわゆる不動産エージェントと繋がれるマッチングアプリです。(やり取りは全部チャット)

引用:TERASS

引用:TERASS

引用:チャット画面(TERASS)

引用:チャット画面(TERASS)

LINEのような感覚でやり取りできるので、気持ち的にも使いやすいサービスです!

\登録1分で「複数のプロ」に相談できる/

\匿名で実績や専門性でエージェントを選べる/

【購入】Terass Offer(テラスオファー)の利用手順

Step.1

Step.2

Step.3

Google、Facebook、メールアドレスのいずれかで登録

Step.4

希望条件を入力したら登録完了

複数のエージェントと匿名でチャットできるようになる

(連絡先開示は許可制)

【売却】Terass Offer(テラスオファー)の利用手順

Step.1

Step.2

Step.3

Google、Facebook、メールアドレスのいずれかで登録

Step.4

個人情報は匿名の状態で、所有物件の情報・写真などを登録

Step.5

机上査定と売却戦略の提案を受ける(最短10分で届く)

Step.6

「コンタクトオファー」で連絡先を開示

提案内容や実績・スキルを見て、気になった不動産エージェントに連絡先を開示します。

TERASSのエージェント

TERASSのエージェント

Step.7

Q

サービスの利用料はかかりますか?

A

完全無料で利用できます。

サービスへの登録、不動産エージェントの紹介、メッセージのやりとり、物件の紹介などもお金はかかりません。(仲介手数料は含みません)

Q

利用できる対象エリアは?

A

現状、首都圏(東京・千葉・埼玉・神奈川)、東海地方(愛知・三重)、関西地方(大阪・兵庫)、九州地方(福岡)が対象エリアです。

Q

所属している営業マンの特徴

A

平均選考通過率5%の厳しい基準をクリアした、優秀な不動産のプロが在籍しています。

Q

テラスオファーに登録すると営業電話はないですか?

A

営業電話やメールは来ません。

スタートは匿名でのチャットからですし、不動産エージェントへのレビュー(評価&口コミ)機能もあります。

Q

売却を検討している場合でも利用できますか?

A

はい、できます。

購入サービスと同様に「匿名」「無料」で相談できますし、売却が得意なエージェントも在籍しています。

Q

Terass Offer(テラスオファー)の運営会社を教えてください。

A

株式会社TERASS(2019年4月設立)です。

【会社概要】

- 代表者:江口 亮介(リクルート出身)

- 2023年より不動産テック協会理事に就任。

- 「日本の今年の顔」Forbes100に選出(2022)

>> 【関連記事】Terass offer(テラスオファー)の口コミは?|現役宅建士が徹底分析!

不動産取引は、ホントに担当者によって満足感や納得感が変わってきますからね。物件選びよりエージェント選びを優先すべきです。

目次に戻る↑

まとめ

今回は、マンション購入の予算の決め方について紹介しました。

マンション含めた不動産を購入するときは、「無理なく返済できる借入額」で予算を考える必要があります。

不動産の購入は、物件探しより先に資金計画をすることが先決です。

この記事を読んで、堅実なマンション購入の方法を知って貰えたら嬉しいです。

無理のない資金計画でマンション購入ができれば、苦労せずに売却できる可能性が上がります。

売却査定には複数の不動産会社の話を聞ける「不動産一括サイト」がおすすめです。

>> 【関連記事】不動産売却におすすめの会社とは|査定サイトの口コミも紹介

不動産の購入・売却に困ったら…

Terass Offer(テラスオファー)がおすすめ!

このツールを使えば「すべて無料」で、

- 匿名で相談できる!営業電話なし!

- 予算決めやエリア探しなど、物件選びをする前から相談できる!

- 売却戦略から相談できる!

- 実績や専門性で担当エージェントを選べる!

- 連絡先は好きなときに開示できる!

\登録1分で「複数のプロ」に相談できる/

\匿名で売却のプロを選べる/

>> 【関連記事】Terass offer(テラスオファー)の口コミは?|現役宅建士が徹底分析!

目次に戻る↑