>> 賃貸と持ち家を比較|理想or損得

>> 賃貸と持ち家で1300万円の差が生まれる?

\ もっとずっと、goodな暮らしを。 /

一生賃貸暮らしをしている割合

まず、一生賃貸で暮らしている割合と、老後に必要な目安貯金額について試算例を交えて解説します。

具体的にみてみましょう。

65歳以上の賃貸率

総務省の調査結果によると、賃貸暮らしをしている65歳以上の高齢者がいる世帯割合は以下になっています。

| 高齢者のいる夫婦のみの世帯(648万世帯) | 高齢単身世帯(638万世帯) |

| 12.5%(81万2千 世帯) | 33.5%(213万2千 世帯) |

参考:平成30年(2018年)住宅・土地統計調査(総務省)

1993年の調査以降、賃貸で暮らしている割合は減少してきています。

色々なリスクを想定した時に、高齢になっても不安なく過ごせる「持ち家」を選ぶ傾向があるという見方もできます。

これからはどんな傾向になっていくか分かりませんが、老後になっても借りやすい流れになれば、一生賃貸で暮らす人の割合も増えてくる可能性はあります。

「どうなんだろうね。賃貸だと老後になるほど心理的に引っ越すのはしんどくなりそうだけどね。」

一生賃貸で暮らすには約2,000万円では足りない

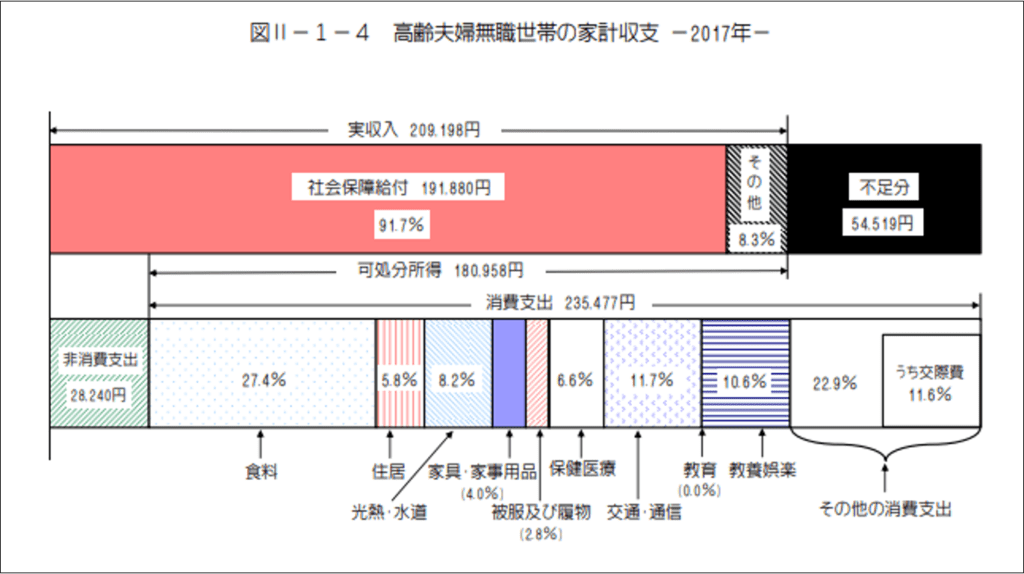

2019年(令和元年)に「老後30年間で2,000万円が不足する」という金融庁から発表された試算が話題になりました。

結論、老後に毎月5.5万円の赤字が発生するという試算です。

(老後30年の生活費の不足額が約2,000万円になる)

前提条件

- 夫65歳、妻60歳の時点で夫婦どちらも無職(いわゆる老後)

- 30年後(夫95歳、妻90歳)まで夫婦とも健康

引用:家計調査年報(家計収支編)平成29年(2017年) 家計の概要

ただ、

上記の「高齢夫婦無職世帯の家計収支」からみると、住居費が全体の5.8%しか想定されてないことから、「持ち家」世帯前提の資料になっていることが分かります。

よって、一生賃貸で家賃を払い続ける場合は、家賃分を考慮した試算が必要になってきます。

しかも、年金収入も自営業or会社員(公務員)で変わってくるので、上記の例が全員に該当するわけではありません。

持ち家なのに老後2,000万円足りないなら…一生賃貸だったら2,000万円どころじゃ足りないということですよね。

「賃貸で住み続けたらもっとお金がかかるってことだよね。恐ろしい…。」

平均的な高齢夫婦の家計収支

家計調査年報(家計収支編)2019年(令和元年)からは、60歳以上の2人以上無職世帯の家計収支の平均は「242,468円」になっています。

一生賃貸でいくならば、若いうちから計画的に貯蓄しないといけないですね。賃貸である限り、家賃を一生払い続ける必要があります。

「さっきの2,000万問題のツッコミどころを知っちゃうと、損得で考えるなんてことできなくなってきな。(買っちゃうのもアリかも)」

目次に戻る↑

一生賃貸のメリット・デメリット

ここでは一生賃貸を選択した場合のメリット・デメリットについて解説します。

一生賃貸のメリット

特にまだまだ働き盛りで賃貸暮らしをするメリットは、ローンを抱えていないという心理的な部分での身軽さが大きくなります。

メリット

- 完済まで住宅ローンを払い続ける心理的な負担がない

- 管理費や修繕積立金などの住居のメンテナンス費用の負担がない

- 所有者に課税される税金(固定資産税など)を払わなくて良い

- サ高住(サービス付き高齢者向け住宅)や老人ホームへの住み替え含めて柔軟に住まいを変えることができる

- 自宅の相続を考える必要ない

賃貸はなんといっても「気楽」ですよね。転勤、子供の誕生などに合わせ、引っ越ししやすいです。

>> 仲介手数料ゼロの物件を探すなら「 【airdoor(エアドア)】」

【airdoor(エアドア)】」

一生賃貸のデメリット

賃貸には住宅ローンのような完済がないので、老後でも払い続けなければならない部分が主なデメリットです。

現役世代より収入も減っていく方が多くなるので、特に金銭的な部分で不安が増えていきます。

デメリット

- 一生家賃を払い続ける必要がある

- 漠然とした老後への不安がある

- 立ち退きを求められる場合がある

- 老後に住みやすいように専有部のリフォームなどができない

- 高齢になるにつれて更新または入居を断られる可能性がある

>> 【関連記事】オーナー審査含めた入居審査に落ちる理由|審査のポイント

老後になると、家計における家賃比率ってどうしても上がっちゃいますよね。

「たしかに。老後の収入が年金だけなのに家賃払いつづけるのはぶっちゃけ不安…。ちょっと購入予算とか考えてみよかな。」

だけど……

「実際、自分はどれぐらい借りれるのかな……」(情報収集したい)

「どの銀行なら問題なくローンが組めるのか分からない……」

「不動産会社に勧められたローンだけじゃちょっと不安……」

という方も多いと思います。

そんなあなたにおすすめしたいのが、

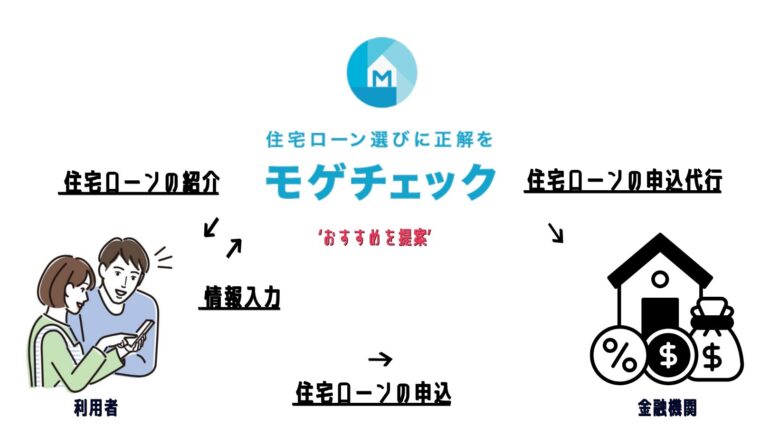

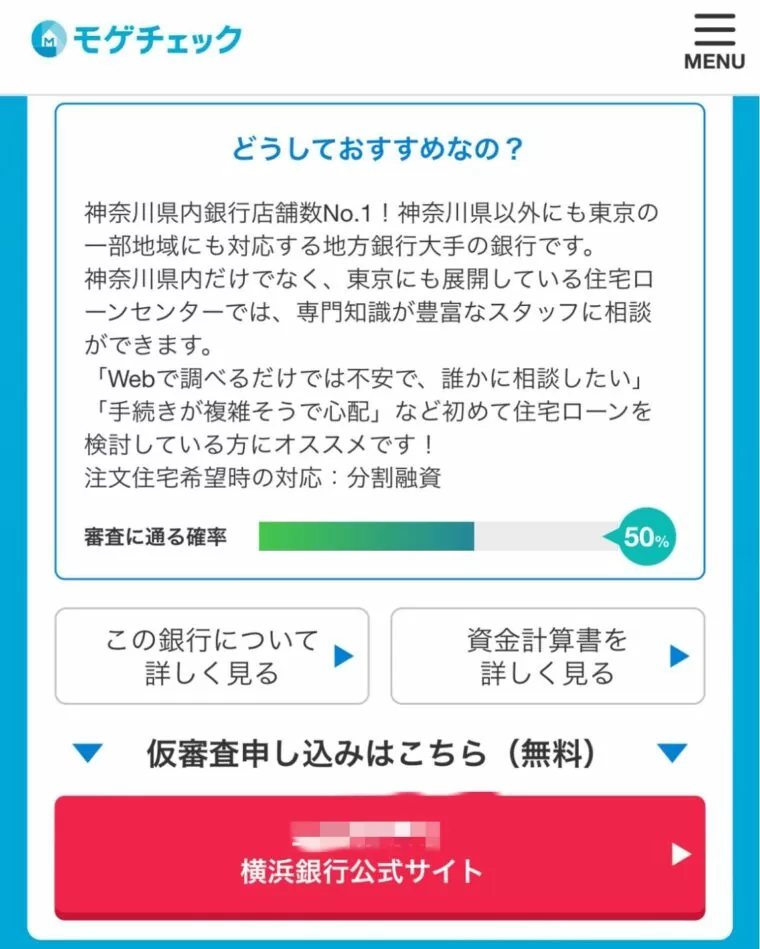

オンライン住宅ローンサービスでシェアNo.1の「モゲチェック 」です。

」です。

このツールを使えばすべて無料かつ5分で、

- 「どんな条件で借りれるか」わかる!

- 「審査に通る確率」がわかる!

- 「ランキングでおすすめ」がわかる!

「モゲチェック 」なら、ストレスなく時短で住宅ローン選びができます。

」なら、ストレスなく時短で住宅ローン選びができます。

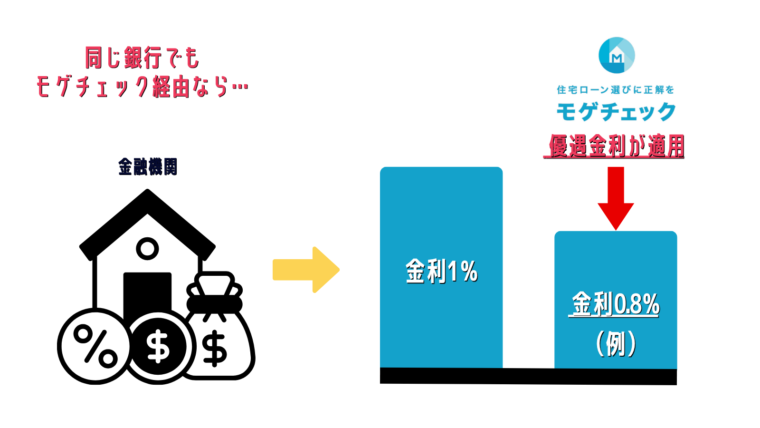

さらに、モゲチェック限定の優遇金利もあります(9月末まで)。

いまや住宅ローンを扱う金融機関は800以上。

不動産会社でもあなたにピッタリ合う住宅ローンを見つけるのは簡単じゃないのです。

(営業マンも提携銀行ならやりやすいですからね。。)

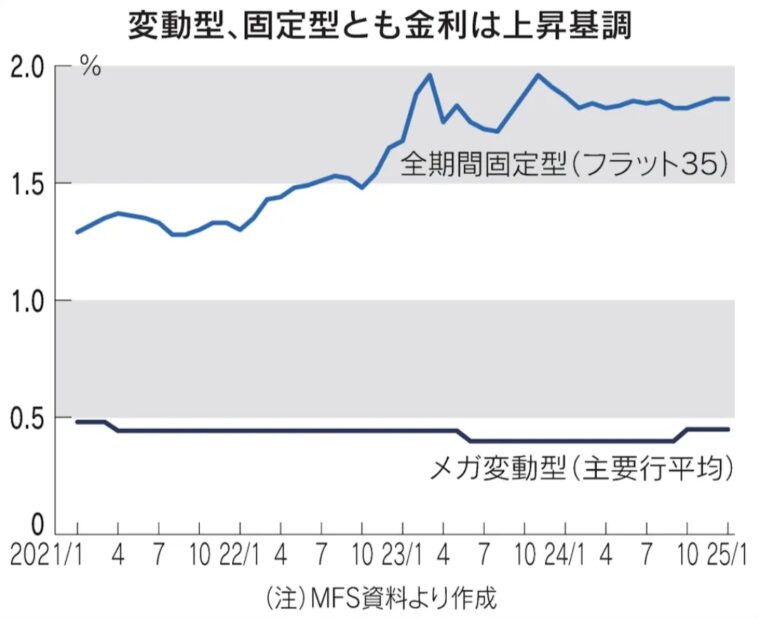

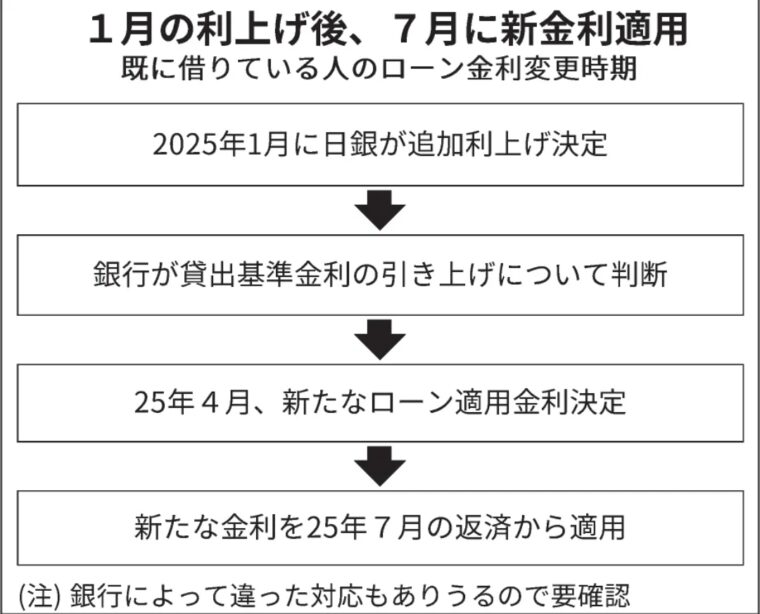

また……金利が上がりはじめています。

引用:日経電子版

引用:日経電子版

引用:日経電子版

引用:日経電子版

そんなときも「モゲチェック 」を活用すれば、より条件のいい住宅ローンが簡単にみつかります。

」を活用すれば、より条件のいい住宅ローンが簡単にみつかります。

金利0.1%変わるだけで総額100万円以上損することもザラにあるんです…。住宅ローン商品の比較はやるべきなんですよね。

「なんか便利そう!でも、、、こういうサービスって実は有料だったとかなんじゃないの?」

いえいえ!実際に使ったことあるんですが、1円もかかりませんでしたよ。

↓実際に診断してみた結果↓

ホントに無料でした…。

(不動産業界にいるからこそ、ちょっと疑ってたんです)

一番いいなと思ったのは、診断したからといって営業電話がこないところですね。

家探しの入り口としても有効かなと思います。

あとは、サクッと見つかるのもいいですね。

登録作業入れても5分ぐらいでした。

診断結果画面①

診断結果画面①

診断結果画面②

診断結果画面②

診断結果の画面(ランキング)

診断結果の画面(ランキング)

アドバイザーに相談(無料)

アドバイザーに相談(無料)

正式な事前審査の前に個人信用情報も確認してくれるのが「モゲチェック」の特徴なんです。一般的な事前審査のタイミングより前の段階でおすすめの住宅ローンが調べられます!

「そうなんだ!仮審査の仮審査ってことだね。無料だしせっかくだから使ってみようかな…評判とかクチコミだけちょっとみておきたいな。」

そんなことも聞かれるだろうと思ったのでクチコミなど集めてみました。下にスクロールして、チェックしてみてください!

\モゲチェック限定の優遇金利あり(9月末まで)/

無料で住宅ローン診断する >>

先に買うには購入できる人であると認識してもらうことが大切。 だから事前審査を済ませておく。 複数社を一発で比較審査できるモゲチェックはマジで優秀

X(旧twitter)

確かに『モゲチェック』の存在はもっと知られるべきですね。自分も早速試して見る価値があると感じました。住宅ローンを見直すことで節約できる額は大きいはずですし、操作も簡単と聞いて安心しました。

X(旧twitter)

「住宅ローンは住宅営業より『モゲチェック』でしょ!」という方は要注意。「横比較表があって最安金利がパッとわかる」「いくら借りられるかサクッと計算できる」さらに「モゲレコ登録するとお得に借りるアドバイスがもらえる」と良いことづくめのモゲチェック。でも思考停止は超ヤバい。注意点は↓

①最安金利は人によって変わる ②借金あると借入可能額が大幅にかわる ③金利だけで決めると失敗する ④銀行の特色を知ってるのは住宅営業 ⑤最適な銀行は人による

住宅ローンってとっつきにくいから『モゲチェック』は入り口としてはとても良いと思うにゃん

X(旧twitter)

今日はお客さんと銀行めぐり。 モゲチェックでもやっといてくれや。

X(旧twitter)

モゲチェックに登録してみたら家の純資産価値(売却価格 – 残債)を算出してくれて面白い。売却価格の妥当性についても、SUUMOに掲載されてる同マンション・同面積・同方位の物件価格の9掛け程度でなかなかリアルな気がする。

X(旧twitter)

住宅ローン、モゲチェックも登録して比較しましたが、結局提携ローンが一番金利低かったです

がん団信付、手数料定額型で0.485%。こんなもんですかね…?

単純比較ができないから難しいですね

X(旧twitter)

リプで教えてもらったモゲチェックで色んな銀行の金利や保証を調べて1番お得そうなauじぶん銀行に仮審査申込みしてみた!! なんと仮審査を代行してくれるみたいでサイト上で必要事項を確認しながら入力!!!! 審査通りますように…

X(旧twitter)

マイナス金利が終わり、いよいよ我が家もモゲチェックの出番です

X(旧twitter)

日本人は金利に無関心です 今まで住宅ローン 変動金利は下がり続け0.3% 借り換えや金利の比較など 無用だったはずですが いよいよ 日本でも政策金利が 動き出そうとしています これからは、 モゲチェックのような サービスが必要 要点はMFSが 貸金業の免許を持っていて 信用力分析が出来る事です

X(旧twitter)

Q

モゲチェックと他の比較サイトとの違いを教えてください。

A

一般的な「比較サイト」では、住宅ローンの比較はできますが、どのローンが自分に合っているのか、借りられるかまでは分かりません。モゲチェックでは、独自の審査ノウハウで入力した条件から最適な銀行を提案します。

Q

取り扱い金融機関はどれぐらいありますか?

A

100を超える取り扱い金融機関があります。(増加中)

Q

モゲチェックの利用に手数料はかかりますか。

A

住宅ローン診断(旧モゲレコ®)をはじめ、すべてのサービスは無料です。

Q

モゲチェックの3種類の使い方を教えてください。

A

①住宅ローンランキング【自分で住宅ローンを選ぶ】

金利タイプ毎にランキング形式で金融機関を紹介してくれます。「公式サイトを見る」ボタンから詳細を確認できます。

②住宅ローン診断(旧モゲレコ)【自分に合う住宅ローンを探してくれる】

入力された条件に合わせて住宅ローンを一括比較し、独自の審査ノウハウで最適な銀行を提案します。(商品次第で優遇金利あり)※利用者数30万人突破

③モゲチェックアプリ【家と住宅ローンを同時に探せる】

athome,LIFULL HOME’Sに掲載の物件から住宅ローンをシュミレーションし、条件に合った家とローンを一緒に探すことができます。

Q

モゲチェックで住宅ローンの相談はできますか?

A

住宅ローンにおけるプロのアドバイザーにチャットで相談できます(チャットのみ)。

Q

ユーザー登録の削除、退会をする方法を教えてください。

A

Q

モゲチェックの運営会社を教えてください。

A

株式会社MFS(2009年7月設立)です。

【主な受賞歴】

- すごいベンチャー100 フィンテック部門 2016 (東洋経済)

- EY Innovative Startup フィンテック部門 2017 (EY)

- スタートアップ有望株選出 2017 (Forbes)

- 東証グロース市場に上場 2024(東京証券取引所)

モゲチェック登録方法

STEP1

STEP2

[メールアドレス]と[パスワード]を入力

google・facebook・Appleアカウントでも可能

STEP3

アカウント認証を完了させる(登録したメールアドレス宛)

STEP4

STEP5

STEP6

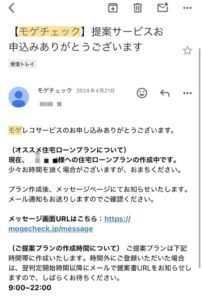

申込みが完了(モゲチェック提案サービス)

5分以内に提案メールが届く

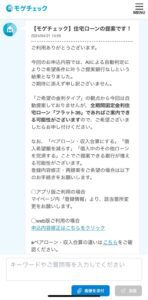

↓提案できる住宅ローンがない場合↓

STEP7

購入者自身でも金融機関の目星を先につけられていると、他の検討者と競合したときに有利になる場合があるんです。

「そうなんだ!ちょっと調べたけど、登録しただけで毎月の金利情報もメールで届くようになるみたいだね。」

>> 【関連記事】モゲチェック (旧モゲレコ) の評判は?怪しい?|無料のワケも解説

目次に戻る↑

一生賃貸に向いている人

ここまでの話をまとめると、一生賃貸に向いている人は以下のような方です。

- 貯金があり、老後に備えられる人

- 実家を相続する人

- 収入や仕事が不安定な人(フリーランス・主に中小企業の経営者)

経営者などは、自宅を会社事務スペースとして利用するため、家賃の半額を経費計上しているケースもあります。

>> 【関連記事】賃貸と持ち家で1300万円の差が生まれる?|徹底解説

goodroomでも物件を探してみる(無料)

目次に戻る↑

一生賃貸で暮らすための対策

一生賃貸で暮らすための対策を解説します。

年金だけでも家賃を払い続けられる資金計画を立てる

前述の試算でも分かる通り、一生賃貸だと老後に使える貯蓄が2,000万円でも足りないことが予想できます。

ただでさえ年金が満足に貰えない可能性があります。

まずは、老後の収入が年金だけでも家賃を払い続けるには、どれぐらい貯蓄が必要なのか把握が必要です。

「お金の悩みはファイナンシャルプランナーに相談してみるのもいいかもね!」

>> 【関連記事】独立系FPのランキングを一挙公開!|失敗しない探し方も解説

家族のために生命保険に加入する

購入とは違い賃貸の場合、契約者に不幸が起きても保険でカバーすることができないので、予め生命保険への加入をしておきましょう。

購入では、金融機関から「団体信用生命保険」への加入が義務付けられる場合が一般的です。

万が一のことが起きた場合、保険金額によって残りの住宅ローン残債が完済されます。

サ高住(サービス付き高齢者向け住宅)や老人ホームも視野に入れる

サ高住(サービス付き高齢者向け住宅)とは、バリアフリーが完備された高齢者の住まいです。

入居すると、安否確認や生活相談などの親族には安心できるサービスが受けられる環境が整っています。

その他にも、サ高住より安価な老人ホームの入居も、親族に迷惑をかけないように予め計画を立てておきましょう。

一生賃貸でも老後資金のために保険や積立はやっておくべきなので、まずはFPに相談しておいたほうがいいです!

>> 【関連記事】独立系FPのランキングを一挙公開!|失敗しない探し方も解説

目次に戻る↑

一生賃貸が不安なら持ち家を検討

賃貸はやっぱりもったいないと感じるなら、持ち家の検討をしましょう。

購入する上で抑えておくポイントを解説します。

毎月の支出という意味では賃貸も持ち家も同じですが、持ち家は売却して現金化できる選択肢を残せます。

持ち家でも維持費(税金など)がかかります。前述の家計調査年報にある住居費割合では足りないケースが多く出てきます。購入しても貯蓄は必要です。

>> 【関連記事】不動産売却におすすめの会社とは|査定サイトの口コミも紹介

適正な予算を知っておく

あらかじめ適正な予算を把握することが大切です。

まだまだ低金利下の恩恵で、住宅ローンは組みやすい市況になっています。

だからこそ、「借りすぎてしまう」ケースが出てきたりするんです。

老後も家賃を払い続けたくないから買ったのに、住宅ローンを返済できずに自己破産してしまったら意味がありません。

適正な予算の決め方を知っておく必要があります。

>> 【関連記事】マンション購入における予算の決め方|これを見れば安心

適正な予算を知るためには、いくらぐらいまで住宅ローンが組めるかを知っておく必要があります。

「まあそうだよね。でも、自分がいくらぐらいまでローンを組んでいいかとか分からなくない?気軽に相談できる不動産のプロがいればいいけど…。」

このツールを使えばすべて無料で、

- 匿名で相談できる!営業電話なし!

- 予算決めやエリア探しなど、物件選びをする前から相談できる!

- 実績や専門性で担当エージェントを選べる!

- 売却戦略から相談できる!

- 連絡先は好きなときに開示できる!

いわゆる、不動産エージェントと繋がれる不動産版マッチングサービスです。(やり取りは全部チャット)

引用:TERASS

引用:TERASS

引用:チャット画面(TERASS)

引用:チャット画面(TERASS)

不動産業界はいまだに営業マンに委ねられている部分が多いので、トラブルもゼロにはなりません。

(営業マンの知識不足や経験不足によるトラブルは結構あるんです)

利用者からしたらロシアンルーレットみたいになってしまってるんです…

「たしかに!しかも、LINEみたいにコミュニケーションとれるのは気持ち的にもラクだよね。」

そうなんです!買う買わない以前のフラットな相談でも使えるサービスなので、ぜひ活用してみてください!

\登録1分で「複数のプロ」に匿名相談できる/

【購入】Terass Offer(テラスオファー)の利用手順

Step.1

Step.2

Step.3

Google、Facebook、メールアドレスのいずれかで登録

Step.4

希望条件を入力したら登録完了

複数のエージェントと匿名でチャットできるようになる

(連絡先開示は許可制)

Q

サービスの利用料はかかりますか?

A

完全無料で利用できます。

サービスへの登録、不動産エージェントの紹介、メッセージのやりとり、物件の紹介などもお金はかかりません。(仲介手数料は含みません)

Q

利用できる対象エリアは?

A

現状、首都圏(東京・千葉・埼玉・神奈川)、東海地方(愛知・三重)、関西地方(大阪・兵庫)、九州地方(福岡)が対象エリアです。

Q

所属している営業マンの特徴

A

平均選考通過率5%の厳しい基準をクリアした、優秀な不動産のプロが在籍しています。

Q

テラスオファーに登録すると営業電話はないですか?

A

営業電話やメールは来ません。

スタートは匿名でのチャットからですし、不動産エージェントへのレビュー(評価&口コミ)機能もあります。

Q

売却を検討している場合でも利用できますか?

A

はい、できます。

購入サービスと同様に「匿名」「無料」で相談できますし、売却が得意なエージェントも在籍しています。

Q

Terass Offer(テラスオファー)の運営会社を教えてください。

A

株式会社TERASS(2019年4月設立)です。

【会社概要】

- 代表者:江口 亮介(リクルート出身)

- 2023年より不動産テック協会理事に就任。

- 「日本の今年の顔」Forbes100に選出(2022)

>> 【関連記事】Terass offer(テラスオファー)の口コミは?|現役宅建士が徹底分析!

マンションでは「管理費」「修繕積立金」が毎月発生

マンションの所有者になると、

- 管理費(マンション全体を管理のため)

- 修繕積立金(マンション全体の劣化などの修繕のため)

を払う必要があります。

無理なく返済できる範囲で住宅ローンを組まないと、途中で苦しくなってくることがあります。

エントランス・エレベーター・階段・機械式駐車場などは、必ず経年と共に劣化してくるので、予防保全を含めた修繕が必要になります。

>> 【関連記事】買ってはいけないマンションとは?|新築と中古それぞれについても解説

戸建ては維持費を自身で貯蓄する

戸建てはマンションと違って所有者自身で維持管理をしていく必要があります。

そのための費用を計画的に貯蓄しておきましょう。

屋根や外壁は経年劣化してきます。

購入する前の段階で、戸建てはホームインスペクション(住宅診断)をやっておきましょう。

新築時の施工不良などが原因で、雨漏りによる構造部分を腐食させるリスクがあります。5〜10万円で床下や天井裏に潜む見えないリスクも把握できます。(有償の場合あり)