>> 住宅ローンを3,000万円組むのは大変?|徹底解説

>> 住宅ローンを4,000万組むには世帯年収どれぐらい必要?

頭金なしで住宅ローンを組むのは無謀?

頭金なしで住宅ローンを組むと「総返済額が増える」こともあり、無謀なのでは?と思われることもあります。

結論、無謀ではありません。

なぜなら…

昨今の低金利下においては、頭金「あり」と「なし」による支払額への影響が少なくなっているからです。金利収益が減っているので、金融機関としてもできるけ多く借りてほしいという本音もあります。

とはいえ、住宅購入に充てることができる資金がどれだけ手元にあるかということも影響してきます。

今後のライフプランを考えて上で頭金について検討が必要です。

物件価格の約2割の頭金がないと住宅ローンが組めない時代もありましたからね。

「そう考えると今って借りやすい時代なんだね。心配だったらFPに相談だね。」

そうですね、頭金なしでも審査が通る金融機関の相談などしてみましょう。FP相談ならカメラ機能OFFでオンライン相談できる「 マネーコーチ」がおすすめです!(顔バレなし)

マネーコーチ」がおすすめです!(顔バレなし)

>> 【関連記事】マネーコーチの評判や口コミは?|特徴やメリット・デメリットも解説

頭金「あり」と「なし」返済額のシミュレーション

では、頭金「あり」と「なし」でシミュレーションした結果をみてみましょう。

シミュレーション条件

- 元利均等返済

- 返済期間35年(420ヶ月)

- 全期間固定金利

- 金利1.2%

- ボーナス返済無し

※右へスクロール

| ー | 頭金あり | 頭金なし |

| 物件価格 | 35,000,000円 | 35,000,000円 |

| 頭金 | 3,500,000円 | 0円 |

| 住宅ローンの借入金額 | 30,000,000円 | 30,000,000円 |

| 住宅ローン金利 | 1.2% | 1.2% |

| 毎月の返済額 | 87,510円 | 102,095円 |

| 総利息額 | 6,754,487円 | 7,880,235円 |

| 総支払額 | 36,754,487円 | 42,880,235円 |

| 差額 | ー | 6,125,748円 |

無理のない範囲が前提ですが、頭金を入れるメリットが分かると思います。

頭金を入れることで金利優遇があって、さらに総支払額が減ることもあります。

「そうなんだ。でも、多くの人は頭金なしで住宅ローン組みたいと思ってるはず。」

諸費用は自己資金が望ましい

諸費用とは、購入時に払う仲介手数料などの物件価格以外にかかる費用です。

- 新築の諸費用:物件価格 × 5%前後

- 中古の諸費用:物件価格 × 7〜10%

諸費用を含めて住宅ローンを組める金融機関もありますが、適用される金利が上がる場合が多いです。

金融機関からすると、物件価値以上にお金を貸しているので、万が一完済されなかったことを想定しているからなんですよね。

「なるほど。いずれ売却を考えてるなら諸費用は現金で用意した方がいいかな…。予算を決めるのって大事だね。」

>> 【関連記事】マンション購入における予算の決め方|これを見れば安心

審査では返済負担率に注意

住宅ローン審査では、「返済負担率」を一つの基準としてチェックされます。

「年収に占める年間ローン返済額の割合」がどれぐらいかという指標です。

一般的に、返済負担率は25%以内だと無理なく住宅ローンの返済ができると考えられています。なので、頭金がないと必然的に返済負担率は高くなり銀行審査に不利になる場合もあります。

もちろん頭金なしで審査に通ることもありますが、少なからず「審査」や「適用される金利」への影響が出ることを理解しておきましょう。

年収600万円辺りで「額面年収に対して35%以下」にしている金融機関が多いです。

「市況的に金利が低いから頭金を入れるメリットはそこまでないんじゃないかな……ローン減税の効果も減っちゃうし。とにかく家賃を払い続けるのはもったいないから家の購入を検討していきたいな。」

だけど……

「そもそもどれぐらい借りれるのかな……」(情報収集したい)

「どの銀行なら問題なくローンが組めるのか分からない……」

「営業マンに勧められたローンだけじゃちょっと不安……」

という方も多いと思います。

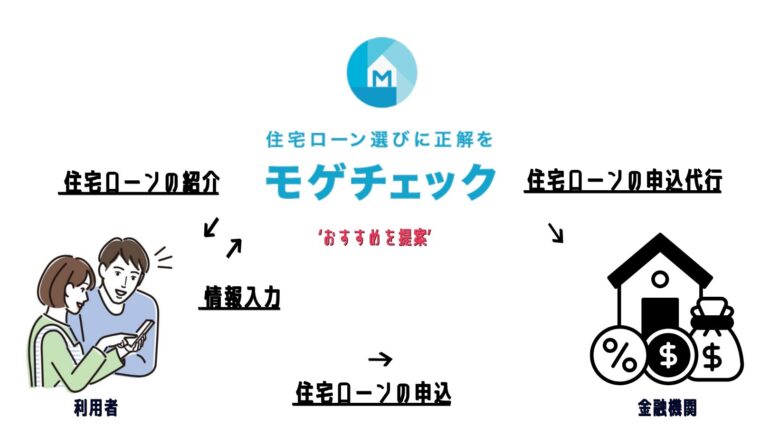

そんなあなたにおすすめしたいのが、

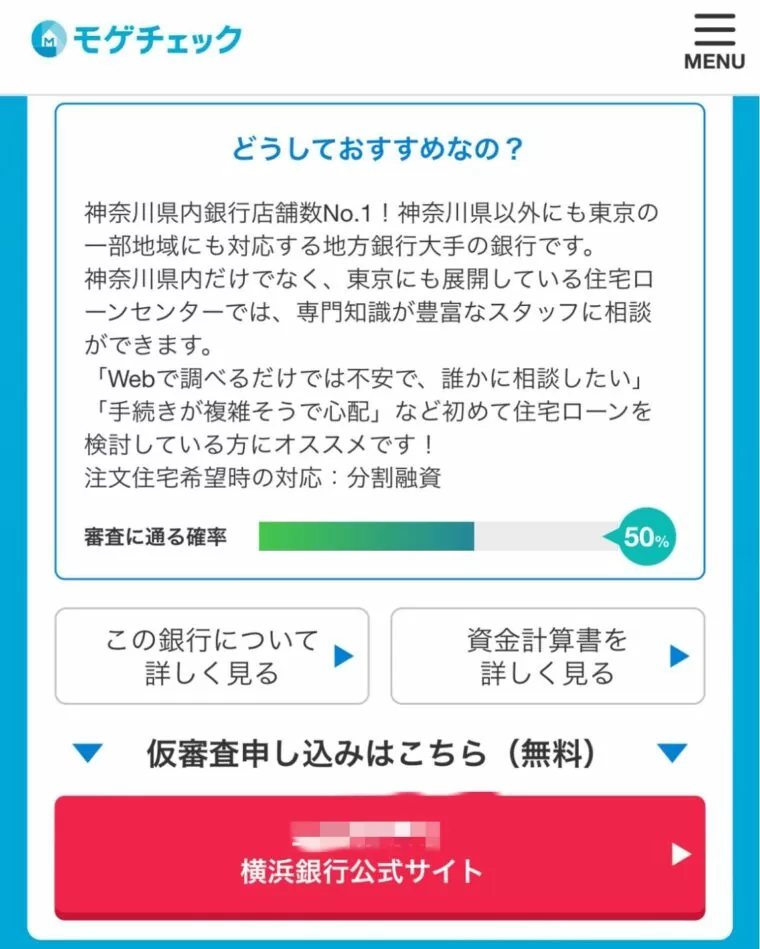

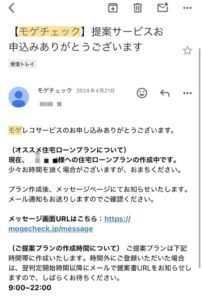

オンライン住宅ローンサービスでシェアNo.1の「モゲチェック 」です。

」です。

このツールを使えばすべて無料かつ5分で、

- 「どんな条件で借りれるか」わかる!

- 「審査に通る確率」がわかる!

- 「ランキングでおすすめ」がわかる!

「モゲチェック 」なら、ストレスなく時短で住宅ローン選びができます。

」なら、ストレスなく時短で住宅ローン選びができます。

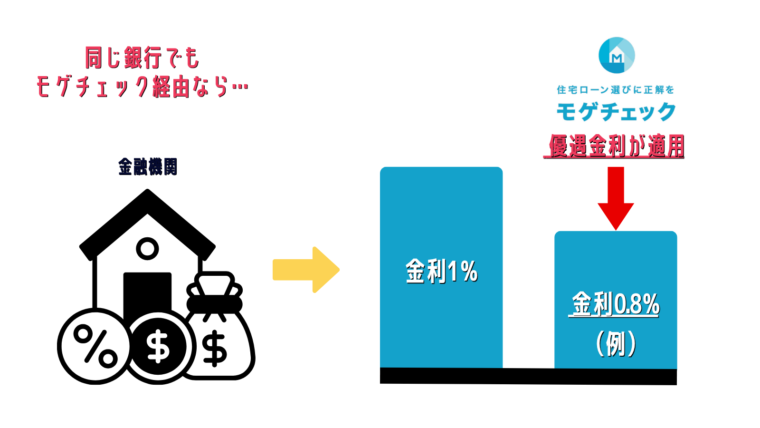

さらに、モゲチェック限定の特別金利も↓

特別金利について

- 対象:借り入れ or 借り換え

- 変動金利:0.48%

- 申込期間 :2026年2月27日(金)まで

- 融資実行:2026年3月31日(火)まで

※モゲチェック診断結果画面の条件を満たすことが条件

いまや住宅ローンを扱う金融機関は800以上。

不動産会社でもあなたにピッタリ合う住宅ローンを見つけるのは簡単じゃないのです。

(営業マンも提携銀行なら仕切りやすいですからね。。)

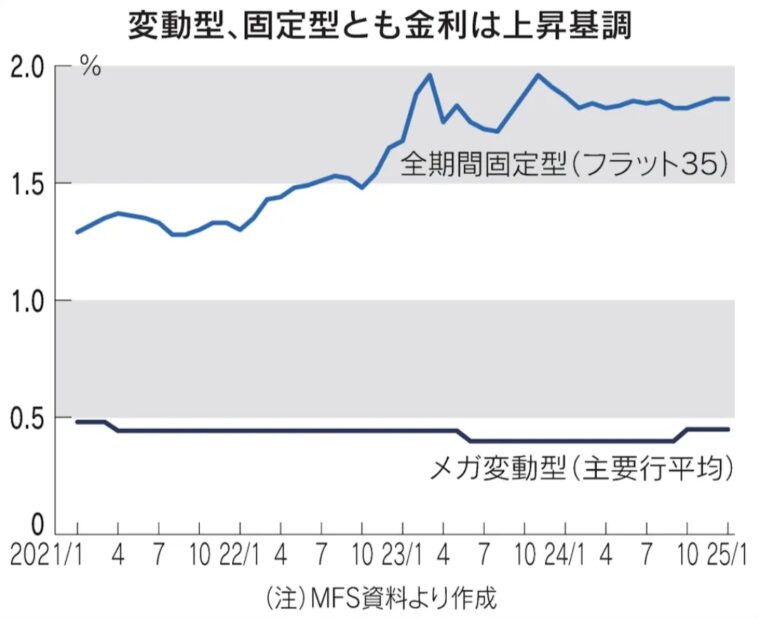

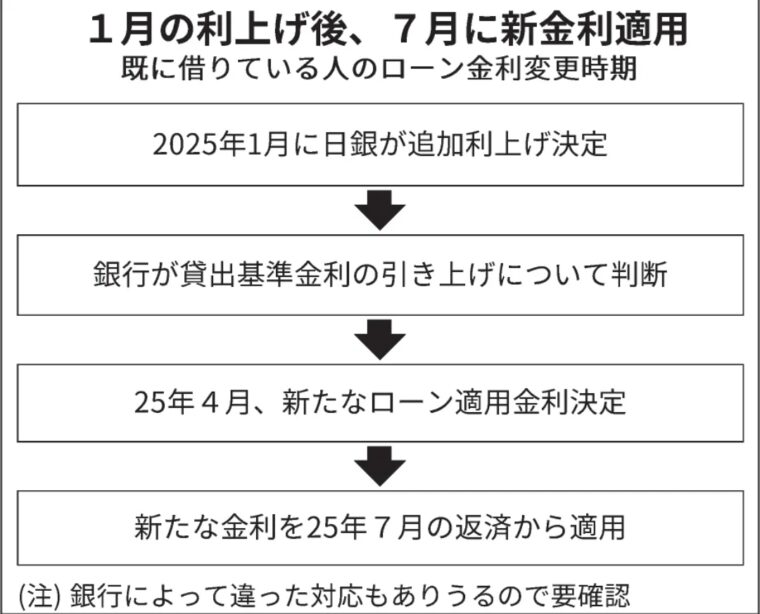

また……金利が上がりはじめています。

引用:日経電子版

引用:日経電子版

引用:日経電子版

引用:日経電子版

そんなときも「モゲチェック 」を活用すれば、より条件のいい住宅ローンが簡単にみつかります。

」を活用すれば、より条件のいい住宅ローンが簡単にみつかります。

金利0.1%変わるだけで総額100万円以上損することもザラにあるんです…。住宅ローン商品の比較はやるべきなんですよね。

「なんか便利そう!でも、、、こういうサービスって実は有料だったとかなんじゃないの?」

いえいえ!実際に使ったことあるんですが、1円もかかりませんでしたよ。

>> 【関連記事】住宅ローンの0.1%の金利差は大きい?|総返済額の違いを解説

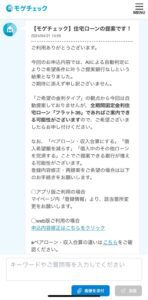

【体験談】頭金なしで仮審査(事前審査)してみた

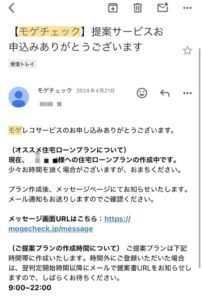

ホントに無料でした…。

(不動産業界にいるからこそ、ちょっと疑ってたんです)

一番いいなと思ったのは、診断したからといって営業電話がこないところですね。

家探しの入り口としても有効かなと思います。

あとは、サクッと見つかるのはいいですね。

登録作業入れても5分ぐらいでした。

診断結果画面①

診断結果画面①

診断結果画面②

診断結果画面②

診断結果の画面(ランキング)

診断結果の画面(ランキング)

アドバイザーに相談(無料)

アドバイザーに相談(無料)

正式な事前審査の前に個人信用情報も確認してくれるのが「モゲチェック」の特徴なんです。一般的な事前審査のタイミングより前の段階でおすすめの住宅ローンが調べられます!

「そうなんだ!仮審査の仮審査ってことだね。無料だしせっかくだから使ってみようかな…だけど評判とかクチコミだけちょっとみておきたいな。」

そんなことも聞かれるだろうと思ったのでクチコミなど集めてみました。下にスクロールして、チェックしてみてください!

\モゲチェック限定の特別金利あり(2月末まで)/

無料で住宅ローン診断する(新規) >> 無料で住宅ローン診断する(借り換え) >>

無料で住宅ローン診断する(借り換え) >>

先に買うには購入できる人であると認識してもらうことが大切。 だから事前審査を済ませておく。 複数社を一発で比較審査できるモゲチェックはマジで優秀

X(旧twitter)

確かに『モゲチェック』の存在はもっと知られるべきですね。自分も早速試して見る価値があると感じました。住宅ローンを見直すことで節約できる額は大きいはずですし、操作も簡単と聞いて安心しました。

X(旧twitter)

「住宅ローンは住宅営業より『モゲチェック』でしょ!」という方は要注意。「横比較表があって最安金利がパッとわかる」「いくら借りられるかサクッと計算できる」さらに「モゲレコ登録するとお得に借りるアドバイスがもらえる」と良いことづくめのモゲチェック。でも思考停止は超ヤバい。注意点は↓

①最安金利は人によって変わる ②借金あると借入可能額が大幅にかわる ③金利だけで決めると失敗する ④銀行の特色を知ってるのは住宅営業 ⑤最適な銀行は人による

住宅ローンってとっつきにくいから『モゲチェック』は入り口としてはとても良いと思うにゃん

X(旧twitter)

今日はお客さんと銀行めぐり。 モゲチェックでもやっといてくれや。

X(旧twitter)

モゲチェックに登録してみたら家の純資産価値(売却価格 – 残債)を算出してくれて面白い。売却価格の妥当性についても、SUUMOに掲載されてる同マンション・同面積・同方位の物件価格の9掛け程度でなかなかリアルな気がする。

X(旧twitter)

住宅ローン、モゲチェックも登録して比較しましたが、結局提携ローンが一番金利低かったです

がん団信付、手数料定額型で0.485%。こんなもんですかね…?

単純比較ができないから難しいですね

X(旧twitter)

リプで教えてもらったモゲチェックで色んな銀行の金利や保証を調べて1番お得そうなauじぶん銀行に仮審査申込みしてみた!! なんと仮審査を代行してくれるみたいでサイト上で必要事項を確認しながら入力!!!! 審査通りますように…

X(旧twitter)

マイナス金利が終わり、いよいよ我が家もモゲチェックの出番です

X(旧twitter)

日本人は金利に無関心です 今まで住宅ローン 変動金利は下がり続け0.3% 借り換えや金利の比較など 無用だったはずですが いよいよ 日本でも政策金利が 動き出そうとしています これからは、 モゲチェックのような サービスが必要 要点はMFSが 貸金業の免許を持っていて 信用力分析が出来る事です

X(旧twitter)

Q

モゲチェックと他の比較サイトとの違いを教えてください。

A

一般的な「比較サイト」では、住宅ローンの比較はできますが、どのローンが自分に合っているのか、借りられるかまでは分かりません。モゲチェックでは、独自の審査ノウハウで入力した条件から最適な銀行を提案します。

Q

取り扱い金融機関はどれぐらいありますか?

A

100を超える取り扱い金融機関があります。(増加中)

Q

モゲチェックの利用に手数料はかかりますか。

A

住宅ローン診断(旧モゲレコ®)をはじめ、すべてのサービスは無料です。

Q

モゲチェックの3種類の使い方を教えてください。

A

①住宅ローンランキング【自分で住宅ローンを選ぶ】

金利タイプ毎にランキング形式で金融機関を紹介してくれます。「公式サイトを見る」ボタンから詳細を確認できます。

②住宅ローン診断(旧モゲレコ)【自分に合う住宅ローンを探してくれる】

入力された条件に合わせて住宅ローンを一括比較し、独自の審査ノウハウで最適な銀行を提案します。(商品次第で優遇金利あり)※利用者数30万人突破

③モゲチェックアプリ【家と住宅ローンを同時に探せる】

athome,LIFULL HOME’Sに掲載の物件から住宅ローンをシュミレーションし、条件に合った家とローンを一緒に探すことができます。

Q

モゲチェックで住宅ローンの相談はできますか?

A

住宅ローンにおけるプロのアドバイザーにチャットで相談できます(チャットのみ)。

Q

ユーザー登録の削除、退会をする方法を教えてください。

A

Q

モゲチェックの運営会社を教えてください。

A

株式会社MFS(2009年7月設立)です。

【主な受賞歴】

- すごいベンチャー100 フィンテック部門 2016 (東洋経済)

- EY Innovative Startup フィンテック部門 2017 (EY)

- スタートアップ有望株選出 2017 (Forbes)

- 東証グロース市場に上場 2024(東京証券取引所)

モゲチェック登録方法

STEP1

STEP2

[メールアドレス]と[パスワード]を入力

google・facebook・Appleアカウントでも可能

STEP3

アカウント認証を完了させる(登録したメールアドレス宛)

STEP4

STEP5

STEP6

申込みが完了(モゲチェック提案サービス)

5分以内に提案メールが届く

↓提案できる住宅ローンがない場合↓

STEP7

購入者自身でも金融機関の目星を先につけられていると、他の検討者と競合したときに有利になる場合があるんですよね。

「そうなんだ!ちょっと調べたけど、登録しただけで毎月の金利情報もメールで届くようになるみたいだね。」

>> 【関連記事】モゲチェック (旧モゲレコ) の評判は?怪しい?|無料のワケも解説

目次に戻る

住宅ローンを頭金なしで組むメリット

頭金なしで住宅ローンを組むメリットについて一つずつ解説します。

貯金を残しておける

頭金なしで住宅ローンを借りれば、自己資金を使わずに済むので貯蓄が減ることはありません。

つまり、貯蓄を生活費として残しておくことができます。

当面の生活費を確保したまま、マイホームを買えることは、頭金なしで住宅ローンを借りる大きなメリットと言えます。

頭金を出して住宅ローンの借入金額を減らすのか、借入金額が多くなっても貯蓄(現金)を残しながら月々返済していくのかの選択をどうするかです。

住宅ローン控除額が増える

頭金なしで住宅ローンを組むと、そもそもの借入残高が増えるので住宅ローン控除額が増えます。

つまり、還付される税金が多くなります。

年末時点での住宅ローン残高×0.7% = 住宅ローン控除額 (新築と中古で減税期間や減税額は異なる)

引用:国土交通省「住宅ローン減税制度について」

シミュレーション

「頭金なし」と「頭金あり」の場合、住宅ローン控除による還付金はどれくらい変わるのかを見てみましょう。

試算条件について

- 元利均等返済

- 返済期間35年(420ヶ月)

- 全期間固定金利

- 金利1.2%

- ボーナス返済無し

- 年収500万円

- 新築物件

※右へスクロール

| ー | 頭金あり | 頭金なし |

| 住宅購入費用 | 35,000,000円 | 35,000,000円 |

| 頭金 | 3,500,000円 | 0 |

| ローンの借入金額 | 30,000,000円 | 35,000,000円 |

| 住宅ローン金利 | 金利1.2% | 金利1.2% |

| 控除額 | 約232万円(初年度約20万円) | 約259万円(初年度約21万円) |

借入残高がある方が、住宅ローン控除の恩恵を最大限に受けられる場合があることもメリットのひとつです。

住宅ローン控除の計算はこちら

13年間(10年間)で還付される金額と購入時に頭金を入れることで受けれる恩恵の比較をすることが大切です。

目次に戻る

住宅ローンを頭金なしで組むデメリット

頭金なしで住宅ローンを組むデメリットは、下記の通りです。

それぞれのデメリットを詳しく解説していきます。

返済負担率が増える

頭金なしになると、住宅ローンの借入金額は大きくなります。

借入金額が大きくなれば利息の割合も増え、毎月の支払いや総支払額含めて高くなります。

家計に占める住宅ローン返済額が増えることで、返済が困難になることも考えられます。

毎月のローン負担が少なければ少ないほど心理的な負担も少なくなりますよね。

住宅ローンの審査が厳しくなる

頭金がないと、以下のポイントが難しいと判断されると審査が厳しくなる傾向があります。

- 継続的かつ安定的な収入が見込めない

- 年収に対する住宅ローンの借入金額が適切でない(借りすぎ)

お金を貸す立場としては、住宅ローンの返済が困難になって貸し倒れのリスクを減らしたい心理があるので、審査が厳しくなってきます。

借入金利が高くなる場合がある

金融機関の多くは、物件価格に対する頭金の割合によって借入金利が変わることがあります。

仮に、フラット35を利用して購入価格3,000万円のマイホームを購入する場合、頭金なしの場合と頭金を1割(300万円)とした場合の総返済額の比較をしました。

試算条件について

- 元利均等返済

- 返済期間35年(420ヶ月)

- ボーナス返済無し

| 頭金 | 金利 | 総返済額 |

| 頭金1割以上(融資率9割以下) | 1.89% 〜 3.570% | 4,103万円(頭金含む) |

| 頭金1割未満(融資率9割超) | 2.000% 〜 3.680% | 4,173万円(頭金0円) |

参照:新機構団信付きの【フラット35】等の借入金利水準(2025年2月)このように、フラット35(借入期間21年〜35年)の金利は、頭金が物件価格の1割より大きい(融資率9割以下)場合が年率1.48%であるのに対し、頭金が1割以下だと年率1.74%となります。

参考までに、「フラット20」と「フラット50」の最も多い金利情報をのせておきます。

| ー | 頭金 | 金利 |

フラット20

(15年以上20年以下の借入期間) | 頭金1割以上(融資率9割以下) | 1.500% |

| 頭金1割未満(融資率9割超) | 1.610% |

フラット50

(借入期間を最長50年の借入期間) | 頭金1割以上(融資率9割以下) | 1.990% |

| 頭金1割未満(融資率9割超) | 2.100% |

参照:新機構団信付きの【フラット35】等の借入金利水準(2025年2月)頭金を入れれば金利が下がるところも重要なポイントです。35年にするとメリットが如実にでます。

「いやーちょっと金利が変わるだけでも返済額ってかなり変わるね…。」

>> 【関連記事】住宅ローンにおける0.1%の金利の違いがもたらす総支払額への影響

金利上昇時の返済負担への影響が大きい

特に変動金利では、低金利でローンが組めたとしても金利が上昇すれば月々の住宅ローン返済額はさらに増える可能性があります。

借り入れ金額が大きいほど住宅ローンに占める利息も増えるので、変動金利や当初固定金利でローンを組むリスクは高くなってしまいます。

- 変動金利の場合

借入当初は低金利で借り入れることができますが、半年ごとの見直しで金利が上昇すればローン返済額は増えます。(125%ルール、5年ルールにも注意)

- 当初固定金利の場合

固定金利期間が終了する時の金利次第では、ローン返済額が増えます。

>> 【関連記事】住宅ローンの125%ルールと5年ルール|変動金利は危険?

どちらの金利タイプも、金利上昇時にどのように対応するのかを事前に計画した上で利用しましょう。

「もう1回金利が上がるかもしれないし変動金利で組むなら、無理なく返済していける借入金額でローン組まないと怖いね。」

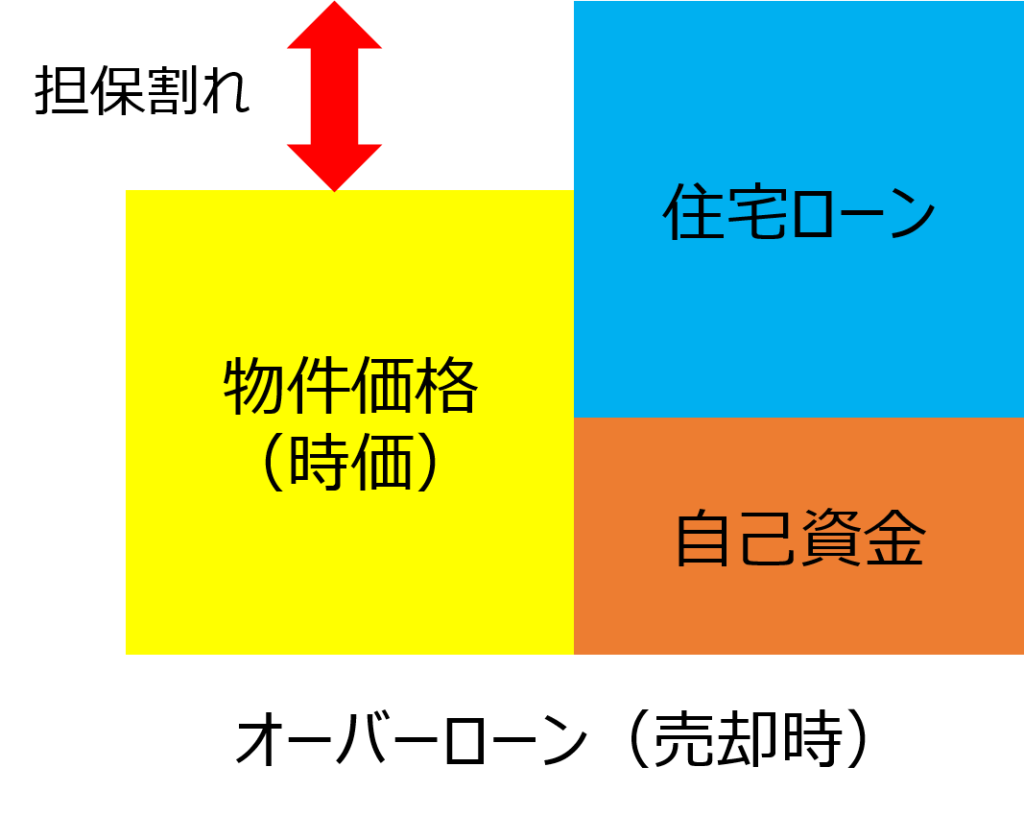

売却してもローンが残る可能性がある

家庭や仕事(転勤)の事情で住宅ローンの返済が困難になると、自宅(抵当権設定済み)の売却で得た資金でローンの残債を支払うことになります。

しかし、購入時に、頭金を入れずにフルローンで借りると、自宅の売却価格だけではローンを完済できないリスクがあります。

売却金額だけではローンを完済できなくなった状況

不動産の売却をご検討なら実績1位の三井のリハウス!1分で簡単査定申込

売却金額だけではローンを完済できなくなった状況

不動産の売却をご検討なら実績1位の三井のリハウス!1分で簡単査定申込

日本の不動産市場も影響している

日本の不動産市場では建物は経年劣化(減価)していく考え方が強いため、中古物件を中心に資産価値が下落しやすくなっています。

一方、新築販売物件(マンション・戸建て問わず)においては、建築会社や不動産会社の利益が含まれているため、中古市場において、購入時の価格よりも売却価格が低くなる可能性が高いです。

このような理由から、頭金なしで住宅を購入することは、「売却しても住宅ローンが残ってしまうため、結果的に売却できない」可能性があるということです。

とはいえ、複数の不動産会社に売却査定を依頼して、価格競争を起こすことで高く売却できる可能性はあります。

>> 【関連記事】不動産売却におすすめの会社とは|査定サイトの口コミも紹介

昨今の低金利下においては、都心3~5区の好立地エリアなどは、新築供給量の減少やコンパクト化などにより中古物件の価格が新築を上回る状況が散見されましたが、一般的には、新築ができれば中古の価値は下がっていきます。

目次に戻る

住宅ローン審査では頭金は物件価格の1割以上が目安

頭金は、物件価格の1割以上用意できるといいと言われています。

ここでは、頭金の考え方について解説します。

頭金なしの住宅ローン利用は、デメリット等があることから頭金を用意してから住宅ローンを借りようと考える方がいると思います。

頭金を多く出せれば借入金額そのものを減らせるメリット自体はあります。

頭金は用意できたら理想という位置付け

頭金はあくまで用意できたら理想という考え方で差し支えありません。

頭金を増やす貯金期間を設けて購入時期を延ばしてしまうと、不動産市況が変わってしまう以下のようなリスクがあります。

- 貯金をしている間も家賃が発生する

- 貯金をしている間に物件価格の相場や金利に変動が出る可能性がある

生活に支障が出ない範囲で頭金を用意して、現時点での最善策を選択して住宅を探すこともアリだと思います。

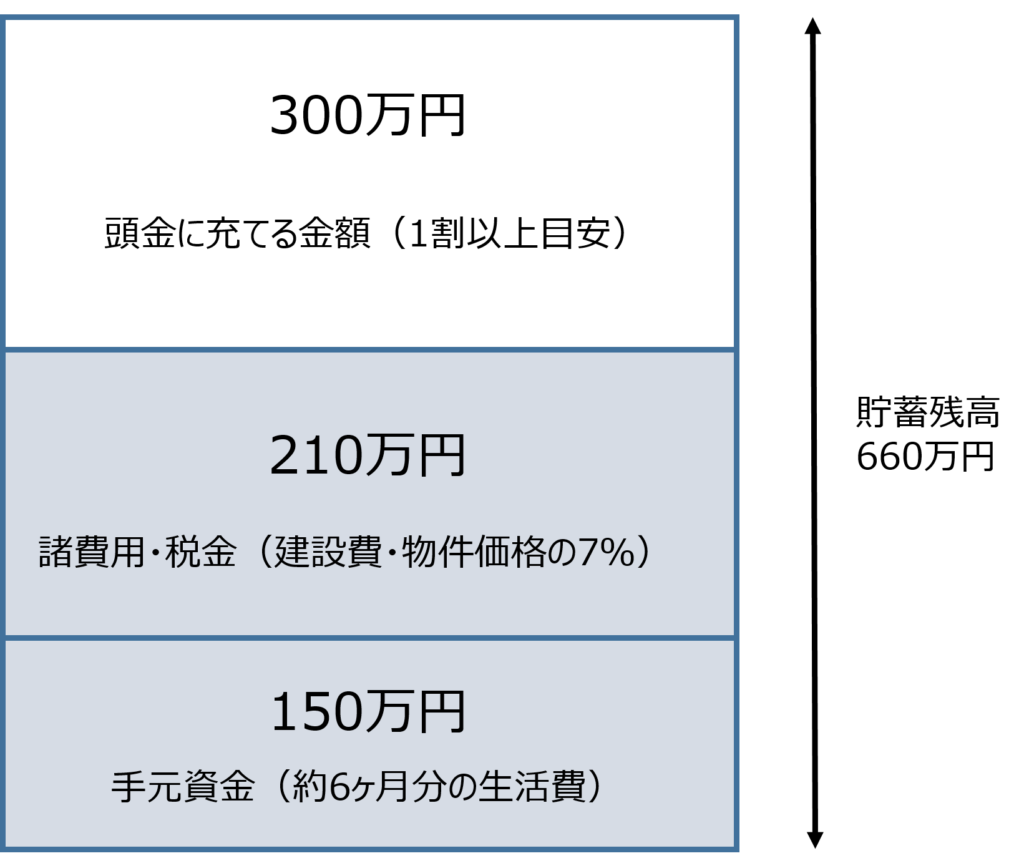

貯金が頭金になるわけではない

貯金=頭金ではないことを理解しておきましょう。

念のため、不足の事態(親の介護、病気、けが)や頭金・諸費用・税金などに充てる金額を除いた上で、毎月の生活費の約6か月分を手元に残せたら理想です。

(例)物件価格3,000万円の住宅を購入する場合の貯蓄配分

(例)物件価格3,000万円の住宅を購入する場合の貯蓄配分

失業保険手続きのご案内

手元資金が6ヶ月分なのは、失業手当の支給が遅い「自己都合の退職」の場合、退職して1週間の待機期間に加えて、さらに3か月間給付されない期間があるからです。

「頭金をいくら出すのか問題についてもFPに相談したほうがいいね!貯蓄状況やライフプランによって変わってくるからね。」

>> 【関連記事】独立系FPのランキングを一挙公開!|失敗しない探し方も解説

目次に戻る

住宅ローンにおいて借入額を増やす対処方法

頭金が出せないなど含めて、単独名義では希望金額の借入ができない場合、一般的な方法として親族(配偶者・親など)からの贈与があります。

しかし特殊な事情の関係からできない場合があります。

そのような時の他の対処法として、下記があります。

収入合算

銀行次第で相手方の年収全額を合算できない場合があるので、事前に確認が必要です。

注意点としては、収入合算者も今後も仕事を継続できる(する)予定なのかどうかです。

申込者本人含めて「他にローン借入をしていないかの確認」も必要です。万が一借入がある場合は、先に完済しておきましょう。借入できる金額が減ってしまいます。

>> 【関連記事】共働きで5,000万円の住宅ローンを組むのは危険?

親からの借入をする

親などの親族から借入する方法もあります。

ポイントは、贈与とみなされないように、「金銭消費貸借契約書」や「借用書」を作成し、実際に返済(振込など)していることを証明できるようにすることです。

あくまで「借入」ということを理解しておきましょう。

目次に戻る

まとめ

今回は、頭金なしで住宅ローン審査をする危険性について解説しました。

頭金なしでも住宅ローン審査が通ることはありますが、返済負担率が増えたり、審査が通りにくくなるなどのデメリットもあります。

この記事で、頭金が「ある場合」と「ない場合」のメリット・デメリットを理解しておきましょう。

>> 【関連記事】住宅ローンの仮審査はとりあえずやるべき?|物件未定でもやるべき理由を解説

住宅ローンを利用する予定の場合は、基礎レベルの内容は理解しておく必要があります。

以下の記事を参考にしてください。おすすめの書籍も紹介しています。

>> 【関連記事】住宅ローン おすすめ本の紹介|厳選+a

先に買うには購入できる人であると認識してもらうことが大切。 だから事前審査を済ませておく。 複数社を一発で比較審査できるモゲチェックはマジで優秀

X(旧twitter)

確かに『モゲチェック』の存在はもっと知られるべきですね。自分も早速試して見る価値があると感じました。住宅ローンを見直すことで節約できる額は大きいはずですし、操作も簡単と聞いて安心しました。

X(旧twitter)

「住宅ローンは住宅営業より『モゲチェック』でしょ!」という方は要注意。「横比較表があって最安金利がパッとわかる」「いくら借りられるかサクッと計算できる」さらに「モゲレコ登録するとお得に借りるアドバイスがもらえる」と良いことづくめのモゲチェック。でも思考停止は超ヤバい。注意点は↓

①最安金利は人によって変わる ②借金あると借入可能額が大幅にかわる ③金利だけで決めると失敗する ④銀行の特色を知ってるのは住宅営業 ⑤最適な銀行は人による

住宅ローンってとっつきにくいから『モゲチェック』は入り口としてはとても良いと思うにゃん

X(旧twitter)

今日はお客さんと銀行めぐり。 モゲチェックでもやっといてくれや。

X(旧twitter)

モゲチェックに登録してみたら家の純資産価値(売却価格 – 残債)を算出してくれて面白い。売却価格の妥当性についても、SUUMOに掲載されてる同マンション・同面積・同方位の物件価格の9掛け程度でなかなかリアルな気がする。

X(旧twitter)

住宅ローン、モゲチェックも登録して比較しましたが、結局提携ローンが一番金利低かったです

がん団信付、手数料定額型で0.485%。こんなもんですかね…?

単純比較ができないから難しいですね

X(旧twitter)

リプで教えてもらったモゲチェックで色んな銀行の金利や保証を調べて1番お得そうなauじぶん銀行に仮審査申込みしてみた!! なんと仮審査を代行してくれるみたいでサイト上で必要事項を確認しながら入力!!!! 審査通りますように…

X(旧twitter)

マイナス金利が終わり、いよいよ我が家もモゲチェックの出番です

X(旧twitter)

日本人は金利に無関心です 今まで住宅ローン 変動金利は下がり続け0.3% 借り換えや金利の比較など 無用だったはずですが いよいよ 日本でも政策金利が 動き出そうとしています これからは、 モゲチェックのような サービスが必要 要点はMFSが 貸金業の免許を持っていて 信用力分析が出来る事です

X(旧twitter)

Q

モゲチェックと他の比較サイトとの違いを教えてください。

A

一般的な「比較サイト」では、住宅ローンの比較はできますが、どのローンが自分に合っているのか、借りられるかまでは分かりません。モゲチェックでは、独自の審査ノウハウで入力した条件から最適な銀行を提案します。

Q

取り扱い金融機関はどれぐらいありますか?

A

100を超える取り扱い金融機関があります。(増加中)

Q

モゲチェックの利用に手数料はかかりますか。

A

住宅ローン診断(旧モゲレコ®)をはじめ、すべてのサービスは無料です。

Q

モゲチェックの3種類の使い方を教えてください。

A

①住宅ローンランキング【自分で住宅ローンを選ぶ】

金利タイプ毎にランキング形式で金融機関を紹介してくれます。「公式サイトを見る」ボタンから詳細を確認できます。

②住宅ローン診断(旧モゲレコ)【自分に合う住宅ローンを探してくれる】

入力された条件に合わせて住宅ローンを一括比較し、独自の審査ノウハウで最適な銀行を提案します。(商品次第で優遇金利あり)※利用者数30万人突破

③モゲチェックアプリ【家と住宅ローンを同時に探せる】

athome,LIFULL HOME’Sに掲載の物件から住宅ローンをシュミレーションし、条件に合った家とローンを一緒に探すことができます。

Q

モゲチェックで住宅ローンの相談はできますか?

A

住宅ローンにおけるプロのアドバイザーにチャットで相談できます(チャットのみ)。

Q

ユーザー登録の削除、退会をする方法を教えてください。

A

Q

モゲチェックの運営会社を教えてください。

A

株式会社MFS(2009年7月設立)です。

【主な受賞歴】

- すごいベンチャー100 フィンテック部門 2016 (東洋経済)

- EY Innovative Startup フィンテック部門 2017 (EY)

- スタートアップ有望株選出 2017 (Forbes)

- 東証グロース市場に上場 2024(東京証券取引所)

モゲチェック登録方法

STEP1

STEP2

[メールアドレス]と[パスワード]を入力

google・facebook・Appleアカウントでも可能

STEP3

アカウント認証を完了させる(登録したメールアドレス宛)

STEP4

STEP5

STEP6

申込みが完了(モゲチェック提案サービス)

5分以内に提案メールが届く

↓提案できる住宅ローンがない場合↓

STEP7

目次に戻る