>> 住宅ローン1,500万円を組むためにはどれぐらいの年収が必要?

>> 【まとめ】住宅ローンおすすめランキング|現役宅建士が解説

住宅ローン1,000万が組める年収(世帯年収含む)

ここでは、住宅ローンの借入に必要な年収の目安を解説していきます。

会社員であれば「税込年収」を基準に住宅ローン審査をしますが、無理なく返済できるローンを組む場合は、「手取り年収」でシミュレーションをする必要があります。

経営者や個人事業主では、確定申告書の「所得金額」が年収とみなされます。収入金額ではないので注意が必要です。中小企業の経営者などは、思ったより借りにくい印象を持たれる場合もあります。

目安年収は200万円以上(手取り150万円)

結論、1,000万円の住宅ローンを無理なく返済できる年収は、税込年収200万円以上です。

後述する「返済負担率」にすると、以下が目安です。

年収(手取り)に占める年間ローン返済額が25%以内

金融機関の返済負担率における年収は、「税込年収」を基準としています。さらに、返済負担率は、「税込年収に対する30~35%」を一つの基準としています。

「年収200万円ぐらいだと1000万円借りても無理なく返済していけるんだ…。とにかく家賃がもったいないから家の購入を検討していきたい!」

だけど……

「そもそも自分はどれぐらい借りれるのかな……」(情報収集したい)

「どこの銀行であれば問題なくローンが組めるのか分からない……」

「不動産会社に勧められたローンを使うのはちょっと不安……」

という方も多いと思います。

そんなあなたにお勧めしたいのが、

オンライン住宅ローンサービスでシェアNo.1の「モゲチェック 」です。

」です。

「モゲチェック 」は、あなたの住宅ローン探しを代行してくれる‘まさにChatGPT’。

」は、あなたの住宅ローン探しを代行してくれる‘まさにChatGPT’。

このツールを使えばすべて無料で、

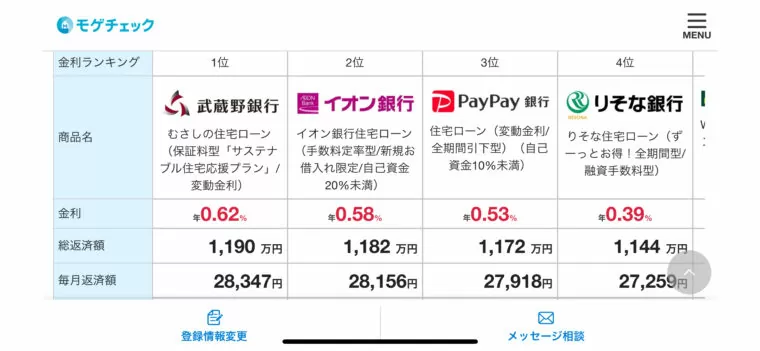

- 「どんな条件で借りられるか」がスグわかる!

- 「審査に通る確率」がスグわかる!

- 「ランキング形式でおすすめ」がスグわかる!

ノンバンクなども増えてきて、いまや住宅ローンを扱う金融機関は800以上。

不動産会社でもあなたにピッタリ合う住宅ローンを見つけるのは簡単じゃないのです。

(提携銀行を紹介したほうが、スムーズに進むメリットがありますからね…)

また…

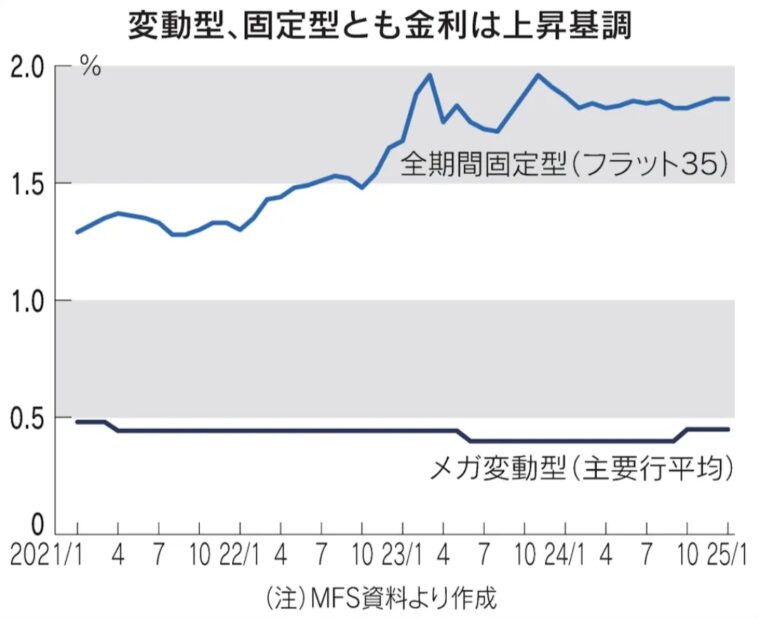

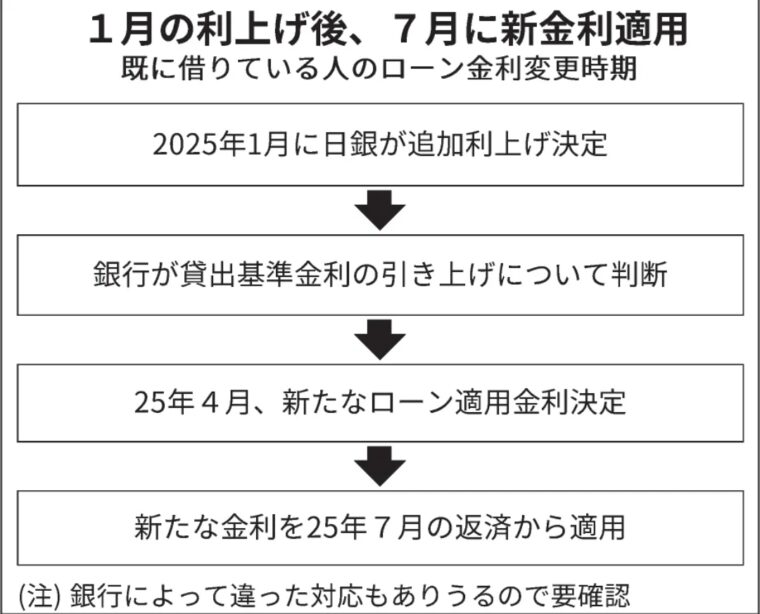

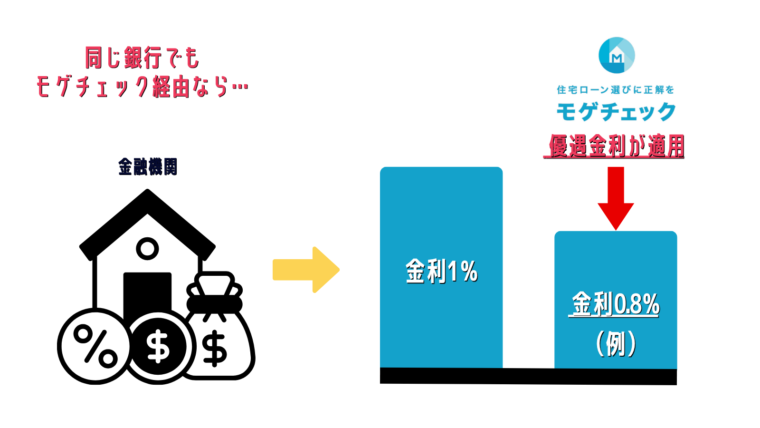

金利がちょっとずつ上がりはじめています。「モゲチェック 」を活用することで、より条件のいい住宅ローンを簡単にみつけることができます。(モゲチェック限定の優遇金利あり)

」を活用することで、より条件のいい住宅ローンを簡単にみつけることができます。(モゲチェック限定の優遇金利あり)

引用:日経電子版

引用:日経電子版

引用:日経電子版

引用:日経電子版

金利0.1%変わるだけで総額100万円以上損することもザラにあるんです…。住宅ローン商品の比較はやるべきなんですよね。

「なんか便利そう。でも、、、こういうサービスって実は有料でしたとかなんじゃないの?」

いえいえ!実際に使ったことあるんですが、1円もかかりませんでした。

【体験談】仮審査(事前審査)してみた結果

ホントに無料でした…。

(不動産業界にいるからこそ、ちょっと疑ってたんです)

一番いいなと思ったのは、診断したからといって営業電話がこないところですね。

家探しの入り口としてもいいかなと思います。

あとは、サクッと見つかるのはいいと思いましたね。

登録作業入れても5分ぐらいでした。

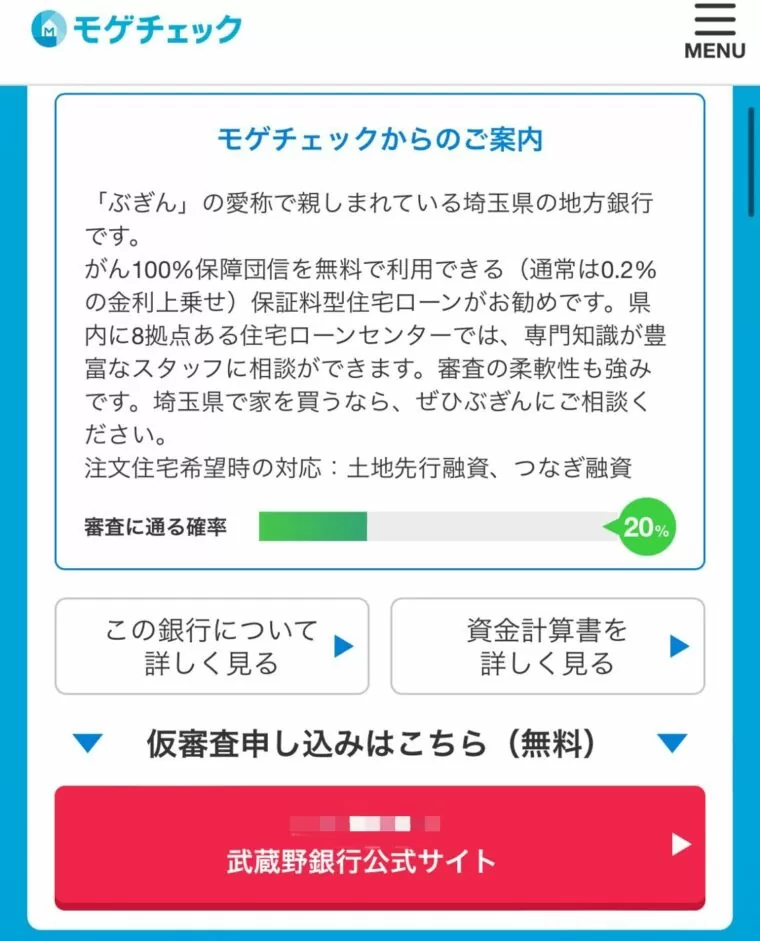

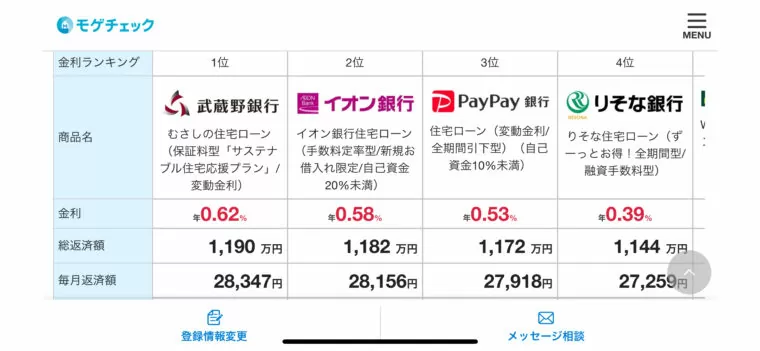

診断結果画面①

診断結果画面①

診断結果画面②

診断結果画面②

↑診断結果の

- 「この銀行について詳しく見る▶︎」

- 「資金計算書を詳しく見る▶︎」

をクリックすると、さらに具体的な費用が分かります。

診断結果の画面(ランキング)

診断結果の画面(ランキング)

アドバイザーに相談(無料)

アドバイザーに相談(無料)

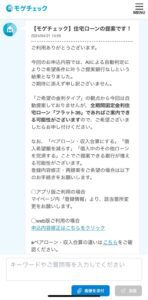

正式な事前審査の前に個人信用情報も確認してくれるのが「モゲチェック」の特徴なんです。一般的な事前審査のタイミングより前の段階でおすすめの住宅ローンが調べられます!

「そうなんだ!仮審査の仮審査ってことだね。無料だしせっかくだから使ってみようかな…だけど評判とか口コミだけちょっとみておきたいな。」

そんなことも聞かれるだろうと思ったのでクチコミとか集めておきました。下にスクロールして、チェックしてみてください!

\モゲチェック限定の優遇金利あり/

無料で住宅ローン診断する(新規) >> 無料で住宅ローン診断する(借り換え) >>

無料で住宅ローン診断する(借り換え) >>

先に買うには購入できる人であると認識してもらうことが大切。 だから事前審査を済ませておく。 複数社を一発で比較審査できるモゲチェックはマジで優秀

X(旧twitter)

確かに『モゲチェック』の存在はもっと知られるべきですね。自分も早速試して見る価値があると感じました。住宅ローンを見直すことで節約できる額は大きいはずですし、操作も簡単と聞いて安心しました。

X(旧twitter)

「住宅ローンは住宅営業より『モゲチェック』でしょ!」という方は要注意。「横比較表があって最安金利がパッとわかる」「いくら借りられるかサクッと計算できる」さらに「モゲレコ登録するとお得に借りるアドバイスがもらえる」と良いことづくめのモゲチェック。でも思考停止は超ヤバい。注意点は↓

①最安金利は人によって変わる ②借金あると借入可能額が大幅にかわる ③金利だけで決めると失敗する ④銀行の特色を知ってるのは住宅営業 ⑤最適な銀行は人による

住宅ローンってとっつきにくいから『モゲチェック』は入り口としてはとても良いと思うにゃん

X(旧twitter)

今日はお客さんと銀行めぐり。 モゲチェックでもやっといてくれや。

X(旧twitter)

モゲチェックに登録してみたら家の純資産価値(売却価格 – 残債)を算出してくれて面白い。売却価格の妥当性についても、SUUMOに掲載されてる同マンション・同面積・同方位の物件価格の9掛け程度でなかなかリアルな気がする。

X(旧twitter)

住宅ローン、モゲチェックも登録して比較しましたが、結局提携ローンが一番金利低かったです

がん団信付、手数料定額型で0.485%。こんなもんですかね…?

単純比較ができないから難しいですね

X(旧twitter)

リプで教えてもらったモゲチェックで色んな銀行の金利や保証を調べて1番お得そうなauじぶん銀行に仮審査申込みしてみた!! なんと仮審査を代行してくれるみたいでサイト上で必要事項を確認しながら入力!!!! 審査通りますように…

X(旧twitter)

マイナス金利が終わり、いよいよ我が家もモゲチェックの出番です

X(旧twitter)

日本人は金利に無関心です 今まで住宅ローン 変動金利は下がり続け0.3% 借り換えや金利の比較など 無用だったはずですが いよいよ 日本でも政策金利が 動き出そうとしています これからは、 モゲチェックのような サービスが必要 要点はMFSが 貸金業の免許を持っていて 信用力分析が出来る事です

X(旧twitter)

Q

モゲチェックと他の比較サイトとの違いを教えてください。

A

一般的な「比較サイト」では、住宅ローンの比較はできますが、どのローンが自分に合っているのか、借りられるかまでは分かりません。モゲチェックでは、独自の審査ノウハウで入力した条件から最適な銀行を提案します。

Q

取り扱い金融機関はどれぐらいありますか?

A

100を超える取り扱い金融機関があります。(増加中)

Q

モゲチェックの利用に手数料はかかりますか。

A

住宅ローン診断(旧モゲレコ®)をはじめ、すべてのサービスは無料です。

Q

モゲチェックの3種類の使い方を教えてください。

A

①住宅ローンランキング【自分で住宅ローンを選ぶ】

金利タイプ毎にランキング形式で金融機関を紹介してくれます。「公式サイトを見る」ボタンから詳細を確認できます。

②住宅ローン診断(旧モゲレコ)【自分に合う住宅ローンを探してくれる】

入力された条件に合わせて住宅ローンを一括比較し、独自の審査ノウハウで最適な銀行を提案します。(商品次第で優遇金利あり)※利用者数30万人突破

③モゲチェックアプリ【家と住宅ローンを同時に探せる】

athome,LIFULL HOME’Sに掲載の物件から住宅ローンをシュミレーションし、条件に合った家とローンを一緒に探すことができます。

Q

モゲチェックで住宅ローンの相談はできますか?

A

住宅ローンにおけるプロのアドバイザーにチャットで相談できます(チャットのみ)。

Q

ユーザー登録の削除、退会をする方法を教えてください。

A

Q

モゲチェックの運営会社を教えてください。

A

株式会社MFS(2009年7月設立)です。

【主な受賞歴】

- すごいベンチャー100 フィンテック部門 2016 (東洋経済)

- EY Innovative Startup フィンテック部門 2017 (EY)

- スタートアップ有望株選出 2017 (Forbes)

- 東証グロース市場に上場 2024(東京証券取引所)

モゲチェック登録方法

STEP1

STEP2

[メールアドレス]と[パスワード]を入力

google・facebook・Appleアカウントでも可能

STEP3

アカウント認証を完了させる(登録したメールアドレス宛)

STEP4

STEP5

STEP6

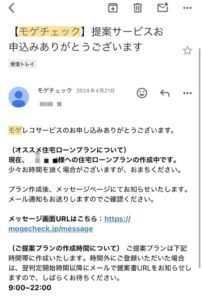

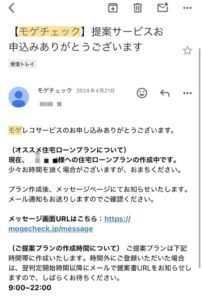

申込みが完了(モゲチェック提案サービス)

5分以内に提案メールが届く

↓提案できる住宅ローンがない場合↓

STEP7

購入者自身でも金融機関の目星を先につけられていると、他の検討者と競合したときに有利になる場合があるんです。

「そうなんだ!ちょっと調べたけど、登録しただけで毎月の金利情報もメールで届くようになるみたいだね。」

>> 【関連記事】モゲチェック (旧モゲレコ) の評判は?怪しい?|無料のワケも解説

「年収倍率」は年収の5〜6倍が理想

「年収倍率」とは、年収に対する住宅購入価額(建設費用含む)の割合のことをさし、無理なく返済できる水準として、年収の5〜6倍が望ましいです。

金融機関が住宅ローン審査をする時の一つの判断基準としてつかわれます。

年収200万円の会社員が、1,000万円の物件を購入すると「年収倍率が約5倍」となります。

2021年度に実施した「フラット35利用者調査」によると、首都圏における住宅種類別の「平均年収倍率」は次の通りとなっています。

| 住宅種類別の融資区分ある質問 | 平均年収倍率 |

| 土地付注文住宅 | 7.8倍 |

| 注文住宅 | 6.9倍 |

| マンション | 7.6倍 |

| 建売住宅 | 7.4倍 |

| 注文住宅 | 6.8倍 |

| 中古マンション | 6.1倍 |

| 中古戸建て | 6.3倍 |

2021年度 フラット35利用者調査(首都圏)借入予定者の属性次第では、年収の10倍まで組めてしまう場合もあります。当然、「借りすぎ」な状態です。

返済負担率は手取り年収の25%以内が理想

前述の通り、無理なく返済できる返済負担率は、「手取り年収に対して25%以下に抑えられているかどうか」が1つの基準です。(年収倍率では約5倍が目安)

手取り収入の25%以下にする理由には、主に3つのリスクがあります。

- 家族構成の変化に伴う収入(世帯収入含む)低下リスク

- 維持管理や修繕にかかる費用が増加するリスク

- 金利上昇による、返済額の増加リスク

マンションでは、管理費と修繕積立金が維持費としてかかってきます。戸建てにおいては、自身でメンテナンスするため、年間10~20万を別途貯蓄するイメージです。

返済負担率を25%以内に抑えておくことで、売却する時もスムーズにいきやすくなります。

>> 【関連記事】不動産売却におすすめの会社とは|査定サイトの口コミも紹介

「借りられる金額」と「無理なく返済できる金額」の違いを理解する

住宅ローン審査が通ったから無理なく返済していけるかは別の問題ということは理解しておきましょう。

仮に、税込年収150万円の方が、1,000万円の住宅ローンを組んだ場合の返済負担率をみて

前提条件

- 返済期間35年(420ヶ月)

- 金利(全期間固定):1.4%

- 元利均等返済、ボーナス払いなし、頭金なし

| 年収(手取り:物件価格×75%) | 税込年収150万円(手取り年収 約112万円) |

| 住宅ローン年間返済額 | 約36万円 |

| 毎月のローン返済額 | 約3万円 |

| 手取り月収(ボーナス分含む) | 約9.3万円 |

| 税込年収に対する返済負担率 | 24.0% |

| 手取り年収に対する返済負担率 | 32.1% |

上記のシュミレーションからも分かる通り、金融機関の住宅ローン審査を通過したから生活を圧迫することなく返済できるかは別の問題ということです。予め理解しておきましょう。

特に住宅ローンについては、前提知識を付けてから検討を始めることが大切です。なにも理解しないままは危険なので、書籍などで勉強しておきましょう。

>> 【関連記事】住宅ローン おすすめ本の紹介|厳選+a

目次に戻る↑

住宅ローン1,000万円の月々の返済額・総返済額【返済期間別】

ここでは、住宅ローン1,000万円を組んだ場合の、返済期間別の月々返済額と総返済額を比較してみました。

住宅ローン1,000万円の毎月返済額と総返済額

毎月の返済額と期間別の総返済額を表でまとめてみました。

※右へスクロール →

| 毎月返済額・総返済額【返済期間別】 |

| 金利/返済期間 | 20年(240ヶ月) | 25年(300ヶ月) | 30年(360ヶ月) | 35年(420ヶ月) |

| 金利0.8% | 45,102円/月 | 36,788円/月 | 31,253円/月 | 27,306円/月 |

| 10,824,650円/合計 | 11,036,633円/合計 | 11,251,270円/合計 | 11,468,559円/合計 |

| 金利1.4% | 477,96円/月 | 39,525円/月 | 34,034円/月 | 30,130円/月 |

| 11,471,042円/合計 | 11,857,648円/合計 | 12,252,316円/合計 | 12,655,004円/合計 |

返済期間は予め長めに組んでおくことで、月々の返済額を抑えることができます。資金的な余裕が出てきたら、繰上げ返済をして返済期間を短縮することはできます。返済期間を途中から延長することはできません。

>> 【関連記事】住宅ローン2,000万円を組むためにはどれぐらいの年収が必要?

目次に戻る↑

住宅ローン1,000万円 月々返済額・返済負担率【年収別】

まずは、住宅ローン1,000万円を組んだ場合の月々返済額と返済負担率を年収別に比較していきます。

前提条件

- 借入金額:1,000万円(頭金なし)

- 借入期間:35年(420ヶ月)、元利均等返済、ボーナス返済無し

- 金利:変動金利0.8%、固定金利1.4% ※変動金利も変動しない前提

- 手取り年収は下記表を参照(独身会社員・給与所得のみ、給与所得控除・基礎控除・社会保険料控除と住民税・所得税を考慮)

| 額面年収 | 手取り年収 |

| 1,000万円以下 | 額面(税込)給与の約70~80% |

| 1,000万円超2,000万円以下 | 額面(税込)給与の約60~70% |

| 2,000万円超 | 額面(税込)給与の約50~60% |

速算表(税込年収から手取り算出)子供の人数などで世帯ごとに手取りは変わるので、あくまで参考値としてみておきましょう。

年収150万円の場合

年収150万円を額面と手取り収入を月額(ボーナスも12等分)に換算しました。

- 額面から算出:約125,000円(月額)

- 手取りから算出:約93,000円(月額)

| 年収150万円の月々返済額と返済負担率 |

| ー | 月々の返済金額 | 額面12.5万円に対する返済負担率(返済比率) | 手取り9.3万円に対する返済負担率(返済比率) |

| 変動金利(0.8%) | 27,306円 | 21.8% | 29.3% |

| 固定金利(1.4%) | 30,130円 | 24.1% | 32.3% |

※前提条件年収200万円の場合

年収200万円を額面と手取り収入を月額(ボーナスも12等分)に換算しました。

- 額面から算出:約166,000円(月額)

- 手取りから算出:約125,000円(月額)

| 年収200万円の月々返済額と返済負担率 |

| ー | 月々の返済金額 | 額面16.6万円に対する返済負担率(返済比率) | 手取り12.5万円に対する返済負担率(返済比率) |

| 変動金利(0.8%) | 27,306円 | 16.4% | 21.8% |

| 固定金利(1.4%) | 30,130円 | 18.1% | 24.1% |

※前提条件3種類ある金利タイプの中で、最も高い固定金利でも返済負担率25%以内に収まっています。

年収250万円の場合

年収250万円を額面と手取り収入を月額(ボーナスも12等分)に換算しました。

- 額面から算出:約208,000円(月額)

- 手取りから算出:約155,000円(月額)

| 年収250万円の月々返済額と返済負担率 |

| ー | 月々の返済金額 | 額面20.8万円に対する返済負担率(返済比率) | 手取り15.5万円に対する返済負担率(返済比率) |

| 変動金利(0.8%) | 27,306円 | 13.1% | 17.6% |

| 固定金利(1.4%) | 30,130円 | 14.4% | 19.4% |

※前提条件年収の目安は上記の通りですが、実際に住宅ローンが組めるかどうかは「モゲチェック 」を利用して確認しましょう。

」を利用して確認しましょう。

このツールを使えば全て無料で、

- 「どんな条件で借りられるか」がわかる!

- 審査に通る確率(融資承認率)がわかる!

- おすすめランキングでわかる!

銀行を自分で探す手間を省きたい方は、ぜひこのツールをお使いください。

>> 【関連記事】モゲチェック (旧モゲレコ) の評判は?怪しい?|無料のワケも解説

\モゲチェック限定の優遇金利あり/

無料で住宅ローン診断する(新規) >> 無料で住宅ローン診断する(借り換え) >>

無料で住宅ローン診断する(借り換え) >>

診断結果の画面(ランキング)

診断結果の画面(ランキング)

先に買うには購入できる人であると認識してもらうことが大切。 だから事前審査を済ませておく。 複数社を一発で比較審査できるモゲチェックはマジで優秀

X(旧twitter)

確かに『モゲチェック』の存在はもっと知られるべきですね。自分も早速試して見る価値があると感じました。住宅ローンを見直すことで節約できる額は大きいはずですし、操作も簡単と聞いて安心しました。

X(旧twitter)

「住宅ローンは住宅営業より『モゲチェック』でしょ!」という方は要注意。「横比較表があって最安金利がパッとわかる」「いくら借りられるかサクッと計算できる」さらに「モゲレコ登録するとお得に借りるアドバイスがもらえる」と良いことづくめのモゲチェック。でも思考停止は超ヤバい。注意点は↓

①最安金利は人によって変わる ②借金あると借入可能額が大幅にかわる ③金利だけで決めると失敗する ④銀行の特色を知ってるのは住宅営業 ⑤最適な銀行は人による

住宅ローンってとっつきにくいから『モゲチェック』は入り口としてはとても良いと思うにゃん

X(旧twitter)

今日はお客さんと銀行めぐり。 モゲチェックでもやっといてくれや。

X(旧twitter)

モゲチェックに登録してみたら家の純資産価値(売却価格 – 残債)を算出してくれて面白い。売却価格の妥当性についても、SUUMOに掲載されてる同マンション・同面積・同方位の物件価格の9掛け程度でなかなかリアルな気がする。

X(旧twitter)

住宅ローン、モゲチェックも登録して比較しましたが、結局提携ローンが一番金利低かったです

がん団信付、手数料定額型で0.485%。こんなもんですかね…?

単純比較ができないから難しいですね

X(旧twitter)

リプで教えてもらったモゲチェックで色んな銀行の金利や保証を調べて1番お得そうなauじぶん銀行に仮審査申込みしてみた!! なんと仮審査を代行してくれるみたいでサイト上で必要事項を確認しながら入力!!!! 審査通りますように…

X(旧twitter)

マイナス金利が終わり、いよいよ我が家もモゲチェックの出番です

X(旧twitter)

日本人は金利に無関心です 今まで住宅ローン 変動金利は下がり続け0.3% 借り換えや金利の比較など 無用だったはずですが いよいよ 日本でも政策金利が 動き出そうとしています これからは、 モゲチェックのような サービスが必要 要点はMFSが 貸金業の免許を持っていて 信用力分析が出来る事です

X(旧twitter)

Q

モゲチェックと他の比較サイトとの違いを教えてください。

A

一般的な「比較サイト」では、住宅ローンの比較はできますが、どのローンが自分に合っているのか、借りられるかまでは分かりません。モゲチェックでは、独自の審査ノウハウで入力した条件から最適な銀行を提案します。

Q

取り扱い金融機関はどれぐらいありますか?

A

100を超える取り扱い金融機関があります。(増加中)

Q

モゲチェックの利用に手数料はかかりますか。

A

住宅ローン診断(旧モゲレコ®)をはじめ、すべてのサービスは無料です。

Q

モゲチェックの3種類の使い方を教えてください。

A

①住宅ローンランキング【自分で住宅ローンを選ぶ】

金利タイプ毎にランキング形式で金融機関を紹介してくれます。「公式サイトを見る」ボタンから詳細を確認できます。

②住宅ローン診断(旧モゲレコ)【自分に合う住宅ローンを探してくれる】

入力された条件に合わせて住宅ローンを一括比較し、独自の審査ノウハウで最適な銀行を提案します。(商品次第で優遇金利あり)※利用者数30万人突破

③モゲチェックアプリ【家と住宅ローンを同時に探せる】

athome,LIFULL HOME’Sに掲載の物件から住宅ローンをシュミレーションし、条件に合った家とローンを一緒に探すことができます。

Q

モゲチェックで住宅ローンの相談はできますか?

A

住宅ローンにおけるプロのアドバイザーにチャットで相談できます(チャットのみ)。

Q

ユーザー登録の削除、退会をする方法を教えてください。

A

Q

モゲチェックの運営会社を教えてください。

A

株式会社MFS(2009年7月設立)です。

【主な受賞歴】

- すごいベンチャー100 フィンテック部門 2016 (東洋経済)

- EY Innovative Startup フィンテック部門 2017 (EY)

- スタートアップ有望株選出 2017 (Forbes)

- 東証グロース市場に上場 2024(東京証券取引所)

モゲチェック登録方法

STEP1

STEP2

[メールアドレス]と[パスワード]を入力

google・facebook・Appleアカウントでも可能

STEP3

アカウント認証を完了させる(登録したメールアドレス宛)

STEP4

STEP5

STEP6

申込みが完了(モゲチェック提案サービス)

5分以内に提案メールが届く

↓提案できる住宅ローンがない場合↓

STEP7

「モゲチェック 」は、不動産会社提携のローン商品の妥当性を判断するためにも使えます!

」は、不動産会社提携のローン商品の妥当性を判断するためにも使えます!

>> 【関連記事】住宅ローン2,500万円組むために必要な年収とは

目次に戻る

住宅ローン1,000万円を組む場合の注意点

1,000万円の住宅ローンを組むための注意点をいくつか紹介します。

ここでは下記5つのポイントについて解説します。

【関連記事】住宅ローンを3,000万円組むのは大変?|徹底解説

変動金利では金利上昇リスクに注意

住宅ローンの金利タイプには、下記3種類があります。

固定金利型

借入当初の金利が完済まで変わらないため、返済額が一定のため返済プランが立てやすいメリットがあります。金利水準は3種類の中で最も高くなります。(最低金利1.1%、最高金利6.000% 2023.2月現在)

固定期間選択型

3年・5年・10年など最初の一定期間を固定金利で返済し、固定期間終了後は一般的に変動金利になります。(再度、固定期間を選択することもプラン次第で可能)

変動金利型

3種類の中では最も低い金利です。(最低金利0.289%、最高金利5.000% 2023.2月現在)

固定期間選択型は、「固定金利特約付ローン」や「固定期間設定型ローン」など名称が金融機関によって変わりますが、同じ商品という捉え方で構いません。

変動金利には、急な金利上昇時に、借入者の一時的な負担を減らすために「125%ルール」と「5年ルール」があります。下の記事「【解説+α】住宅ローンの125%ルールと5年ルール【変動金利は危険?】」を参考にしてください。

>> 【関連記事】住宅ローンの125%ルールと5年ルール|変動金利は危険?

諸費用・税金を考慮する

住宅の購入時には、「諸費用」や「税金」が物件価格以外に費用がかかります。

(事務手数料や火災保険料などの諸費用と不動産取得税や登録免許税、印紙税など)

諸費用は、

- 新築であれば物件価格の3〜5%程度

- 中古になると物件価格の7~10%

が目安となります。

1,000万円の中古物件の場合、70〜100万円程度の諸費用が必要になります。(頭金は別途)

ネット銀行を中心に諸費用を含めた住宅ローン商品はあります。いいかどうかは別ですが……。

維持費(住宅関連費)も考慮する

住宅を購入すると、購入後にかかる住宅関連費用が住宅ローンとは別で費用がかかります。

主な住宅関連費用

- 固定資産税、都市計画税など(好立地含めた資産価値が高い物件は高い)

- 火災保険料や地震保険料など

- 管理費や修繕積立金、契約駐車場代など(マンションの場合)

- その他費用(修繕費、改装費、町内会費など)

戸建ては修繕積立金や管理費はありませんが、目安として年間10万円~20万円(月1~2万)を自分で貯蓄しておくといいと思います。

屋根や外壁も経年劣化してきますので、メンテナンスが必要です。修繕積立金は、既存の中古マンションにおいては今後増額する可能性は高いです。

定年までの完済計画を立てる

定年以降も年金のみで返済していくのは、心理的にも負担が大きくなります。

例えば、30歳以降で35年ローンを組む場合は、住宅ローン控除の終わる10~13年後繰上げ返済を想定した返済計画にしておくとなど対策をしておくことが大切です。

その他の大きな支出を考慮して組む

人生における3つの支出の中に住宅資金の他に「教育資金」と「老後資金」があります。

高収入でも仮に高額な学費が必要になると、住宅ローンの返済が重くなってくる場合もあります。

いずれは親世代の介護費用(老人ホームの費用など)も発生する可能性もあるなど、予期せぬ支出も可能な限り想定しておくことが大切です。

>> 【関連記事】住宅ローンを3,500万組むのはきつい?

目次に戻る↑

住宅ローン1,000万円を組むことが難しい場合

ここでは、仮に1,000万円の住宅ローンを組むことが難しい場合の方法を解説します。

1,000万円の住宅ローンを組めない場合は、一旦、住宅ローン利用(住宅購入)をストップすることをおすすめします。

そもそも単独名義では審査が通りづらい場合など、わざわざ住宅ローンを組むことで苦しい生活をしなければならない可能性が高くなります。

念のため、3つの方法を解説しますが、参考程度として頂ければと思います。

頭金を貯めてから住宅ローンを組む

物件価格にかかわらず、借入金額自体を減らせれば返済の負担は減ります。そのためには頭金を多く出す必要があります。

一般的に頭金は物件価格の10%〜20%出せると理想とされています。(物件価格1,000万円の場合、頭金100〜200万円)

万が一の失業保険も考慮して、最低3ヶ月分以上の生活費を残した状態で、頭金や諸費用に充てるようにしましょう。

購入条件の見直し

そもそもの予算を下げるなどの条件を見直しことも検討しましょう。

エリアや築年数を見直すと選択肢が広がってきます。

ペアローン・収入合算契約(連帯保証・連帯債務)

夫婦の収入を足すことができるペアローンや収入合算(連帯保証・連帯債務)という方法です。

メリット・デメリットについて解説します。

ペアローン

夫婦それぞれが住宅ローンを契約し、夫婦が互いに連帯保証人になる方法です。

借入先金融機関は同一とし、購入する物件に夫婦が同居することが原則です。

主なメリット

- 夫婦ともに住宅ローン控除を受けることが可能

- 夫婦ともに団信に加入ができる

- 夫婦の収入合算が可能なので、住宅ローンの借入金額を単独契約より増やすことができる

主なデメリット

- 契約が2本分なので手数料や諸経費が増える

- 片方が亡くなった場合、団信の保険適用は配偶者分はされない

- 産休等で収入が減少した場合も毎月のローン返済額は変わらない

- 連帯保証人を外れることが難しく、離婚時に揉める可能性がある

収入合算(連帯保証・連帯債務)

夫婦のどちらか一方が、主債務者、もう一方が連帯保証人や連帯債務者となり契約をする方法です。

主なメリット

- 住宅ローンの借入金額を単独契約より増やすことができる

- 住宅ローン契約は1本で済むので、契約時にかかる手数料は1契約分で済む

主なデメリット

- 連帯保証人は団信や住宅ローン控除は適用されない

- 連帯債務の場合、金融機関次第では団信に主債務者または連帯債務者のどちらか一方しか加入できない

- 産休等で収入が減少した場合も、毎月の返済金額は変わらない

- 連帯保証人を外れることが難しく、離婚時に揉める可能性がある

ペアローンと収入合算の分かりやすい違いは、契約本数(1本か2本か)です。

加えて、ペアローン・収入合算契約(連帯保証・連帯債務)には、下記注意点があります。

住宅ローン上の「返済負担の割合」と所有権(登記上)の「住宅持分の割合」が等しくない場合、贈与とみなされ、贈与税がかかるリスクがある。

例えば住宅ローンにおける返済負担の割合が「夫:妻=7:3」なのに、住宅持分の割合が「夫:妻=5:5」の場合、夫から妻に対して贈与があったとみなされてしまいます。(住宅持分=契約名義人の住宅ローン含めた捻出した金額÷住宅の購入代金)

夫婦それぞれ借入ができる金額や自己資金がどれぐらい出せるのかなどの双方の資金的な現状把握も必要です。

>> 【関連記事】頭金なしで住宅ローン審査は危険?|メリット・デメリット

目次に戻る↑

住宅ローン1,000万円を無理なく完済するポイント

最後に、住宅ローン1,000万円を無理なく完済するためのポイントを3つ紹介します。

住宅ローン控除を利用

住宅ローンの年末残高×0.7%が所得税(場合によって住民税)から控除される「住宅ローン控除」を活用して、税金の還付や控除を受けましょう。

2〜4は新築住宅の条件を満たした上で、更に該当する条件も満たす必要があります。

住宅ローン控除の利用には確定申告をする必要があります。(会社員は1年目のみ)

下記の記事を参考にしてください。

>> 【関連記事】住宅ローン控除の1年目に行う確定申告について

繰上げ返済する

繰上げ返済とは、月々の返済額とは別にまとまった金額をスポットで返済する方法です。

返済額は元金に充てるので、元金が減った分の支払うべき利息がなくなり、総返済額を減らすことができます。

繰上げ返済の注意点として、金融機関ごとに手続き方法の違いや返済金額に下限(10万以上など)が設けられている場合があります。事前に確認しましょう。

>> 【関連記事】住宅ローンにおける0.1%の金利の違いがもたらす総支払額への影響

目次に戻る↑

まとめ

今回は1,000万の住宅ローンを無理なく返済できる年収(世帯年収含む)について解説しました。

住宅ローン1,000万円で無理なく返済できる目安年収は、200万円以上になります。

無理なく返済するためには、事前に複数の金融機関で比較して最適な住宅ローン商品を選びましょう。

「モゲチェック 」を使えば金融機関の比較が簡単にできてしまいます。

」を使えば金融機関の比較が簡単にできてしまいます。

先に買うには購入できる人であると認識してもらうことが大切。 だから事前審査を済ませておく。 複数社を一発で比較審査できるモゲチェックはマジで優秀

X(旧twitter)

確かに『モゲチェック』の存在はもっと知られるべきですね。自分も早速試して見る価値があると感じました。住宅ローンを見直すことで節約できる額は大きいはずですし、操作も簡単と聞いて安心しました。

X(旧twitter)

「住宅ローンは住宅営業より『モゲチェック』でしょ!」という方は要注意。「横比較表があって最安金利がパッとわかる」「いくら借りられるかサクッと計算できる」さらに「モゲレコ登録するとお得に借りるアドバイスがもらえる」と良いことづくめのモゲチェック。でも思考停止は超ヤバい。注意点は↓

①最安金利は人によって変わる ②借金あると借入可能額が大幅にかわる ③金利だけで決めると失敗する ④銀行の特色を知ってるのは住宅営業 ⑤最適な銀行は人による

住宅ローンってとっつきにくいから『モゲチェック』は入り口としてはとても良いと思うにゃん

X(旧twitter)

今日はお客さんと銀行めぐり。 モゲチェックでもやっといてくれや。

X(旧twitter)

モゲチェックに登録してみたら家の純資産価値(売却価格 – 残債)を算出してくれて面白い。売却価格の妥当性についても、SUUMOに掲載されてる同マンション・同面積・同方位の物件価格の9掛け程度でなかなかリアルな気がする。

X(旧twitter)

住宅ローン、モゲチェックも登録して比較しましたが、結局提携ローンが一番金利低かったです

がん団信付、手数料定額型で0.485%。こんなもんですかね…?

単純比較ができないから難しいですね

X(旧twitter)

リプで教えてもらったモゲチェックで色んな銀行の金利や保証を調べて1番お得そうなauじぶん銀行に仮審査申込みしてみた!! なんと仮審査を代行してくれるみたいでサイト上で必要事項を確認しながら入力!!!! 審査通りますように…

X(旧twitter)

マイナス金利が終わり、いよいよ我が家もモゲチェックの出番です

X(旧twitter)

日本人は金利に無関心です 今まで住宅ローン 変動金利は下がり続け0.3% 借り換えや金利の比較など 無用だったはずですが いよいよ 日本でも政策金利が 動き出そうとしています これからは、 モゲチェックのような サービスが必要 要点はMFSが 貸金業の免許を持っていて 信用力分析が出来る事です

X(旧twitter)

Q

モゲチェックと他の比較サイトとの違いを教えてください。

A

一般的な「比較サイト」では、住宅ローンの比較はできますが、どのローンが自分に合っているのか、借りられるかまでは分かりません。モゲチェックでは、独自の審査ノウハウで入力した条件から最適な銀行を提案します。

Q

取り扱い金融機関はどれぐらいありますか?

A

100を超える取り扱い金融機関があります。(増加中)

Q

モゲチェックの利用に手数料はかかりますか。

A

住宅ローン診断(旧モゲレコ®)をはじめ、すべてのサービスは無料です。

Q

モゲチェックの3種類の使い方を教えてください。

A

①住宅ローンランキング【自分で住宅ローンを選ぶ】

金利タイプ毎にランキング形式で金融機関を紹介してくれます。「公式サイトを見る」ボタンから詳細を確認できます。

②住宅ローン診断(旧モゲレコ)【自分に合う住宅ローンを探してくれる】

入力された条件に合わせて住宅ローンを一括比較し、独自の審査ノウハウで最適な銀行を提案します。(商品次第で優遇金利あり)※利用者数30万人突破

③モゲチェックアプリ【家と住宅ローンを同時に探せる】

athome,LIFULL HOME’Sに掲載の物件から住宅ローンをシュミレーションし、条件に合った家とローンを一緒に探すことができます。

Q

モゲチェックで住宅ローンの相談はできますか?

A

住宅ローンにおけるプロのアドバイザーにチャットで相談できます(チャットのみ)。

Q

ユーザー登録の削除、退会をする方法を教えてください。

A

Q

モゲチェックの運営会社を教えてください。

A

株式会社MFS(2009年7月設立)です。

【主な受賞歴】

- すごいベンチャー100 フィンテック部門 2016 (東洋経済)

- EY Innovative Startup フィンテック部門 2017 (EY)

- スタートアップ有望株選出 2017 (Forbes)

- 東証グロース市場に上場 2024(東京証券取引所)

モゲチェック登録方法

STEP1

STEP2

[メールアドレス]と[パスワード]を入力

google・facebook・Appleアカウントでも可能

STEP3

アカウント認証を完了させる(登録したメールアドレス宛)

STEP4

STEP5

STEP6

申込みが完了(モゲチェック提案サービス)

5分以内に提案メールが届く

↓提案できる住宅ローンがない場合↓

STEP7

目次に戻る↑