⋙ 住宅ローン7,000万円を組むために必要な年収について|手取りに注目

\実際に使ったらかなり便利だった……/

完全無料の住宅ローン一括比較!モゲチェック

- 住宅ローン8,000万が組める年収(世帯年収含む)の目安

- 目安年収は1,600万円以上(手取り1,120万円)

- 年収倍率は5〜6倍が望ましい

- 最低年収の目安は1,000万円

- 返済負担率は手取り年収の25%以内が理想

- 「借りられる金額」と「無理なく返済できる金額」には大きな差がある

- 8000万円のローンを組むためのシミュレーション

- 住宅ローン8,000万円 月々返済額・返済負担率【年収別】

- 年収900万円の場合

- 年収1,000万円の場合

- 年収1,200万円の場合

- 年収1,400万円の場合

- 年収1,600万円の場合

- 住宅ローン8,000万円の月々返済額・総返済額【返済期間別】

- 月々返済額・総返済額【返済期間別】

- 住宅ローン8,000万円を組む場合の注意点

- 金利上昇リスクに注意

- 購入時の諸費用を考慮する

- 維持費(住宅関連費)も考慮する

- 定年までの完済計画を立てる

- その他の大きな支出(教育資金など)を考慮して組む

- 住宅ローン8,000万円を組めない場合

- ペアローン・収入合算(連帯保証・連帯債務)

- ペアローン

- 収入合算(連帯保証・連帯債務)

- ペアローン・収入合算で住宅ローンを組む場合の注意点

- 頭金を貯めてから住宅ローンを組む

- 購入条件の見直し

- 住宅ローン8,000万円を無理なく完済するポイント

- 複数の金融機関で比較する

- 住宅ローン控除を利用

- 繰上げ返済する

- 住宅ローン8000万円組むことへの質問集

- 2人で8000万円が無謀な計画かどうか知りたい

- 女性なので不安です

- まとめ

住宅購入を「失敗」したくないあなたへ

「物件は気に入ったのにローン審査が通らなくて買えなかった…」

「ローンの事前審査に時間がかかって他の人にとられちゃった…」

「契約を急かされて言われるがまま決めちゃった…」

こんな事態にならないためには、住宅ローンの仮審査を事前にしておくことが必要です。

家を探す前に「購入可能な予算」を把握しておくことで、「失敗しない住宅購入」が実現できます。

住宅ローン8,000万が組める年収(世帯年収含む)の目安

ここでは、住宅ローンの借入に必要な年収目安を解説していきます。

会社員であれば「税込年収」を基準に住宅ローン審査をしますが、無理なく返済できるローンを組む場合は、「手取り年収」でシミュレーションをする必要があります。

経営者や個人事業主の住宅ローン審査では、確定申告書の「所得金額」が年収とみなされます。収入金額ではないので注意が必要です。

目安年収は1,600万円以上(手取り1,120万円)

前述のシミュレーション通り、8,000万円の住宅ローンを無理なく返済できる年収は、1,600万円(税込年収)です。

返済負担率においては、「年収(手取り)に占める年間ローン返済額が25%以内」が目安です。

一般的な金融機関の基準となる返済負担率は、「返済負担率(%)=年間のローン返済額÷年収(税込)×100」です。

「年収1600万円ぐらいだと8000万円借りても無理なく返済していけるんだ…。今の家に不満があるわけじゃないけど、家賃もったいないし金利低いから家の購入を検討しみようかな。」

だけど……

「そもそも自分はどれぐらい借りれるのかな……」(情報収集したい)

「どこの銀行であれば問題なくローンが組めるのか分からない……」

「不動産会社に勧められたローンを使うのはちょっと不安……」

という方も多いと思います。

そんなあなたにお勧めしたいのが、

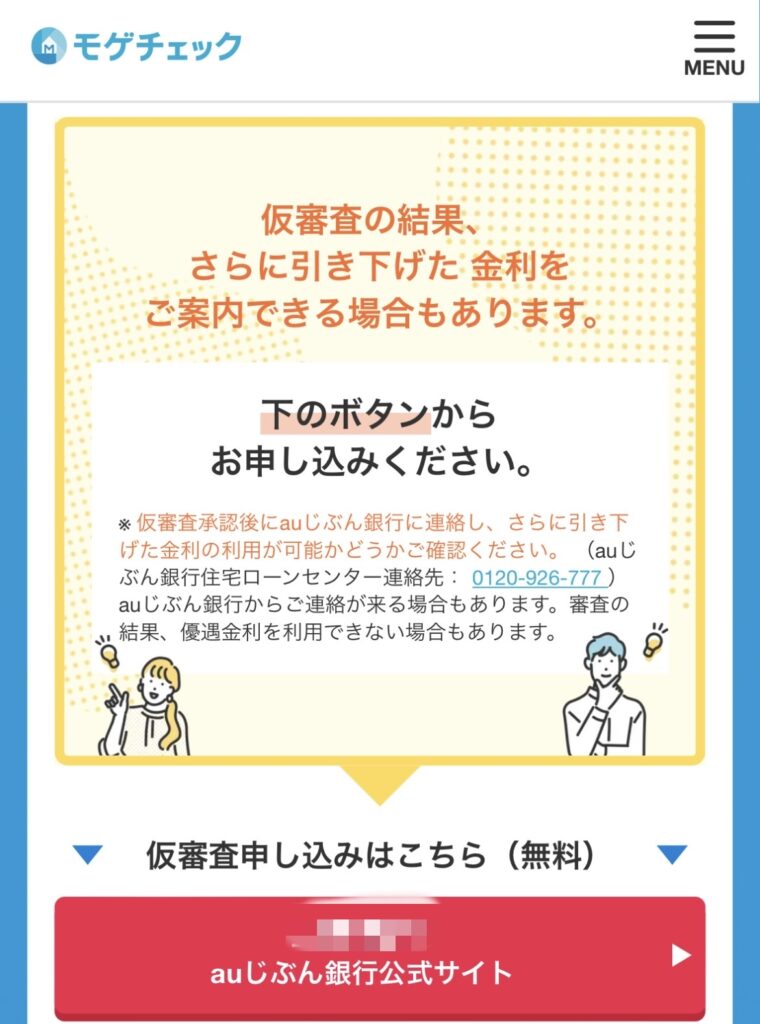

オンライン住宅ローンサービスでシェアNo.1の「モゲチェック 」です。

」です。

このツールを使えば全て無料で、

- 「どこの銀行からどんな条件で借りられるか」がわかる!

- おすすめ理由と審査が通る確率が銀行ごとにわかる!

- 銀行ごとの違いがランキングでわかる!

銀行を自分で探す手間をはぶきたい方、ぜひこのツールをお使いください。

「モゲチェック 」は、不動産会社提携のローン商品の妥当性を判断するためにも効果的です!

」は、不動産会社提携のローン商品の妥当性を判断するためにも効果的です!

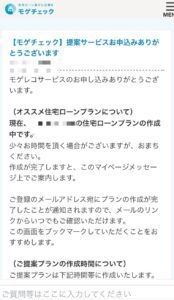

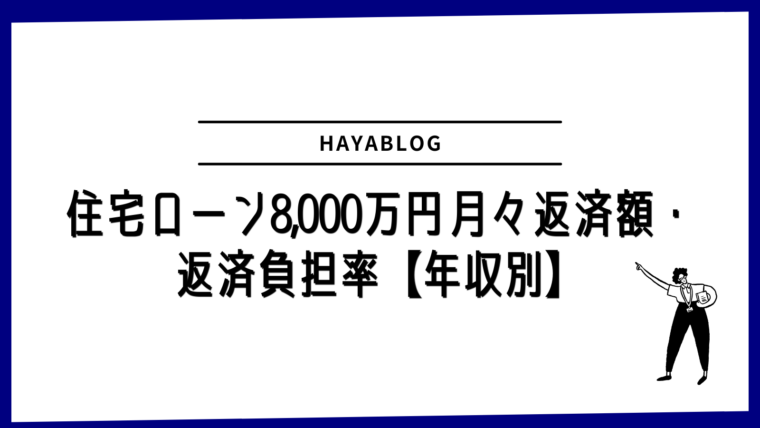

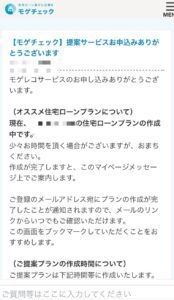

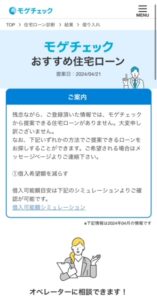

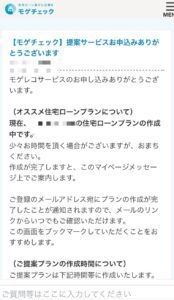

↓実際に診断してみた結果(画面)↓

診断結果画面

診断結果画面

診断結果画面

診断結果画面

診断結果の画面(ランキング)

診断結果の画面(ランキング)

個人信用情報に登録・確認されずに簡単に探せるのが「モゲチェック」の特徴なんです。一般的な事前審査のタイミングより前の段階でおすすめの金融機関を調べられます!

\家を買うだけでも忙しいのに…という方は必須/

完全無料の住宅ローン一括比較!モゲチェック

モゲチェックに登録してみたら家の純資産価値(売却価格 – 残債)を算出してくれて面白い。売却価格の妥当性についても、SUUMOに掲載されてる同マンション・同面積・同方位の物件価格の9掛け程度でなかなかリアルな気がする。

twitter

住宅ローン、モゲチェックも登録して比較しましたが、結局提携ローンが一番金利低かったです

がん団信付、手数料定額型で0.485%。こんなもんですかね…?

単純比較ができないから難しいですね

twitter

「住宅ローンは住宅営業より『モゲチェック』でしょ!」という方は要注意。「横比較表があって最安金利がパッとわかる」「いくら借りられるかサクッと計算できる」さらに「モゲレコ登録するとお得に借りるアドバイスがもらえる」と良いことづくめのモゲチェック。でも思考停止は超ヤバい。注意点は↓

①最安金利は人によって変わる ②借金あると借入可能額が大幅にかわる ③金利だけで決めると失敗する ④銀行の特色を知ってるのは住宅営業 ⑤最適な銀行は人による

住宅ローンってとっつきにくいから『モゲチェック』は入り口としてはとても良いと思うにゃん

twitter

先に買うには購入できる人であると認識してもらうことが大切。 だから事前審査を済ませておく。 複数社を一発で比較審査できるモゲチェックはマジで優秀

twitter

リプで教えてもらったモゲチェックで色んな銀行の金利や保証を調べて1番お得そうなauじぶん銀行に仮審査申込みしてみた!! なんと仮審査を代行してくれるみたいでサイト上で必要事項を確認しながら入力!!!! 審査通りますように…

twitter

今日はお客さんと銀行めぐり。 モゲチェックでもやっといてくれや。

twitter

確かに『モゲチェック』の存在はもっと知られるべきですね。自分も早速試して見る価値があると感じました。住宅ローンを見直すことで節約できる額は大きいはずですし、操作も簡単と聞いて安心しました。

twitter

マイナス金利が終わり、いよいよ我が家もモゲチェックの出番です

twitter

日本人は金利に無関心です 今まで住宅ローン 変動金利は下がり続け0.3% 借り換えや金利の比較など 無用だったはずですが いよいよ 日本でも政策金利が 動き出そうとしています これからは、 モゲチェックのような サービスが必要 要点はMFSが 貸金業の免許を持っていて 信用力分析が出来る事です

twitter

Q

モゲチェックと他の比較サイトとの違いを教えてください。

A

一般的な「比較サイト」では、住宅ローンの比較はできますが、どのローンが自分に合っているのか、借りられるかまでは分かりません。モゲチェックでは、独自の審査ノウハウで入力した条件から最適な銀行を提案します。

Q

取り扱い金融機関はどれぐらいありますか?

A

100を超える取り扱い金融機関があります。(増加中)

Q

モゲチェックの利用に手数料はかかりますか。

A

住宅ローン診断(旧モゲレコ®)をはじめ、すべてのサービスは無料です。

Q

モゲチェックの3種類の使い方を教えてください。

A

①住宅ローンランキング【自分で住宅ローンを選ぶ】

金利タイプ毎にランキング形式で金融機関を紹介してくれます。「公式サイトを見る」ボタンから詳細を確認できます。

②住宅ローン診断(旧モゲレコ)【自分に合う住宅ローンを探してくれる】

入力された条件に合わせて住宅ローンを一括比較し、独自の審査ノウハウで最適な銀行を提案します。(商品次第で優遇金利あり)※利用者数20万人突破

③モゲチェックアプリ【家と住宅ローンを同時に探せる】

athome,LIFULL HOME’Sに掲載の物件から住宅ローンをシュミレーションし、条件に合った家とローンを一緒に探すことができます。

Q

モゲチェックで住宅ローンの相談はできますか?

A

住宅ローンにおけるプロのアドバイザーにチャットで相談できます(チャットのみ)。

Q

ユーザー登録の削除、退会をする方法を教えてください。

A

Q

モゲチェックの運営会社を教えてください。

A

株式会社MFS(2009年7月設立)です。

【主な受賞歴】

- すごいベンチャー100 フィンテック部門 2016 (東洋経済)

- EY Innovative Startup フィンテック部門 2017 (EY)

- スタートアップ有望株選出 2017 (Forbes)

- 東証グロース市場に上場 2024(東京証券取引所)

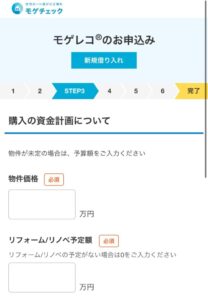

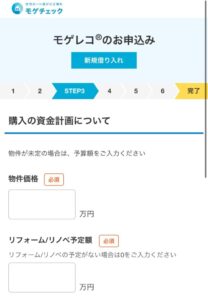

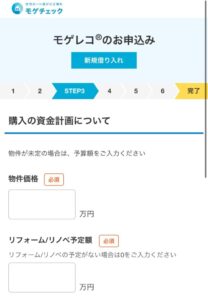

STEP1

STEP2

[メールアドレス]と[パスワード]を入力

google・facebook・Appleアカウントでも可能

STEP3

アカウント認証を完了させる(登録したメールアドレス宛)

STEP4

STEP5

申込み内容を入力

その他(申込者・年収・連絡先・現住所など)入力

STEP6

申込みが完了(モゲチェック提案サービス)

5分以内に提案メールが届く

STEP7

モゲチェックマイページ画面

↓提案できる住宅ローンがない場合↓

[メッセージへ(無料相談)]からアドバイザーに相談も可能

【関連記事】モゲチェック (旧モゲレコ) の評判は?怪しい?|無料のワケも解説

購入者自身でも金融機関の目星を先につけられていると、他の検討者と競合したときに有利になる場合があるんです。

年収倍率は5〜6倍が望ましい

無理なく返済できる年収の目安は、5〜6倍です。

「年収倍率」は、金融機関側の基準の一つで、年収に対する住宅購入価額(建設費用含む)の割合のことをします。

年収1,600万円になると、8,000万円の住宅ローンで年収の5倍になります。

金融機関次第では、年収(税込)の7~8倍、場合によっては10倍近くまで融資をする場合もあります。

2021年度の「フラット35利用者調査」による首都圏における住宅種類別の平均年収倍率は、下記の通りとなっています。

| 住宅種類別の融資区分 | 平均年収倍率 |

| 土地付注文住宅 | 7.8倍 |

| 注文住宅 | 6.9倍 |

| マンション | 7.6倍 |

| 建売住宅 | 7.4倍 |

| 注文住宅 | 6.8倍 |

| 中古マンション | 6.1倍 |

| 中古戸建て | 6.3倍 |

2021年度 フラット35利用者調査(首都圏)最低年収の目安は1,000万円

住宅ローンを年収倍率8倍という前提とすると、審査が通過する下限値は年収1,000万円(税込)になります。

あくまで年収面だけの判断になり、仮に10倍まで貸出すことになると年収800万円になります。また、会社員と自営(個人事業主)では、属性面での判断も変わってきます。

仮に、8,000万円を下記条件で住宅ローンを組むと、毎月の返済金額の目安は約24万円になります。

- 固定金利

- 元利金等返済

- 頭金・ボーナス払いなし

- 返済期間35年(420ヶ月)

- 金利1.4%

年収1,000万円(税込)の場合、手取り年収は約700万円、1ヶ月あたりの手取りは約58万円……毎月のローン返済額だけで手取り月収の約4割にもなっちゃいますね。

返済負担率は手取り年収の25%以内が理想

住宅ローンの返済に無理なくできてくるのは、住宅ローンの返済負担率が「手取り年収に対して25%以下に抑えられているかどうか」が1つの基準です。

手取り収入の25%以下にする理由には、主に3つのリスクがあるからです。

- 家族構成の変化に伴う収入(世帯含む)低下リスク

- 維持管理や修繕にかかる費用が増加するリスク

- 金利上昇に伴う返済額が増加リスク

税込年収1,600万円の場合、手取り年収はおよそ1,120万円(税込年収×70%)。8,000万円のローンの年間ローン返済額は約288万円(金利1.4%、返済期間35年、元利均等、頭金なし)なので、返済負担率は25.7%となります。

金融機関は「税込年収に対する返済負担率を30~35%」を一つの基準としています。

金融機関の住宅ローン審査を通過したから生活を圧迫することなく返済できるかは別の問題ということは理解しておきましょう。

諸事情で売却する必要が出てきた時に、借入額が多すぎると売却金額だけで返済できない場合があります。

【関連記事】不動産売却におすすめの会社とは|査定サイトの口コミも紹介

「借りられる金額」と「無理なく返済できる金額」には大きな差がある

「借りられる金額」と「無理なく返済できる金額」には大きな差があります。

税込年収900万円で8,000万円の住宅ローンを組んだ場合のシミュレーションをみてみましょう。

8000万円のローンを組むためのシミュレーション

前提条件

- 返済期間35年(420ヶ月)

- 金利(全期間固定):1.4% ※銀行審査に利用される金利は、3%~4%

- 元利均等返済

- ボーナス払いなし

- 頭金なし

| 年収 | 税込年収900万円(手取り年収 約675万円) |

| 住宅ローン年間返済額 | 約288万円 |

| 手取り月収(ボーナス分含む) | 約56万円 |

| 毎月の返済額 | 約24万円 |

| 税込年収に対する返済負担率 | 32.0% |

| 手取り年収に対する返済負担率 | 42.6% |

金融機関としては貸し倒れリスクを防ぐために審査をしますが、仮に返済が大変になる額(借入者に対して)でも、金融機関次第では審査が通過してしまうこともあります。

インターネットなどに掲載されている「借入可能額のシミュレーション」は、「借入可能な金額=税込年収での試算」に設定されていることが多いです。

【関連記事】共働きで5,000万円の住宅ローンを組むのは危険?

ここまでの「まとめ」

- 8,000万円の住宅ローンを無理なく返せる目安年収は1,600万円以上(手取り1,120万円)

- 「モゲチェック

」を使えば、あなたにぴったりの商品が無料で見つかる

」を使えば、あなたにぴったりの商品が無料で見つかる

- 年収倍率は5〜6倍がのぞましい(最低年収のラインは1,000万円が目安)

- 返済負担率は手取り年収の25%以内が理想

- 「借りられる金額」と「無理なく返済できる金額」には大きな差がある

目次に戻る↑

住宅ローン8,000万円 月々返済額・返済負担率【年収別】

まずは、住宅ローン8,000万円を組んだ場合の月々返済額と返済負担率を年収別に比較していきます。

前提条件は下記のとおりです。

前提条件

- 借入金額:8,000万円(頭金なし)

- 借入期間:35年(420ヶ月)、元利均等返済、ボーナス返済無し

- 金利:変動金利0.8%、固定金利1.4% ※変動金利も変動しない前提

- 手取り年収は下記表を参照(独身会社員・給与所得のみ、給与所得控除・基礎控除・社会保険料控除と住民税・所得税を考慮)

| 額面年収 | 手取り年収 |

| 1,000万円以下 | 額面給与の約70~80% |

| 1,000万円超2,000万円以下 | 額面給与の約60~70% |

| 2,000万円超 | 額面給与の約50~60% |

速算表(税込年収から手取り算出)子供の人数次第で世帯ごとの生活費は変わるので、あくまで参考値としてください。

年収900万円の場合

年収900万円を額面と手取り収入を月額(ボーナスも12等分)に換算しました。

- 額面から算出:約750,000円(月額)

- 手取りから算出:約562,000円(月額)

| 年収900万円の毎月返済額と返済負担率 |

| ー | 月々の返済金額 | 額面75万円に対する返済負担率(返済比率) | 手取り56.2万円に対する返済負担率(返済比率) |

| 変動金利(0.8%) | 218,448円 | 29.1% | 38.8% |

| 固定金利(1.4%) | 241,047円 | 32.1% | 42.8% |

※前提条件返済比率(返済負担率)=12ヶ月分のローン返済額 ÷ 手取り年収 × 100でも同じ比率になります。

年収1,000万円の場合

年収1,000万円を額面と手取り収入を月額(ボーナスも12等分)に換算しました。

- 額面から算出:約830,000円(月額)

- 手取りから算出:約583,000円(月額)

| 年収1,000万円の毎月返済額と返済負担率 |

| ー | 月々の返済金額 | 額面83万円に対する返済負担率(返済比率) | 手取り58.3万円に対する返済負担率(返済比率) |

| 変動金利(0.8%) | 218,448円 | 26.3% | 37.4% |

| 固定金利(1.4%) | 241,047円 | 29.0% | 41.3% |

※前提条件年収1,200万円の場合

年収1,200万円を額面と手取り収入を月額(ボーナスも12等分)に換算しました。

- 額面から算出:約1,000,000円(月額)

- 手取りから算出:約700,000円(月額)

| 年収1,200万円の毎月返済額と返済負担率 |

| ー | 月々の返済金額 | 額面100万円に対する返済負担率(返済比率) | 手取り70万円に対する返済負担率(返済比率) |

| 変動金利(0.8%) | 218,448円 | 21.8% | 31.2% |

| 固定金利(1.4%) | 241,047円 | 24.1% | 34.4% |

※前提条件年収1,400万円の場合

年収1,400万円を額面と手取り収入を月額(ボーナスも12等分)に換算しました。

- 額面から算出:約1,166,000円(月額)

- 手取りから算出:約816,000円(月額)

| 年収1,400万円の毎月返済額と返済負担率 |

| ー | 月々の返済金額 | 額面116.6万円に対する返済負担率(返済比率) | 手取り81.6万円に対する返済負担率(返済比率) |

| 変動金利(0.8%) | 218,448円 | 18.7% | 26.7% |

| 固定金利(1.4%) | 241,047円 | 20.7% | 29.5% |

※前提条件年収1,600万円の場合

年収1,600万円を額面と手取り収入を月額(ボーナスも12等分)に換算しました。す

- 額面から算出:約1,333,000円(月額)

- 手取りから算出:約933,000円(月額)

| 年収1,600万円の毎月返済額と返済負担率 |

| ー | 月々の返済金額 | 額面133.3万円に対する返済負担率(返済比率) | 手取り93.3円に対する返済負担率(返済比率) |

| 変動金利(0.8%) | 218,448円 | 16.3% | 23.4% |

| 固定金利(1.4%) | 241,047円 | 18.0% | 25.8% |

※前提条件年収1,600万円になると、手取り年収に対する返済負担率が25%台になり、無理なく返済しやすくなります。

住宅ローンの選び方で、100万円以上損します…そんな時はモゲチェック

シミュレーションはより現実的に行う必要があるので、金利が高い固定金利で検討しましょう。

\いつでも無料でアカウント抹消できる/

完全無料の住宅ローン一括比較!モゲチェック

診断結果の画面(比較表)

診断結果の画面(比較表)

モゲチェックに登録してみたら家の純資産価値(売却価格 – 残債)を算出してくれて面白い。売却価格の妥当性についても、SUUMOに掲載されてる同マンション・同面積・同方位の物件価格の9掛け程度でなかなかリアルな気がする。

twitter

住宅ローン、モゲチェックも登録して比較しましたが、結局提携ローンが一番金利低かったです

がん団信付、手数料定額型で0.485%。こんなもんですかね…?

単純比較ができないから難しいですね

twitter

「住宅ローンは住宅営業より『モゲチェック』でしょ!」という方は要注意。「横比較表があって最安金利がパッとわかる」「いくら借りられるかサクッと計算できる」さらに「モゲレコ登録するとお得に借りるアドバイスがもらえる」と良いことづくめのモゲチェック。でも思考停止は超ヤバい。注意点は↓

①最安金利は人によって変わる ②借金あると借入可能額が大幅にかわる ③金利だけで決めると失敗する ④銀行の特色を知ってるのは住宅営業 ⑤最適な銀行は人による

住宅ローンってとっつきにくいから『モゲチェック』は入り口としてはとても良いと思うにゃん

twitter

先に買うには購入できる人であると認識してもらうことが大切。 だから事前審査を済ませておく。 複数社を一発で比較審査できるモゲチェックはマジで優秀

twitter

リプで教えてもらったモゲチェックで色んな銀行の金利や保証を調べて1番お得そうなauじぶん銀行に仮審査申込みしてみた!! なんと仮審査を代行してくれるみたいでサイト上で必要事項を確認しながら入力!!!! 審査通りますように…

twitter

今日はお客さんと銀行めぐり。 モゲチェックでもやっといてくれや。

twitter

確かに『モゲチェック』の存在はもっと知られるべきですね。自分も早速試して見る価値があると感じました。住宅ローンを見直すことで節約できる額は大きいはずですし、操作も簡単と聞いて安心しました。

twitter

マイナス金利が終わり、いよいよ我が家もモゲチェックの出番です

twitter

日本人は金利に無関心です 今まで住宅ローン 変動金利は下がり続け0.3% 借り換えや金利の比較など 無用だったはずですが いよいよ 日本でも政策金利が 動き出そうとしています これからは、 モゲチェックのような サービスが必要 要点はMFSが 貸金業の免許を持っていて 信用力分析が出来る事です

twitter

Q

モゲチェックと他の比較サイトとの違いを教えてください。

A

一般的な「比較サイト」では、住宅ローンの比較はできますが、どのローンが自分に合っているのか、借りられるかまでは分かりません。モゲチェックでは、独自の審査ノウハウで入力した条件から最適な銀行を提案します。

Q

取り扱い金融機関はどれぐらいありますか?

A

100を超える取り扱い金融機関があります。(増加中)

Q

モゲチェックの利用に手数料はかかりますか。

A

住宅ローン診断(旧モゲレコ®)をはじめ、すべてのサービスは無料です。

Q

モゲチェックの3種類の使い方を教えてください。

A

①住宅ローンランキング【自分で住宅ローンを選ぶ】

金利タイプ毎にランキング形式で金融機関を紹介してくれます。「公式サイトを見る」ボタンから詳細を確認できます。

②住宅ローン診断(旧モゲレコ)【自分に合う住宅ローンを探してくれる】

入力された条件に合わせて住宅ローンを一括比較し、独自の審査ノウハウで最適な銀行を提案します。(商品次第で優遇金利あり)※利用者数20万人突破

③モゲチェックアプリ【家と住宅ローンを同時に探せる】

athome,LIFULL HOME’Sに掲載の物件から住宅ローンをシュミレーションし、条件に合った家とローンを一緒に探すことができます。

Q

モゲチェックで住宅ローンの相談はできますか?

A

住宅ローンにおけるプロのアドバイザーにチャットで相談できます(チャットのみ)。

Q

ユーザー登録の削除、退会をする方法を教えてください。

A

Q

モゲチェックの運営会社を教えてください。

A

株式会社MFS(2009年7月設立)です。

【主な受賞歴】

- すごいベンチャー100 フィンテック部門 2016 (東洋経済)

- EY Innovative Startup フィンテック部門 2017 (EY)

- スタートアップ有望株選出 2017 (Forbes)

- 東証グロース市場に上場 2024(東京証券取引所)

STEP1

STEP2

[メールアドレス]と[パスワード]を入力

google・facebook・Appleアカウントでも可能

STEP3

アカウント認証を完了させる(登録したメールアドレス宛)

STEP4

STEP5

申込み内容を入力

その他(申込者・年収・連絡先・現住所など)入力

STEP6

申込みが完了(モゲチェック提案サービス)

5分以内に提案メールが届く

STEP7

モゲチェックマイページ画面

↓提案できる住宅ローンがない場合↓

[メッセージへ(無料相談)]からアドバイザーに相談も可能

「モゲチェック 」は、不動産会社提携のローン商品の妥当性を判断するためにも効果的です!

」は、不動産会社提携のローン商品の妥当性を判断するためにも効果的です!

【関連記事】住宅ローン6,000万を組むにはどれぐらいの年収が必要?

ここまでの「まとめ」

- 1,600万円(税込年収)になると、手取りに対する返済比率25.8%(金利1.4%)

- 1,000万円(税込年収)になると、額面なら返済比率26.3%(金利0.8%)

目次に戻る

住宅ローン8,000万円の月々返済額・総返済額【返済期間別】

ここでは、住宅ローン8,000万円を組んだ場合の、返済期間別月々の返済額と総返済額を比較してみました。

月々返済額・総返済額【返済期間別】

毎月の返済額と総返済額をまとめました。

※右へスクロール →

| 月々返済額・総返済額【返済期間別】 |

| 金利/返済期間 | 20年 | 25年 | 30年 | 35年 |

| 金利0.8% | 360,821円/月 | 294,310円/月 | 250,028円/月 | 218,448円/月 |

| 86,597,200円/合計 | 88,293,064円/合計 | 90,010,167円/合計 | 91,748,475円/合計 |

| 金利1.4% | 382,368円/月 | 316,203円/月 | 272,273円/月 | 241,047円/月 |

| 91,768,339円/合計 | 94,861,188円/合計 | 98,018,535円/合計 | 101,240,033円/合計 |

返済期間は繰上げ返済をして短縮することはできますが、借入当初に決めた返済期間以上に延長することは難しいです。

【関連記事】住宅ローンを5,500万組む場合の返済額は?

ここまでの「まとめ」

- 住宅ローンはできるだけ長い期間で組んでおくことが望ましい

- 返済期間は借入当初に決めた期間を途中で延長することはできない

住宅ローン8,000万円を組む場合の注意点

8,000万円の住宅ローンを組むためには、適正年収と返済負担率以外にも注意点があります。

ここでは下記の5つのポイントについて解説します。

【関連記事】住宅ローンを4,000万組むには世帯年収どれぐらい必要?

金利上昇リスクに注意

住宅ローン金利が上昇するリスクも考慮しておきましょう。

住宅ローンの金利タイプには、下記3種類があります。

- 固定金利型(35年):借入当初の金利が完済まで続き、返済額が一定のため返済プランが立てやすいメリットがあります。金利水準は3種類の中で最も高くなります。(最低金利1.3%、最高金利5.8% 2024.5月現在)

- 固定期間選択型:3年・5年・10年など最初の一定期間を固定金利で返済し、固定期間終了後は一般的に変動金利になります。(再度、固定期間を選択することもプラン次第で可能)

- 変動金利型:3種類の中では最も低い金利です。(最低金利0.169%、最高金利5.072% 2024.4月現在)

変動金利には、市場金利の上昇に伴う急激な返済額増加の防止のために「125%ルール」と「5年ルール」があります。

メリット・デメリットについては、以下の記事を参考にしてください。

【関連記事】住宅ローンの125%ルールと5年ルール|変動金利は危険?

固定期間が長くなればなるほど貸出金利は高くなります。また、固定期間選択型は、金融機関次第で「固定金利特約付ローン」や「固定期間設定型ローン」など名称が変わりますが、同じ商品という捉え方で構いません。

購入時の諸費用を考慮する

購入時の諸費用は、予めシミュレーションに組み込んでおきましょう。

新築と中古で変わってきます。

- 新築:物件価格の3〜5%

- 中古:物件価格の7~10%

住宅の購入時には、住宅ローンの申込みにかかる事務手数料や火災保険料などの諸費用と不動産取得税や登録免許税、印紙税などが発生します。

8,000万円の中古物件の場合、560〜800万円程度の諸費用が必要になります。(頭金は別途)

ネット銀行を中心に諸費用を含めた住宅ローン(オーバーローン)を組むことはできます。

維持費(住宅関連費)も考慮する

住宅ローンの返済だけではなく、購入後にかかる住宅関連費用を想定した返済計画が必要です。

修繕積立金は、中古マンションにおいて増額する可能性は高いです。

主な住宅関連費用

- 固定資産税、都市計画税など(好立地含めた資産価値が高い物件は高い)

- 火災保険料や地震保険料など

- 管理費や修繕積立金、契約駐車場代など(マンションの場合)

- その他費用(修繕費、改装費、町内会費など)

一戸建ては修繕積立金や管理費はありませんが、目安として年間10万円~20万円(月1~2万)を自分で別途積立をしておくといいと思います。屋根や外壁も経年劣化してきますので、メンテナンスが必要です。

定年までの完済計画を立てる

35年ローンを組む場合には、繰上げ返済を想定した返済計画にしておくなど対策をしておきましょう。

定年以降も年金のみで返済していくのは、心理的にも負担が大きくなります。

仮に住宅ローンの借入期間を30歳以降に35年ローンを組むと、定年以降も住宅ローンの残債が残る可能性があります。

いかに420回の返済を滞りなくできるかということを考えてみましょう。

その他の大きな支出(教育資金など)を考慮して組む

人生における3つの支出の中に住宅資金の他に「教育資金」と「老後資金」があります。

高収入でも仮に高額な学費が必要になると、住宅ローンの返済が重くなってくる場合もあります。

返済中に予期せぬ支出も可能な限り想定しておくことが大切です。

いずれは親世代の介護費用の支出も発生する可能性もあります。住宅ローンを検討する場合は、可能な限り起こりえる状況を考慮した予算決めができると、より堅実な住宅ローンを組むことができます。

ここまでの「まとめ」

- 金利上昇リスクを考慮して金利プランを決める(それぞれの特徴を知る)

- 事務手数料などの諸費用も考慮して住宅ローンの借入金額を決める

- 買ったあとの維持費も想定してローン金額を決める

- 定年までに完済できる年齢でローンが組めると理想(マストではない)

- 不足の事態も考えて教育費やその他の大きな支出を考慮しておく

目次に戻る↑

住宅ローン8,000万円を組めない場合

特に単独(夫婦のどちらか片方など)の場合、8,000万円の住宅ローンが組めない場合、下記3つの方法を検討しましょう。

それぞれについて詳しく説明します。

住宅ローンの契約形態として、3つ「単独契約」「ペアローン契約」「収入合算契約(連帯保証・連帯債務)」あります。

ペアローン・収入合算(連帯保証・連帯債務)

昨今の物件価格の高騰から、単独収入での住宅ローンによる購入が難しくなってきています。

そんな時に、夫婦の収入を足すことができるペアローンや収入合算(連帯保証・連帯債務)があります。

メリット・デメリットについて解説します。

ペアローン

夫婦それぞれが住宅ローンを契約し、夫婦が互いに連帯保証人になる方法です。

借入金額を増やすことができます。

借入先金融機関は同一とし、購入する物件に夫婦が同居することが原則です。

主なメリット

- 夫婦ともに住宅ローン控除を受けることが可能

- 団信には夫婦ともに加入ができる

- 夫婦の収入合算が可能なので、住宅ローンの借入金額を単独契約より増やすことができる

主なデメリット

- 契約が2本分なので手数料や諸経費が増える

- 団信は亡くなった人の分だけ保険適用されるので配偶者分は適用されない

- 産休等で収入が減少した場合も毎月のローン返済額は変わらない

- 連帯保証人から外れることが難しいため離婚時に揉める可能性がある

団信が別々になることで、住宅購入のタイミングで保険の見直しも忘れずにしましょう。

収入合算(連帯保証・連帯債務)

夫婦のどちらか一方が、主債務者、もう一方が連帯保証人や連帯債務者となり契約をする方法です。

夫婦の収入を足すことで、借入金額を増やします。

主なメリット

- 住宅ローンの借入金額を単独契約より増やすことができる

- 住宅ローン契約は1本で済むので、契約時にかかる手数料は1契約分で済む

主なデメリット

- 連帯保証人は団信や住宅ローン控除は適用されない

- 連帯債務の場合、金融機関次第では団信に主債務者または連帯債務者のどちらか一方しか加入できない

- 産休等で収入が減少した場合も、毎月の返済金額は変わらない

- 連帯保証人から外れることが難しいため離婚時に揉める可能性がある

ペアローンと収入合算の違いとして、契約本数が2本か1本かというところです。

ペアローン・収入合算で住宅ローンを組む場合の注意点

ペアローン・収入合算に共通したリスクとして、前述の通り夫婦どちらかの収入の低下があります。

加えて、下記の注意点があります。

住宅ローンにおける「返済負担の割合」と所有権に対する「住宅持分の割合」が等しくない場合の贈与税発生リスク

例えば住宅ローンにおける返済負担の割合が「夫:妻=7:3」なのに、住宅持分の割合が「夫:妻=5:5」の場合、夫から妻に対して贈与があったとみなされてしまいます。(住宅持分=契約名義人の住宅ローン含めた捻出した金額÷住宅の購入代金)

夫婦それぞれ借入ができる金額や自己資金がどれぐらい出せるのかなどの双方の資金的な現状把握も必要です。

頭金を貯めてから住宅ローンを組む

頭金を貯めてから住宅ローンを組むことも一つの選択肢です。

借入金額を減らせれば返済の負担が減ります。

一般的に頭金は物件価格の10%〜20%出せると理想とされています。(8,000万円の場合、頭金800〜1,600万円)

また、頭金を多く出すことで、「融資率」を下げて貸出金利を低くできる可能性があります。

貯金=自己資金(頭金や諸費用)ではありません。最低でも生活費3ヶ月分以上残した状態で、頭金や諸費用に充てるようにしましょう。

頭金を貯めることは一定の期間が必要になります。年齢などを考慮すると頭金無しでも早めに住宅ローンを組んだ方が総返済額を抑えることもできます。

【関連記事】頭金なしで住宅ローン審査は危険?|メリット・デメリット

購入条件の見直し

いろいろな方法を考えても8000万の住宅ローンが組めない場合は、購入条件を見直しましょう。

予算・エリア・築年数などを見直すと選択肢が広がってきます。

会社員であれば交通費は会社負担になるので、許容できる通勤時間で条件の見直しもしてみましょう。

ここまでの「まとめ」

- ペアローンや収入合算で借入可能額を増やしてローンを組む

- 頭金が貯まってから住宅ローンを組む(ローンの借入金額を少なくする)

- 8,000万円の予算自体が厳しい場合は購入条件を見直してみる

目次に戻る↑

住宅ローン8,000万円を無理なく完済するポイント

最後に、住宅ローン8,000万円を無理なく完済するためのポイントを3つ紹介します。

複数の金融機関で比較する

いわゆる相見積を取るようにしましょうということです。

昨今はネット銀行の台頭もあり、特に変動金利では驚くほどの低金利で住宅ローンを組めている場合があります。

メリット・デメリットがあるので、自身の状況に合った商品を選択しましょう。

冒頭のシミュレーションの通り、金利が与える総返済額への影響は大きいです。

おすすめの住宅ローンがすぐわかる!モゲチェック

住宅ローン控除を利用

住宅ローン残高の0.7%が所得税から控除される「住宅ローン控除」を活用して、税金の還付や控除を受けましょう。

2〜4は新築住宅の条件を満たした上で更に個別の条件も満たす必要があります。

住宅ローン控除の利用には確定申告が必要です。

下記の記事を参考にしてください。

【関連記事】住宅ローン控除の1年目に行う確定申告について

繰上げ返済する

資金的な余裕が出たタイミングで繰上げ返済しましょう。

繰上げ返済とは、毎月の返済額とは別にまとまった金額を返済する方法です。

返済額は元本に充てるので、元金が減った分の支払う利息がなくなり、総返済額を減らすことができます。

繰上げ返済の注意点として、金融機関ごとに返済金額に下限(10万以上など)が設けられている可能性があります。

ここまでの「まとめ」

- 「モゲチェック

」などを使って条件が良い金融機関でローンを組む

」などを使って条件が良い金融機関でローンを組む

- 住宅ローン控除を利用して、所得税や住民税の還付や減税の枠フル活用する

- 繰上げ返済をして返済負担をかるくする(元本をはやく減らす)

目次に戻る↑

住宅ローン8000万円組むことへの質問集

最後に、8000万円の住宅ローンを組むことに対する質問集を紹介します。

2人で8000万円が無謀な計画かどうか知りたい

夫サラリーマン年収600万 、妻医師年収1400万(来年度は+300万見込み)都内在住(一部抜粋)

夫奨学金返済その他ローンなし

子供はいずれ1人欲しい

貯蓄1500万程度

都内のマンション8000万円台を検討していますが、ペアローンで8000万大丈夫でしょうか。

現在賃貸で20万/月払っていてずっと賃貸は勿体無いこと、値下がりしづらい都内のタワマンを買った方が資産性が高い、リセールしやすいという理由でこの価格帯で探しているのですが、妻の収入に頼った状態でローンを組むことに不安があります。

yahoo智恵袋

女性なので不安です

住宅ローンは組めますか? 既婚女性37歳。1歳の子あり、正社員で月収27万円。 ボーナスあり。頭金5000万円を出します。 都内に最低8000万円の家を購入したいため、3000万円以上の住宅ローンは組めるものなのでしょうか。 女性なので不安です。

yahoo智恵袋

目次に戻る↑

まとめ

今回は8,000万の住宅ローンを組む場合の無理なく返済できる年収(世帯年収含む)について解説しました。

無理なく住宅ローンを8,000万円組むためには、手取り年収でシミュレーションすることが大切です。

税込年収を基準に住宅ローンを組んでしまうと、借りすぎている可能性があり、病気等の不足の事態が起きた場合に売却せざる得なかったり、最悪は自己破産をする可能性もあります。

そうならないためにも、事前に「モゲチェック 」で複数の金融機関を比較検討をして、自分にとってベストな商品を選択する必要があります。

」で複数の金融機関を比較検討をして、自分にとってベストな商品を選択する必要があります。

【関連記事】住宅ローンの仮審査はとりあえずやるべき?|物件未定でもやるべき理由を解説

8,000万円の住宅ローンを組んでも返済し続けることができるプランなのかどうかを検討しましょう。

住宅ローンを組んで住宅購入することは、豊かな生活を送るための「手段」であり、「目的」ではありません。

\いつでも無料でアカウント抹消できる/

完全無料の住宅ローン一括比較!モゲチェック

モゲチェックに登録してみたら家の純資産価値(売却価格 – 残債)を算出してくれて面白い。売却価格の妥当性についても、SUUMOに掲載されてる同マンション・同面積・同方位の物件価格の9掛け程度でなかなかリアルな気がする。

twitter

住宅ローン、モゲチェックも登録して比較しましたが、結局提携ローンが一番金利低かったです

がん団信付、手数料定額型で0.485%。こんなもんですかね…?

単純比較ができないから難しいですね

twitter

「住宅ローンは住宅営業より『モゲチェック』でしょ!」という方は要注意。「横比較表があって最安金利がパッとわかる」「いくら借りられるかサクッと計算できる」さらに「モゲレコ登録するとお得に借りるアドバイスがもらえる」と良いことづくめのモゲチェック。でも思考停止は超ヤバい。注意点は↓

①最安金利は人によって変わる ②借金あると借入可能額が大幅にかわる ③金利だけで決めると失敗する ④銀行の特色を知ってるのは住宅営業 ⑤最適な銀行は人による

住宅ローンってとっつきにくいから『モゲチェック』は入り口としてはとても良いと思うにゃん

twitter

先に買うには購入できる人であると認識してもらうことが大切。 だから事前審査を済ませておく。 複数社を一発で比較審査できるモゲチェックはマジで優秀

twitter

リプで教えてもらったモゲチェックで色んな銀行の金利や保証を調べて1番お得そうなauじぶん銀行に仮審査申込みしてみた!! なんと仮審査を代行してくれるみたいでサイト上で必要事項を確認しながら入力!!!! 審査通りますように…

twitter

今日はお客さんと銀行めぐり。 モゲチェックでもやっといてくれや。

twitter

確かに『モゲチェック』の存在はもっと知られるべきですね。自分も早速試して見る価値があると感じました。住宅ローンを見直すことで節約できる額は大きいはずですし、操作も簡単と聞いて安心しました。

twitter

マイナス金利が終わり、いよいよ我が家もモゲチェックの出番です

twitter

日本人は金利に無関心です 今まで住宅ローン 変動金利は下がり続け0.3% 借り換えや金利の比較など 無用だったはずですが いよいよ 日本でも政策金利が 動き出そうとしています これからは、 モゲチェックのような サービスが必要 要点はMFSが 貸金業の免許を持っていて 信用力分析が出来る事です

twitter

Q

モゲチェックと他の比較サイトとの違いを教えてください。

A

一般的な「比較サイト」では、住宅ローンの比較はできますが、どのローンが自分に合っているのか、借りられるかまでは分かりません。モゲチェックでは、独自の審査ノウハウで入力した条件から最適な銀行を提案します。

Q

取り扱い金融機関はどれぐらいありますか?

A

100を超える取り扱い金融機関があります。(増加中)

Q

モゲチェックの利用に手数料はかかりますか。

A

住宅ローン診断(旧モゲレコ®)をはじめ、すべてのサービスは無料です。

Q

モゲチェックの3種類の使い方を教えてください。

A

①住宅ローンランキング【自分で住宅ローンを選ぶ】

金利タイプ毎にランキング形式で金融機関を紹介してくれます。「公式サイトを見る」ボタンから詳細を確認できます。

②住宅ローン診断(旧モゲレコ)【自分に合う住宅ローンを探してくれる】

入力された条件に合わせて住宅ローンを一括比較し、独自の審査ノウハウで最適な銀行を提案します。(商品次第で優遇金利あり)※利用者数20万人突破

③モゲチェックアプリ【家と住宅ローンを同時に探せる】

athome,LIFULL HOME’Sに掲載の物件から住宅ローンをシュミレーションし、条件に合った家とローンを一緒に探すことができます。

Q

モゲチェックで住宅ローンの相談はできますか?

A

住宅ローンにおけるプロのアドバイザーにチャットで相談できます(チャットのみ)。

Q

ユーザー登録の削除、退会をする方法を教えてください。

A

Q

モゲチェックの運営会社を教えてください。

A

株式会社MFS(2009年7月設立)です。

【主な受賞歴】

- すごいベンチャー100 フィンテック部門 2016 (東洋経済)

- EY Innovative Startup フィンテック部門 2017 (EY)

- スタートアップ有望株選出 2017 (Forbes)

- 東証グロース市場に上場 2024(東京証券取引所)

STEP1

STEP2

[メールアドレス]と[パスワード]を入力

google・facebook・Appleアカウントでも可能

STEP3

アカウント認証を完了させる(登録したメールアドレス宛)

STEP4

STEP5

申込み内容を入力

その他(申込者・年収・連絡先・現住所など)入力

STEP6

申込みが完了(モゲチェック提案サービス)

5分以内に提案メールが届く

STEP7

モゲチェックマイページ画面

↓提案できる住宅ローンがない場合↓

[メッセージへ(無料相談)]からアドバイザーに相談も可能

目次に戻る↑