>> 共働きで5,000万円の住宅ローンを組むのは危険?

>> 【まとめ】住宅ローンおすすめランキング|現役宅建士が解説

住宅ローン5,500万円で組んだ場合の月々の返済額

まずは、住宅ローンを5,500万円で組んだ場合の毎月返済額を見ていきましょう。

次の条件で計算した場合の比較表です。

月々の返済額

借入条件

- 頭金なし

- 金利0.5%、1.2%、2.0%(全期間固定)

- 元利金等返済

- ボーナス払いなし

- 返済期間25年(300ヶ月)、30年(360ヶ月)、35年(420ヶ月)

| 金利 | 25年返済 | 30年返済 | 35年返済 |

| 0.5% | 195,068円 | 164,554円 | 142,771円 |

| 1.2% | 212,297円 | 181,999円 | 160,436円 |

| 2.0% | 233,119円 | 203,290円 | 182,194円 |

>> 【関連記事】住宅ローンにおける0.1%の金利の違いがもたらす総支払額への影響

金利が変わると毎月の返済額から数万円も差が出てくることが分かります。金利は返済額に直接影響してきます。

「35年ローンで一般的な金利だと、だいたい月々15万円ぐらいなんだ…。別に今の家に不満があるわけじゃないけど、家賃もったいないし金利低いから家の購入を検討しみようかな。」

だけど……

「そもそも自分はどれぐらい借りれるのかな……」(情報収集したい)

「どの銀行なら問題なくローンが組めるのか分からない……」

「営業マンに勧められたローンだけじゃちょっと不安……」

という方も多いと思います。

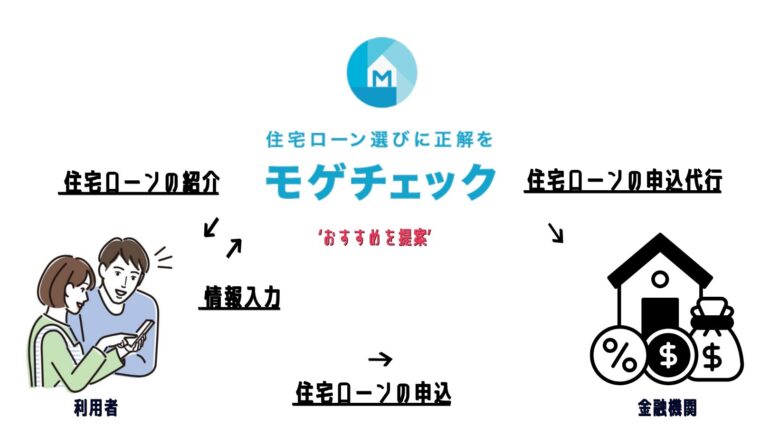

そんなあなたにおすすめしたいのが、

オンライン住宅ローンサービスでシェアNo.1の「モゲチェック 」です。

」です。

このツールを使えばすべて無料かつ5分で、

- 「どんな条件で借りれるか」わかる!

- 「審査に通る確率」がわかる!

- 「ランキングでおすすめ」がわかる!

「モゲチェック 」なら、ストレスなく時短で住宅ローン選びができます。

」なら、ストレスなく時短で住宅ローン選びができます。

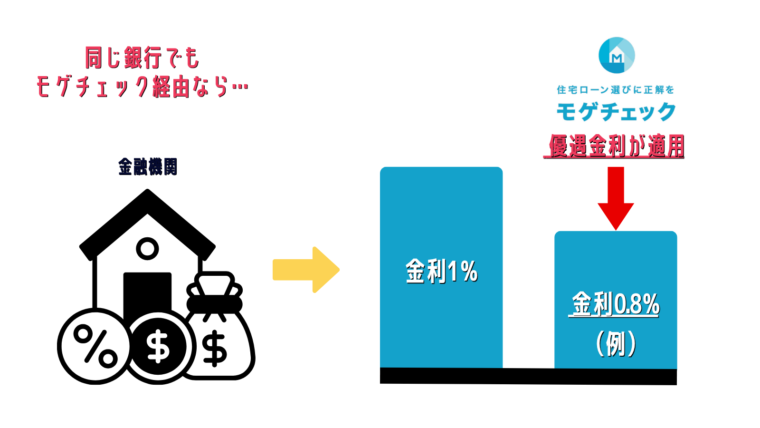

さらに、モゲチェック限定の特別金利も↓

特別金利について

- 対象:借り入れ or 借り換え

- 変動金利:0.48%

- 申込期間 :2026年2月27日(金)まで

- 融資実行:2026年3月31日(火)まで

※モゲチェック診断結果画面の条件を満たすことが条件

いまや住宅ローンを扱う金融機関は800以上。

不動産会社でもあなたにピッタリ合う住宅ローンを見つけるのは簡単じゃないのです。

(営業マンも提携銀行ならやりやすいですからね。。)

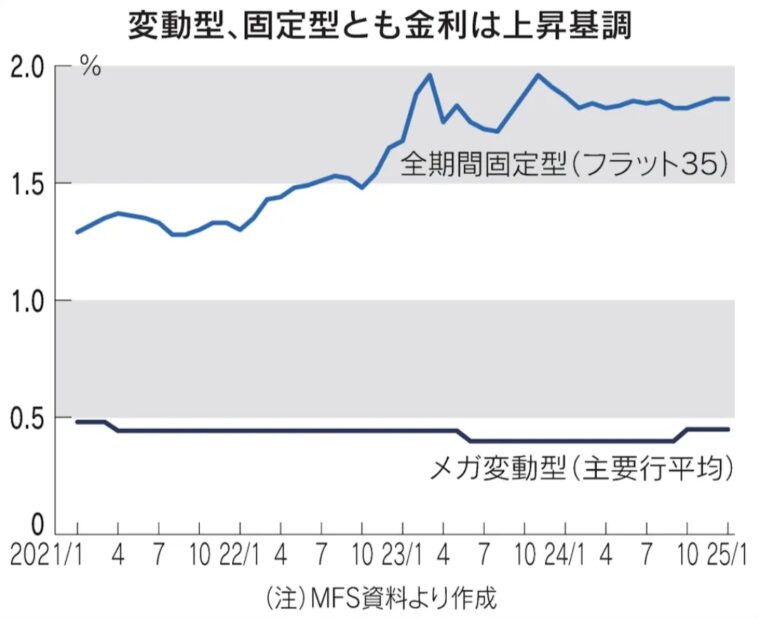

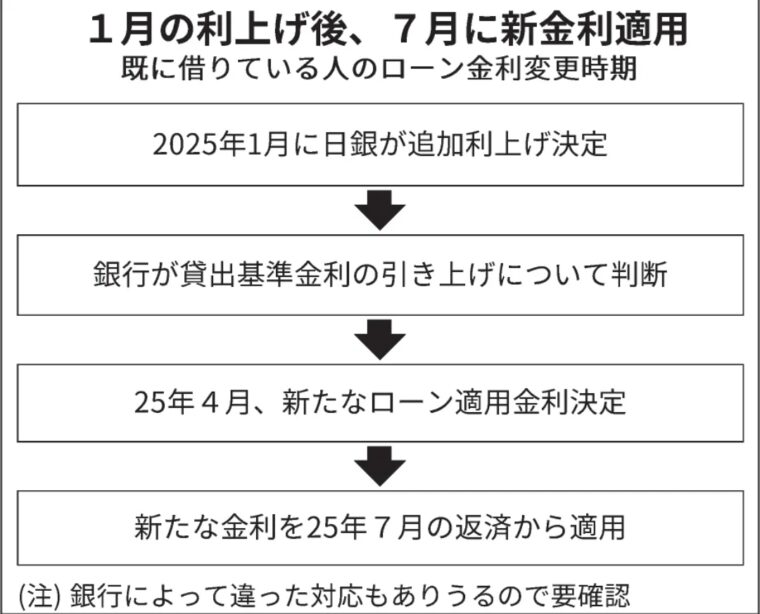

また……金利が上がりはじめています。

引用:日経電子版

引用:日経電子版

引用:日経電子版

引用:日経電子版

そんなときも「モゲチェック 」を活用すれば、より条件のいい住宅ローンが簡単にみつかります。

」を活用すれば、より条件のいい住宅ローンが簡単にみつかります。

金利0.1%変わるだけで総額100万円以上損することもザラにあるんです…。住宅ローン商品の比較はやるべきなんですよね。

「なんか便利そう!でも、、、こういうサービスって実は有料だったとかなんじゃないの?」

いえいえ!実際に使ったことあるんですが、1円もかかりませんでしたよ。

>> 【関連記事】住宅ローンの0.1%の金利差は大きい?|総返済額の違いを解説

【体験談】仮審査(事前審査)してみた結果

ホントに無料でした…。

(不動産業界にいるからこそ、ちょっと疑ってたんです)

一番いいなと思ったのは、診断したからといって営業電話がこないところですね。

家探しの入り口としても有効かなと思います。

あとは、サクッと見つかるのはいいですね。

登録作業入れても5分ぐらいでした。

↑診断結果の

- 「この銀行について詳しく見る▶︎」

- 「資金計算書を詳しく見る▶︎」

をクリックすると、さらに具体的な費用が分かります。

診断結果の画面(ランキング)

診断結果の画面(ランキング)

アドバイザーに相談(無料)

アドバイザーに相談(無料)

正式な事前審査の前に個人信用情報も確認してくれるのが「モゲチェック」の特徴なんです。一般的な事前審査のタイミングより前の段階でおすすめの住宅ローンが調べられます!

「そうなんだ!仮審査の仮審査ってことだね。無料だしせっかくだから使ってみようかな…だけど評判とかクチコミだけちょっとみておきたいな。」

そんなことも聞かれるだろうと思ったのでクチコミなど集めてみました。下にスクロールして、チェックしてみてください!

「ありがたい!ちょっと調べたけど、登録しただけで毎月の金利情報もメールで届くようになるみたいだね。」

\モゲチェック限定の特別金利あり(2月末まで)/

無料で住宅ローン診断する(新規) >> 無料で住宅ローン診断する(借り換え) >>

無料で住宅ローン診断する(借り換え) >>

先に買うには購入できる人であると認識してもらうことが大切。 だから事前審査を済ませておく。 複数社を一発で比較審査できるモゲチェックはマジで優秀

X(旧twitter)

確かに『モゲチェック』の存在はもっと知られるべきですね。自分も早速試して見る価値があると感じました。住宅ローンを見直すことで節約できる額は大きいはずですし、操作も簡単と聞いて安心しました。

X(旧twitter)

「住宅ローンは住宅営業より『モゲチェック』でしょ!」という方は要注意。「横比較表があって最安金利がパッとわかる」「いくら借りられるかサクッと計算できる」さらに「モゲレコ登録するとお得に借りるアドバイスがもらえる」と良いことづくめのモゲチェック。でも思考停止は超ヤバい。注意点は↓

①最安金利は人によって変わる ②借金あると借入可能額が大幅にかわる ③金利だけで決めると失敗する ④銀行の特色を知ってるのは住宅営業 ⑤最適な銀行は人による

住宅ローンってとっつきにくいから『モゲチェック』は入り口としてはとても良いと思うにゃん

X(旧twitter)

今日はお客さんと銀行めぐり。 モゲチェックでもやっといてくれや。

X(旧twitter)

モゲチェックに登録してみたら家の純資産価値(売却価格 – 残債)を算出してくれて面白い。売却価格の妥当性についても、SUUMOに掲載されてる同マンション・同面積・同方位の物件価格の9掛け程度でなかなかリアルな気がする。

X(旧twitter)

住宅ローン、モゲチェックも登録して比較しましたが、結局提携ローンが一番金利低かったです

がん団信付、手数料定額型で0.485%。こんなもんですかね…?

単純比較ができないから難しいですね

X(旧twitter)

リプで教えてもらったモゲチェックで色んな銀行の金利や保証を調べて1番お得そうなauじぶん銀行に仮審査申込みしてみた!! なんと仮審査を代行してくれるみたいでサイト上で必要事項を確認しながら入力!!!! 審査通りますように…

X(旧twitter)

マイナス金利が終わり、いよいよ我が家もモゲチェックの出番です

X(旧twitter)

日本人は金利に無関心です 今まで住宅ローン 変動金利は下がり続け0.3% 借り換えや金利の比較など 無用だったはずですが いよいよ 日本でも政策金利が 動き出そうとしています これからは、 モゲチェックのような サービスが必要 要点はMFSが 貸金業の免許を持っていて 信用力分析が出来る事です

X(旧twitter)

Q

モゲチェックと他の比較サイトとの違いを教えてください。

A

一般的な「比較サイト」では、住宅ローンの比較はできますが、どのローンが自分に合っているのか、借りられるかまでは分かりません。モゲチェックでは、独自の審査ノウハウで入力した条件から最適な銀行を提案します。

Q

取り扱い金融機関はどれぐらいありますか?

A

100を超える取り扱い金融機関があります。(増加中)

Q

モゲチェックの利用に手数料はかかりますか。

A

住宅ローン診断(旧モゲレコ®)をはじめ、すべてのサービスは無料です。

Q

モゲチェックの3種類の使い方を教えてください。

A

①住宅ローンランキング【自分で住宅ローンを選ぶ】

金利タイプ毎にランキング形式で金融機関を紹介してくれます。「公式サイトを見る」ボタンから詳細を確認できます。

②住宅ローン診断(旧モゲレコ)【自分に合う住宅ローンを探してくれる】

入力された条件に合わせて住宅ローンを一括比較し、独自の審査ノウハウで最適な銀行を提案します。(商品次第で優遇金利あり)※利用者数30万人突破

③モゲチェックアプリ【家と住宅ローンを同時に探せる】

athome,LIFULL HOME’Sに掲載の物件から住宅ローンをシュミレーションし、条件に合った家とローンを一緒に探すことができます。

Q

モゲチェックで住宅ローンの相談はできますか?

A

住宅ローンにおけるプロのアドバイザーにチャットで相談できます(チャットのみ)。

Q

ユーザー登録の削除、退会をする方法を教えてください。

A

Q

モゲチェックの運営会社を教えてください。

A

株式会社MFS(2009年7月設立)です。

【主な受賞歴】

- すごいベンチャー100 フィンテック部門 2016 (東洋経済)

- EY Innovative Startup フィンテック部門 2017 (EY)

- スタートアップ有望株選出 2017 (Forbes)

- 東証グロース市場に上場 2024(東京証券取引所)

モゲチェック登録方法

STEP1

STEP2

[メールアドレス]と[パスワード]を入力

google・facebook・Appleアカウントでも可能

STEP3

アカウント認証を完了させる(登録したメールアドレス宛)

STEP4

STEP5

STEP6

申込みが完了(モゲチェック提案サービス)

5分以内に提案メールが届く

↓提案できる住宅ローンがない場合↓

STEP7

>> 【関連記事】モゲチェック (旧モゲレコ) の評判は?怪しい?|無料のワケも解説

総支払額

続いて、同条件での総支払額をみていきましょう。

| 金利 | 25年返済 | 30年返済 | 35年返済 |

| 0.5% | 58,520,538円 | 59,239,522円 | 59,964,221円 |

| 1.2% | 63,689,172円 | 65,519,921円 | 67,383,227円 |

| 2.0% | 69,935,965円 | 73,184,655円 | 76,521,699円 |

返済期間25年と35年で比較すると、総支払額で10年間で生まれることが分かります。

- 金利1.2%の場合では「約350万円」

- 金利2.0%の場合は「約650万円」

つまり、同じ金利でも返済期間が長くなればなるほど、金利差が受ける影響が大きくなるということです。

返済期間を無理して短くすると、毎月のローン支払いが重くなり資金ショートする可能性があります。返済期間の短縮はできますが、当初の期間より延ばすことはできません。

「なるほど。それなら最初は返済期間35年で組んで、余裕があれば繰り上げ返済をしていく方がいいね。」

>> 【関連記事】住宅ローンを4,000万組むには世帯年収どれぐらい必要?

目次に戻る↑

住宅ローン5,500万円を組むために必要な年収

ここでは、住宅ローンに必要な年収を解説していきます。

目安年収は800万円以上

無理なく支払える目安年収は「800万円以上」です。

前述したシミュレーションで計算した毎月返済額のうち、一般的な条件に近い「金利1.2%、返済期間35年(420ヶ月)、毎月返済額160,436円」とします。

ローン支払いが無理なくできる「返済負担率25%以内」に抑えるためには、「770万円以上」の年収が必要という計算になります。

なお、経営者や個人事業主は、適用される金利が上がる可能性があるのでで、少し上げた「金利1.7%」になると「約830万円以上」必要になる計算なります。

以上のことを考慮して、無理なく支払える目安年収は「800万円以上」になります。

後述しますが、返済負担率(%)は「年間のローン返済額÷年収(税込)×100」で算出できます。

返済負担率は25%以下が望ましい

前述した「返済負担率」の計算式ですが、下記の通りです。

返済負担率(%)=年間のローン返済額÷年収(税込)×100

金融機関の審査基準(上限)は、返済負担率30~35%が多いですが、無理のない返済目安は返済負担率25%以下になります。

金融機関により異なりますが、一般的な返済負担率における審査基準は以下の通りになります。

※右へスクロール >

| 前年度年収(税込) | 150万円以上 | 250万円以上 | 400万円以上 |

| 返済負担率 | 25% | 30% | 35% |

仮に400万円(税込)で返済負担率35%の場合、140万が年間のローン返済でなくなります。

社会保険料など引かれた「手取り(額面の70~80%が目安)」になると更に手残りが減ってしまうことに。。。

つまり「審査に通過する年収」と「余裕をもって返済できる年収」には差があるということです。理想は「手取り年収」に対する返済負担率が25%以内になります。

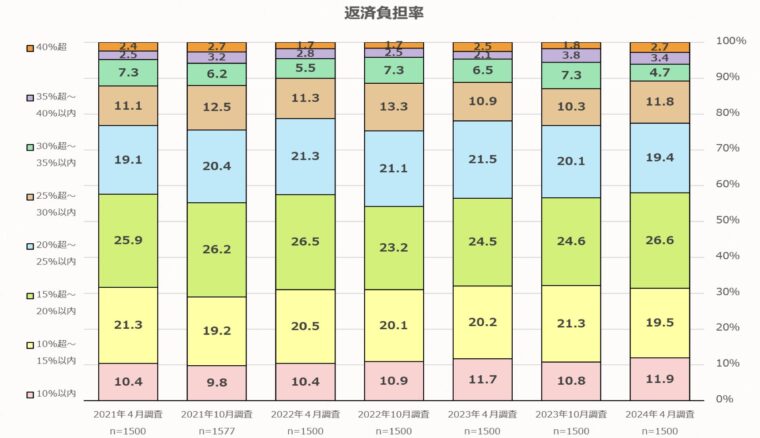

下のアンケート資料からも、利用者は返済負担率20〜15%以内までが多いことが分かります。

引用:住宅ローン利用者の実態調査 2024年4月調査(独立行政法人 住宅金融支援機構)

引用:住宅ローン利用者の実態調査 2024年4月調査(独立行政法人 住宅金融支援機構)

まずは、金融機関などが無料で提供している住宅ローンシミュレーションで試算してみましょう。

金利が高かかったり、返済期間が短いほど希望の借入額に届かないことがあります。住宅ローンの選び方を間違えると、売りたい時もスムーズに進まなくなる可能性があります。

目次に戻る↑

住宅ローンで必要な頭金の目安

ここでは、頭金を用意するメリットや留意点、フルローンを組んだ場合との総支払額の違いについて見ていきましょう。

住宅ローンは、頭金がどれだけ用意できるかでローン条件等が変わってきます。

フルローンで購入できますが、「物件価格の10~20%程度の頭金」が用意できると理想と言われています。

>> 【関連記事】頭金なしで住宅ローン審査は危険?|メリット・デメリット

頭金を用意するメリットと留意点

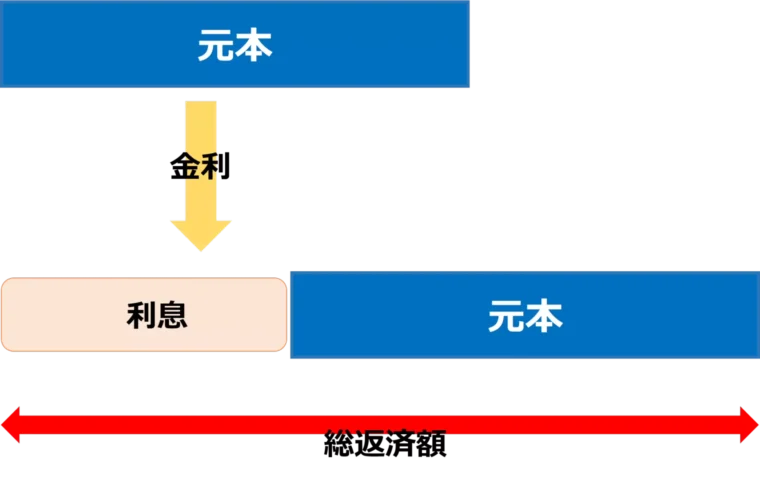

頭金を用意する最大のメリットは、「金利(利息)分を減らせる」ところにあります。

頭金を入れることで、借入金額を減らすことができます。

総返済額の内訳

総返済額の内訳

フラット35などは、頭金の割合によって貸出金利が低くなることもあります。

また、住宅資金には頭金とは別に、登記費用などの手数料や税金などもかかります。

購入資金=物件価格(頭金含む)+諸費用(物件価格×5~10%)

必要に応じて、物件価格を全て借りることができる、フルローンで組む選択肢も検討しましょう。

「貯金=頭金」ではありません。万が一のために、生活費(最低3ヶ月分)なども現金として残しておく必要があります。

頭金によって総支払額の違いをシミュレーション

ここでは、フルローンで5,500万円の住宅ローン組んだ場合と、一定割合の頭金を用意した場合の返済計画の違いを具体的に計算してみましょう。

なお、金利はすべて「全期間固定金利1.2%」で計算します。

返済期間25年の場合

| ー | 毎月支払額 | 総支払額 |

| 頭金なし(フルローン) | 212,297円 | 63,689,172 円 |

| 頭金1割(550万円) | 191,067円 | 57,320,255 円 |

| 頭金2割(1,100万円) | 169,837円 | 50,951,338円 |

返済期間30年の場合

| ー | 毎月支払額 | 総支払額 |

| 頭金なし(フルローン) | 181,999円 | 65,519,921円 |

| 頭金1割(550万円) | 163,799円 | 58,967,929円 |

| 頭金2割(1,100万円) | 145,599円 | 52,415,937円 |

返済期間35年の場合

| ー | 毎月支払額 | 総支払額 |

| 頭金なし(フルローン) | 160,436円 | 67,383,227円 |

| 頭金1割(550万円) | 144,392円 | 60,644,905円 |

| 頭金2割(1,100万円) | 128,349円 | 53,906,582円 |

総支払額には、頭金として用意した金額以上の差が生まることが分かります。

「そうなんだね。住宅ローンの予算からライフプランとか、ちょっとFPに相談してみようかな。」

>> 【関連記事】独立系FPのランキングを一挙公開!|失敗しない探し方も解説

目次に戻る↑

住宅ローンにおける3つの借り方

住宅ローンにおける3つの借り方について解説します。

マンション価格が高騰している昨今、会社員が単独でローンを組んで購入できる市況ではありません。

時代の流れとしても、共働きが当たり前になってきています。夫婦共に、この先も働き続ける予定であれば借入可能額を増やせるので、ペアローンがおすすめです。(産休・育休による年収低下は当然考慮が必要)

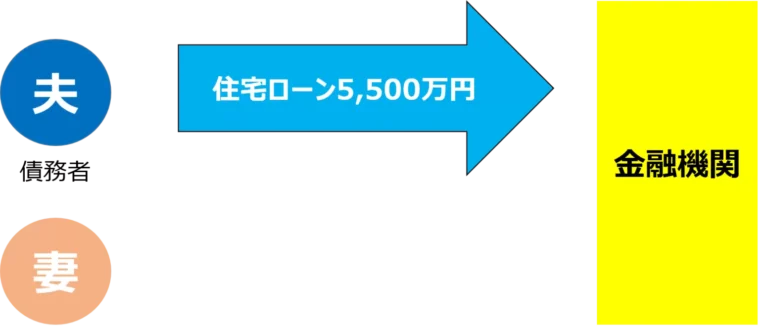

単独名義

夫婦のどちらかが、住宅ローン契約者となり、単独で住宅ローンを組む方法です。

契約者本人の収入や年齢、属性などを基準に、借入可能額の計算や審査が行われます。

単独名義

単独名義

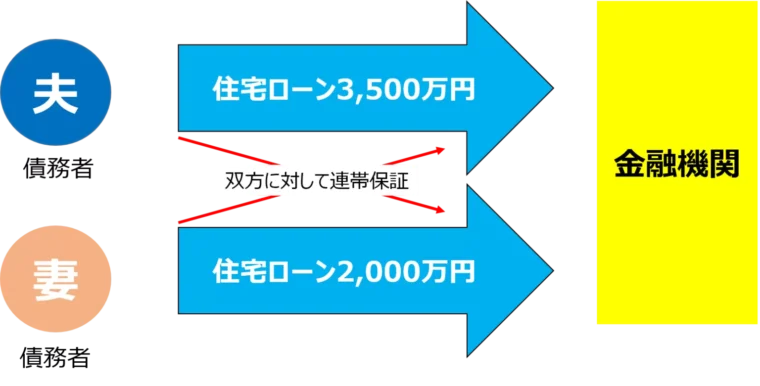

ペアローン(夫婦それぞれでローン組む)

夫婦それぞれが1件ずつ契約し、双方に対して連帯保証人となる方法です。

借入先金融機関は同一とし、購入する物件に夫婦が同居することが原則です。

ペアローン

ペアローン

デメリットとしては下記のようなものがあるので、利用時には注意が必要です。

- 返済の負担が大きくなる(借入額が増えるため)

- 諸費用が二人分発生する(印紙税・保証会社事務手数料・登記費用など)

- 贈与税がかかる可能性がある(所有割合と返済割合を同じにする必要あり)

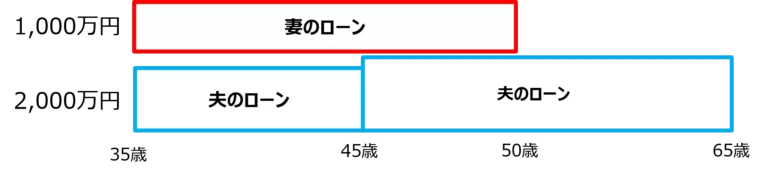

例)夫(2,000万円):10年間固定金利選択型、妻(1,000万円):変動金利

ペアローン返済例

ペアローン返済例

- 借入金額が少ない妻の返済期間は短くする

- 子供の教育費がかかる時期(50歳前後)に夫のローンだけになる

メリットとしては、夫婦それぞれ個別に金額や期間など借入条件は個別に決めらたり、夫婦どちらも住宅ローン控除を利用できることです。団体信用生命保険も加入可能です。

ペアローンで利用する場合の注意点

主な懸念点としては「夫婦どちらかの年収下落の可能性」になります。

下記が主なメリット・デメリットです。

単独で住宅ローンを借りた場合、一人分の年収を基準としているので返済額も世帯年収で考えると余裕がある状態です。配偶者が働き始れば、収入を増やせる選択肢を残せています。

産休・育休や病気などによる休職、離職で収入が減るリスクを受けてします。すぐに年収が上がる訳ではないので、一定期間の住宅ローン返済が負担になってしまいます。

住宅ローン借入可能の一つの目安として「年収×7~8」があります。つまり、単純に年収が増えれば借入額を増やすことになるので、ある意味では身の丈以上の借入をすることになります。

ペアローンに限らず、収入合算をしている場合も注意が必要です。

早めの返済を心がけることが大切

無理に取り組む必要はありませんが、養育費や教育費がそこまでかからない時期に繰上げ返済を積極的に行うなど、早めの返済を心がけることが大切です。

繰上げ返済をしても資金的な余裕がある状態が前提になります。現金を一定量は保有しておかないと不測の事態に対応ができません。

子供が社会人になったあとは、だんだんと自身の老後資金について考えなくてはいけなくなります。

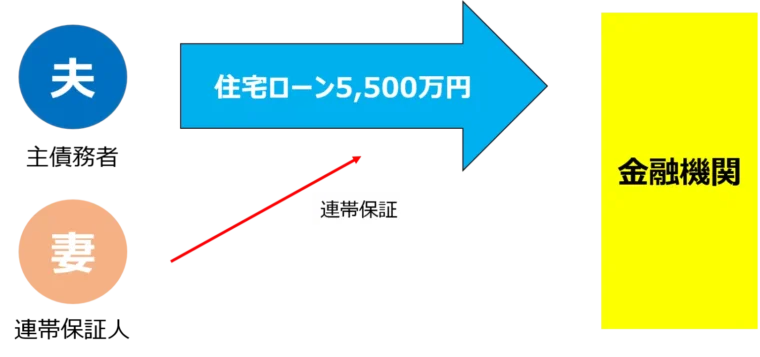

連帯保証・連帯債務(夫婦の収入を合算してローンを組む)

夫婦のどちらか一方が、債務者(主債務者)、もう一方が連帯債務者や連帯保証人となって住宅ローンを契約する方法もあります。

この方法では、夫婦の収入を合算して借入可能額の計算や審査が行われます。

連帯保証

連帯保証

連帯債務

連帯債務

連帯債務では団信に主債務者または連帯債務者のどちらか一方しか加入できない場合があります。金融機関に個別に確認しましょう。

目次に戻る↑

単独年収では買えなくなったマンション相場

日本は特に新築志向が強いこともあり、マンション価格は新築価格が牽引しているといわれています。

そのため、新築価格の推移を確認しておくことは大切です。

一般的な探し方としては、新築物件をみてから中古物件になります。新築マンション価格の高騰で購入できなかった方たちが中古マンションに流れていきます。

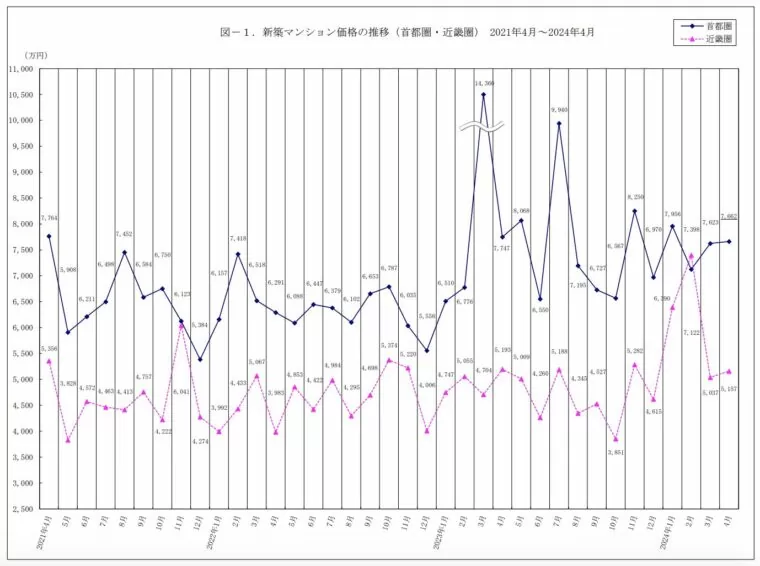

新築マンション価格の推移(首都圏)

以下、首都圏における新築マンションの価格推移をグラフにしました。

✔首都圏新築マンション購入者の平均価格の推移(単位:万円)

不動産経済研究所

不動産経済研究所

2024年4月は「平均価格7,662万円」となりました。発売972戸は、対前年同月(1690戸)比718戸で42.5%減となっています。

都心の新築マンションを中心に引き続き高値が続いています。

産休・育休に加えて不測の事態を考慮した資金計画をしっかり立てる必要があります。

首都圏の新築マンション価格が高騰しすぎて、一般の会社員では手が出せない状況になってきています。

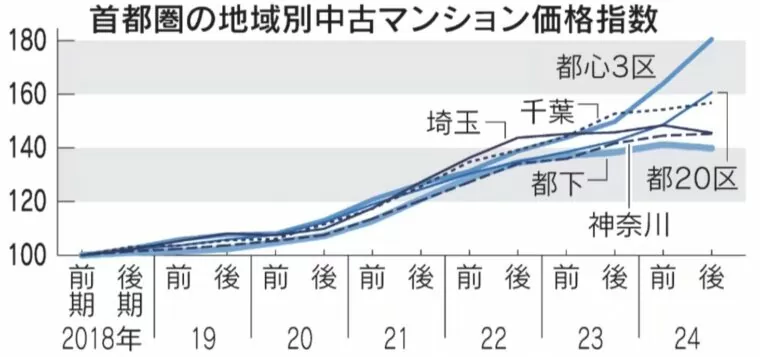

首都圏の中古マンション価格指数

実は、首都圏では中古マンションも高いのが現状です。

引用:日本経済新聞(電子版)

引用:日本経済新聞(電子版)

特に主要3区(港・中央・千代田)は高いです。ですが、都下含めた埼玉・神奈川などは高止まりしていますね。

「高いなー。なおさら購入後も考えたライフプランが大事になってくるよね。」

>> 【関連記事】独立系FPのランキングを一挙公開!|失敗しない探し方も解説

目次に戻る↑

住宅ローンを利用する前に注意すべき変動要因

最後に、今後のライフプランを考える上で注意すべき「変化」について解説します。

変動する可能性がある3つのこと

住宅の購入を検討する場合は、将来のライフプランを考えることが大切です。

➤ お金の専門家であるFPに無料でオンライン相談!(リクルート運営)

➤ お金の専門家であるFPに無料でオンライン相談!(リクルート運営)

基本的に、将来の子どもの人数によって、生活費などの固定費や教育費などの変動費が家計に影響を与えます。

また、出産をすると産休や育休を取る必要が出てくるので、前述の通り、一番のリスクは「収入の低下」です。

以上のことを考慮すると、配偶者の年収も含めた住宅ローン利用の検討する必要があります。また、家族人数が増えることで、当初購入した物件の間取りでは狭くなり、住み替える可能性も出てきます。

そのため、購入する物件(特にマンション)は可能な限り売却しやすい(流通性が高い)物件を選ぶ必要があります。

>> 【関連記事】不動産売却におすすめの会社とは|査定サイトの口コミも紹介

エリアを少し広げてみたり、築年数も幅広くしてみることで、購入予算を下げることも検討してみましょう。そもそも、賃貸と持ち家どっちにするかという話にもなってきます。