⋙ 住宅ローン おすすめ本の紹介|厳選3冊+α

⋙ 住宅ローンと車ローンの同時はきつい?|対処法を解説

⋙ 住宅ローンの審査に通らない驚きの理由|対策も紹介

住宅ローンが月々10万の返済だときつい理由

まずはじめに、10万の住宅ローン返済がきつくなる理由を解説します。

返済がきつくなる前提として、上限まで住宅ローンを借入してしまっていることがあります。

住宅ローンの返済以外にも支出があるから

住宅を購入すると、月々の支出は住宅ローンの返済額だけではありません。

住宅ローンの返済額以外にも、ランニングコストはかかります。

住宅ローン以外の支出(例)

- 利息

- 固定資産税、都市計画税

- 火災保険

- 修繕含めたメンテナンス費

- 日常の費用(食費など)

- 教育費

- 医療費

住宅購入の予算を考える場合は、上記のような支出も含めて考える必要があります。

単純に月々の返済が収入の範囲内に収まるかどうかだけでなく、購入後も資金ショートしない程度なのかを考えましょう。

家賃を基準に購入予算を考えない

住宅ローンの返済がきつくなる理由の補足として、家賃を基準に予算を考えてしまっていることがあります。

住宅ローン以外の支出も考えると、家賃と同額の住宅ローン返済額を基準に考えるのはリスクがあります。

夫婦の収入を前提にしていたから

ライフスタイルの変化で住宅ローンの返済がきつくなる場合があります。

共働き夫婦にありがちですが、2人の収入を合算して住宅ローンを組むことがあります。

しかし、出産で産休に入り、子育てで育休になると満足に働けなくなり世帯収入が下がってしまいます。

【関連記事】共働きで5,000万円の住宅ローンを組むのは危険?|徹底解説

ライフスタイルの変化も想定しながら、資金計画をしましょう。

どちらか一方が働けなくなったときでも返済に困らないように、くれぐれも「借りすぎ」には注意しましょう。

年金生活でのローン返済は楽ではない

ローン完済が定年後も続く場合、月々10万円の返済でもけして楽ではありません。

老後に月々10万円のローン返済になると、家計に占める支出割合が増えてしまいます。

老後に月々10万円の固定費がかかるのは、医療費や介護費も発生することを考えると悩ましい選択です。

なので、住宅ローンの借入金額を考える上では、老後のリスクも考えて資金計画をしていく必要があります。

住宅ローンの金利が上がったから

住宅ローン金利が上がると、返済額も増えるのできつくなります。

変動金利を中心に低金利が続いていますが、固定金利は徐々に上がりはじめています。

✔️住宅ローン金利幅【2024年5月】

| 金利タイプ | 最低金利 | 最高金利 |

| 変動金利 | 0.169% | 5.072% |

| 固定金利期間選択型(1年) | 0.9% | 3.0% |

| 固定金利期間選択型(2年) | 0.28% | 3.55% |

| 固定金利期間選択型(3年) | 0.35% | 3.89% |

| 固定金利期間選択型(5年) | 0.51% | 4.55% |

| 固定金利期間選択型(10年) | 0.7% | 4.875% |

| 20年固定 | 1.095% | 6.08% |

| 35年固定 | 1.3% | 5.88% |

※住宅金融普及協会 住宅ローン金利幅安易に金利が低い変動金利を選ばずに、まずはシミュレーションをしてから判断しましょう。

「家の購入って住宅ローンだけを考えてると危険なんだね。まずは、月々いくらまでなら大丈夫なのか知らないといけないね。」

だけど……

「そもそも自分はどれぐらい借りれるのかな……」(情報収集したい)

「どこの銀行であれば問題なくローンが組めるのか分からない……」

「不動産会社に勧められたローンを使うのはちょっと不安……」

という方も多いと思います。

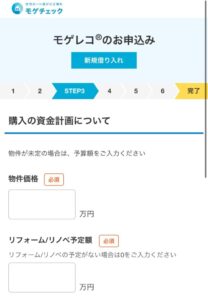

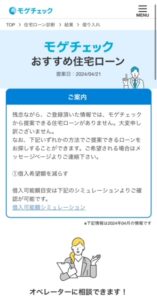

そんな方にお勧めしたいのが「モゲチェック 」です。

」です。

このツールを使えば、

- 「どこの銀行からどんな条件で借りられるか」がわかる!

- おすすめ理由と審査が通る確率が銀行ごとにわかる!

- 比較表で銀行ごとの違いがわかる!

銀行を自分で探す手間をはぶきたい方は、ぜひこのツールをお使いください。

「モゲチェック 」は、不動産会社提携のローン商品の妥当性を判断するためにも効果的です!

」は、不動産会社提携のローン商品の妥当性を判断するためにも効果的です!

▼たったの5分!▼

日本人は金利に無関心です 今まで住宅ローン 変動金利は下がり続け0.3% 借り換えや金利の比較など 無用だったはずですが いよいよ 日本でも政策金利が 動き出そうとしています これからは、 モゲチェックのような サービスが必要 要点はMFSが 貸金業の免許を持っていて 信用力分析が出来る事です

twitter

住宅ローン、モゲチェックも登録して比較しましたが、結局提携ローンが一番金利低かったです

がん団信付、手数料定額型で0.485%。こんなもんですかね…?

単純比較ができないから難しいですね

twitter

「住宅ローンは住宅営業より『モゲチェック』でしょ!」という方は要注意。「横比較表があって最安金利がパッとわかる」「いくら借りられるかサクッと計算できる」さらに「モゲレコ登録するとお得に借りるアドバイスがもらえる」と良いことづくめのモゲチェック。でも思考停止は超ヤバい。注意点は↓

①最安金利は人によって変わる ②借金あると借入可能額が大幅にかわる ③金利だけで決めると失敗する ④銀行の特色を知ってるのは住宅営業 ⑤最適な銀行は人による

住宅ローンってとっつきにくいから『モゲチェック』は入り口としてはとても良いと思うにゃん

twitter

先に買うには購入できる人であると認識してもらうことが大切。 だから事前審査を済ませておく。 複数社を一発で比較審査できるモゲチェックはマジで優秀

twitter

リプで教えてもらったモゲチェックで色んな銀行の金利や保証を調べて1番お得そうなauじぶん銀行に仮審査申込みしてみた!! なんと仮審査を代行してくれるみたいでサイト上で必要事項を確認しながら入力!!!! 審査通りますように…

twitter

今日はお客さんと銀行めぐり。 モゲチェックでもやっといてくれや。

twitter

確かに『モゲチェック』の存在はもっと知られるべきですね。自分も早速試して見る価値があると感じました。住宅ローンを見直すことで節約できる額は大きいはずですし、操作も簡単と聞いて安心しました。

twitter

マイナス金利が終わり、いよいよ我が家もモゲチェックの出番です

twitter

モゲチェックに登録してみたら家の純資産価値(売却価格 – 残債)を算出してくれて面白い。売却価格の妥当性についても、SUUMOに掲載されてる同マンション・同面積・同方位の物件価格の9掛け程度でなかなかリアルな気がする。

twitter

Q

モゲチェックと他の比較サイトとの違いを教えてください。

A

一般的な「比較サイト」では、住宅ローンの比較はできますが、どのローンが自分に合っているのか、借りられるかまでは分かりません。モゲチェックでは、独自の審査ノウハウで入力した条件から最適な銀行を提案します。

Q

取り扱い金融機関はどれぐらいありますか?

A

100を超える取り扱い金融機関があります。(増加中)

Q

モゲチェックの利用に手数料はかかりますか。

A

住宅ローン診断(旧モゲレコ®)をはじめ、すべてのサービスは無料です。

Q

モゲチェックの3種類の使い方を教えてください。

A

①住宅ローンランキング【自分で住宅ローンを選ぶ】

金利タイプ毎にランキング形式で金融機関を紹介してくれます。「公式サイトを見る」ボタンから詳細を確認できます。

②住宅ローン診断(旧モゲレコ)【自分に合う住宅ローンを探してくれる】

入力された条件に合わせて住宅ローンを一括比較し、独自の審査ノウハウで最適な銀行を提案します。(商品次第で優遇金利あり)※利用者数20万人突破

③モゲチェックアプリ【家と住宅ローンを同時に探せる】

athome,LIFULL HOME’Sに掲載の物件から住宅ローンをシュミレーションし、条件に合った家とローンを一緒に探すことができます。

Q

モゲチェックで住宅ローンの相談はできますか?

A

住宅ローンにおけるプロのアドバイザーにチャットで相談できます(チャットのみ)。

Q

ユーザー登録の削除、退会をする方法を教えてください。

A

Q

モゲチェックの運営会社を教えてください。

A

株式会社MFS(2009年7月設立)です。

【主な受賞歴】

- すごいベンチャー100 フィンテック部門 2016 (東洋経済)

- EY Innovative Startup フィンテック部門 2017 (EY)

- スタートアップ有望株選出 2017 (Forbes)

- 東証グロース市場に上場 2024(東京証券取引所)

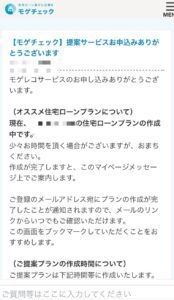

STEP1

STEP2

[メールアドレス]と[パスワード]を入力

google・facebook・Appleアカウントでも可能

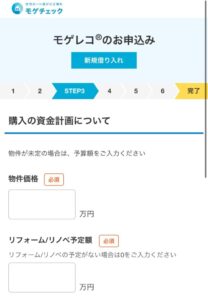

STEP3

アカウント認証を完了させる(登録したメールアドレス宛)

STEP4

STEP5

申込み内容を入力

その他(申込者・年収・連絡先・現住所など)入力

STEP6

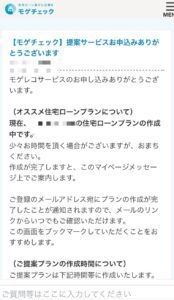

申込みが完了(モゲチェック提案サービス)

5分以内に提案メールが届く

STEP7

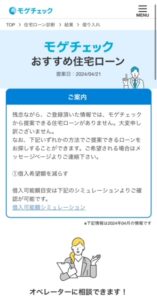

モゲチェックマイページ画面

↓提案できる住宅ローンがない場合↓

[メッセージへ(無料相談)]からアドバイザーに相談も可能

購入者自身でも金融機関の目星を先につけられていると、他の検討者と競合したときに有利になる場合があります。また、運営会社(株式会社MFS)は2024年6月に上場しています。

【関連記事】住宅ローンの仮審査はとりあえずやるべき?|物件未定でもやるべき理由を解説

住宅ローンで月々10万の返済がきついときの対処法

住宅ローンの毎月の返済がきついときの対処法について解説します。

住宅ローンは完済しない限りどこまでの逃げることはできません。少しでも返済負担を軽くする方法を紹介します。

【関連記事】住宅ローン返済中に病気になったらどうする?|対応策

家計の収支を見直す

まずはじめにすることは、家計(固定費)の見直しです。

固定費には以下のような項目があります。

- 水道光熱費(契約先の見直し)

- 通信費(プラン見直し)

- 保険料(不要な保険見直し)

- 教育費(塾代などの見直し)

- 車関係費(ローン・駐車場代)

- 月額会員費(サブスクサービスなど)

固定費以外の変動費を見直すことは難しいと思いますが、可能であれば削減して見ましょう。

一般的には購入前に作成したライフプランを見直すことが大切ですが、以下のような家計収支表を作ってみると、意外な支出が判明してきたりします。

\ お金の流れを見直せる /

金融機関に相談をする

家計を見直しても月々の返済がきつい場合は、借入先の金融機関に相談しましょう。

ポイントは、滞納する前に金融機関に相談することです。

1度でも滞納という履歴が残ると、金融機関からの信頼を失うことになりかねません。返済がきつくなる前に相談をしましょう。

金融機関次第では、一定期間は金利の支払いで了承してくれたり、返済期間の変更をしてくれることがあります。

住宅ローンの借り換えを検討する

金融機関に相談しても難しい場合は、借り換えを検討しましょう。

金利差が大きい、元金が多い、返済期間が長いほど、借り換えのメリットが大きくなります。

1000万円以上減らした人も!住宅ローンの見直しならモゲチェック

借り換えがうまくいくタイミングは、市場金利が下降していることが前提ですが、変動金利にすると金利が下がることがあります。

【関連記事】住宅ローンの借り換えできないケースとは?|5つのケース

売却を検討する

住宅ローンの返済がきつい状況から脱却する最後の手段として、売却する方法があります。

複数の不動産会社に査定を依頼して競合させることで高く売却できる可能性が高くなります。

【関連記事】不動産売却におすすめの会社とは|査定サイトの口コミも紹介

売却資金だけで住宅ローンを完済することができれば、気持ちの部分で楽になります。

返済期間などを延長しても滞納してしまった場合において、金融機関の許諾を得て物件を売却に出す「任意売却」というものもあります。

強制的にマイホームを没収されてしまう「競売」より高く売れる可能性があります。

目次に戻る↑

月々10万の返済で組める住宅ローン借入金額の目安

ここでは具体的に、月々10万の返済で借入できる住宅ローンの金額の目安について解説します。

変動金利など低金利プランもありますが、固定金利で試算しています。

返済期間からみた借入可能額

住宅ローンの返済額を月10万にした場合の返済期間に対する借入可能額は以下になります。

| 返済期間 | 借入可能額 |

| 25年 | 2,383万円 |

| 30年 | 2,738万円 |

| 35年 | 3,061万円 |

2023年12月時点の住宅金融支援機構「フラット35」の金利1.91%をもとに試算返済期間を長く設定すると、利息を含めた総返済額が増えます。しかし、月々の返済額を抑えることでライフプランに支障をきたさない範囲で借入をすることが重要です。

借入額と返済期間の、手元の現金を残しながら住宅購入ができます。

返済負担率からみた年収の目安

月々の返済を10万にした場合に関する返済負担率(返済比率)と年収をまとめました。

| 返済負担率(返済比率) | 年収 |

| 20% | 600万円 |

| 25% | 480万円 |

| 30% | 400万円 |

| 35% | 約342万円 |

返済負担率(返済比率)は、一般的に30〜35%が目安です。無理のない返済生活をするにはできるだけ割合を抑えるようにしましょう。

目次に戻る↑

住宅ローンで月々の返済負担を軽減する方法

その他のマンション購入時におけるチェックポイントについて解説します。

住み心地のストレスは、精神的なストレスに影響しやすい部分です。

返済負担率は「手取り年収の25%以内」を目安にする

1つ目としては、返済負担率を抑えることです。

返済負担率(返済比率)とは

年間の住宅ローン返済額が、年収に占める割合をさします。(計算式:年間ローン返済額÷年収×100)

住宅ローン審査における、一般的な基準となる返済負担率(返済比率)は30〜35%ですが、負担を減らすには「手取り年収×25%以内」が理想です。

理由として、住宅購入は、購入後も維持費がかかるからです。

主な維持費が以下になります。

- 固定資産税、都市計画税

- 管理費、修繕積立金(戸建ては不要)

- 団体信用生命保険(団信)

- 火災保険、地震保険

- 突発的な修繕費など

手取り25%以内にすると購入できる物件も限られてくるので、1つの目安にしましょう。手取り25%を基準にして、予算をどこまで上げても家計に影響がないかを確認することです。

頭金は住宅価格の1~2割用意する

頭金をできる限り用意するようにしましょう。

住宅購入における頭金の目安は、「住宅価格の1~2割」です。

頭金を用意するメリット

- 金利が優遇される

- 審査が通りやすくなる(借入金額が減る)

ただし、住宅購入費用には頭金とは別に諸費用(仲介手数料や登記費用など)や税金なども考慮する必要があります。

住宅ローン控除は年末のローン残高が基準になるため、頭金が少ない方が控除額は増えます。

【関連記事】住宅ローン控除1年目の確定申告は大変?|徹底解説

ネット銀行を中心に頭金なしでも住宅ローンは組むことはできます。

ライフプランを作成して頭金の割合を決めましょう。ファイナンシャルプランナーに相談しながらライフプランを考えることも選択肢の1つです。

【関連記事】ファイナンシャルプランナーに相談するデメリット3選|徹底解説

「頭金を入れたときと入れないとき」のシミュレーションをしてみましょう。

返済期間をできるだけ長くする

住宅ローンの借入期間を長く設定することで、月々の返済額を減らすことができます。

2023年から「借入期間50年」の住宅ローン商品が出てきました。

最長50年借りられる一部の金融機関をまとめました。

地方銀行は、営業地域の在住者などの条件があるので注意しましょう。

金利の変動など含めた商品の詳細等は個別に確認が必要です。

現状は、大手都市銀行などの取扱いはありません。また、すべての地方銀行で取り扱っているわけではなく、最大借入期間が35年以内の地方銀行も多いです。しかし、今回住信SBIネット銀行が最長50年の取り扱いを始めたことで、特に20代の方は住宅ローンの借入方法にバリエーションが増えたことになります。

目次に戻る↑

元利均等返済と元金均等返済のメリット・デメリット

住宅ローンの返済方法には、「元利均等返済」と「元金均等返済」があります。

現在の収入や支出、返済期間、リスクなど、自身の状況に合わせて返済方法を選ぶことが重要です。

月々の返済額が一定になる「元利均等返済」が一般的です。

【関連記事】住宅ローンのヒアリング項目|これがあれば安心

元利均等返済

借入当初は返済額に占める利息が多く、元本の返済が遅いのが特徴です。

元利均等返済メリット

- 返済額(元金+利息)が一定

- 返済計画が立てやすい

- 元金均等返済に比べて、返済開始当初の返済額を少なくできる

元利均等返済デメリット

- 同じ借入期間の場合、元金均等返済よりも総返済額が多くなる

- 残高の減りが遅い

元金均等返済

元本の返済額が一定で、利息が減少していきます。

元利金等返済より月々の返済額は増えますが、総支払額は元利均等返済よりも少なく済みます。

元金均等返済メリット

- 返済額(元金+利息)は返済が進むにつれ少なくなる

- 元利均等返済に比べて、元金の減少が早い

- 同じ借入期間の場合、元利均等返済よりも総返済額は少なくなる

元金均等返済デメリット

- 返済開始当初の返済額が最も高い

- 審査基準となる年収が高い

目次に戻る↑

まとめ

今回は、住宅ローンにおいて月々10万の返済がきつい理由について解説しました。

月々10万円の住宅ローンを組むときついと思う理由には、「そもそも上限まで借りすぎ」という前提があります。返済負担率(返済比率)は手取りの25%以内に抑えるのが理想です。

住宅を購入する前には、必ずシミュレーションをして、無理のない返済計画を組みましょう。住宅の購入は、目的ではなく手段です。

日常の費用や教育費、老後にかかる資金を予め想定をしてから住宅ローンの返済に充てることができる金額を逆算しましょう。

▼たったの5分!▼

日本人は金利に無関心です 今まで住宅ローン 変動金利は下がり続け0.3% 借り換えや金利の比較など 無用だったはずですが いよいよ 日本でも政策金利が 動き出そうとしています これからは、 モゲチェックのような サービスが必要 要点はMFSが 貸金業の免許を持っていて 信用力分析が出来る事です

twitter

住宅ローン、モゲチェックも登録して比較しましたが、結局提携ローンが一番金利低かったです

がん団信付、手数料定額型で0.485%。こんなもんですかね…?

単純比較ができないから難しいですね

twitter

「住宅ローンは住宅営業より『モゲチェック』でしょ!」という方は要注意。「横比較表があって最安金利がパッとわかる」「いくら借りられるかサクッと計算できる」さらに「モゲレコ登録するとお得に借りるアドバイスがもらえる」と良いことづくめのモゲチェック。でも思考停止は超ヤバい。注意点は↓

①最安金利は人によって変わる ②借金あると借入可能額が大幅にかわる ③金利だけで決めると失敗する ④銀行の特色を知ってるのは住宅営業 ⑤最適な銀行は人による

住宅ローンってとっつきにくいから『モゲチェック』は入り口としてはとても良いと思うにゃん

twitter

先に買うには購入できる人であると認識してもらうことが大切。 だから事前審査を済ませておく。 複数社を一発で比較審査できるモゲチェックはマジで優秀

twitter

リプで教えてもらったモゲチェックで色んな銀行の金利や保証を調べて1番お得そうなauじぶん銀行に仮審査申込みしてみた!! なんと仮審査を代行してくれるみたいでサイト上で必要事項を確認しながら入力!!!! 審査通りますように…

twitter

今日はお客さんと銀行めぐり。 モゲチェックでもやっといてくれや。

twitter

確かに『モゲチェック』の存在はもっと知られるべきですね。自分も早速試して見る価値があると感じました。住宅ローンを見直すことで節約できる額は大きいはずですし、操作も簡単と聞いて安心しました。

twitter

マイナス金利が終わり、いよいよ我が家もモゲチェックの出番です

twitter

モゲチェックに登録してみたら家の純資産価値(売却価格 – 残債)を算出してくれて面白い。売却価格の妥当性についても、SUUMOに掲載されてる同マンション・同面積・同方位の物件価格の9掛け程度でなかなかリアルな気がする。

twitter

Q

モゲチェックと他の比較サイトとの違いを教えてください。

A

一般的な「比較サイト」では、住宅ローンの比較はできますが、どのローンが自分に合っているのか、借りられるかまでは分かりません。モゲチェックでは、独自の審査ノウハウで入力した条件から最適な銀行を提案します。

Q

取り扱い金融機関はどれぐらいありますか?

A

100を超える取り扱い金融機関があります。(増加中)

Q

モゲチェックの利用に手数料はかかりますか。

A

住宅ローン診断(旧モゲレコ®)をはじめ、すべてのサービスは無料です。

Q

モゲチェックの3種類の使い方を教えてください。

A

①住宅ローンランキング【自分で住宅ローンを選ぶ】

金利タイプ毎にランキング形式で金融機関を紹介してくれます。「公式サイトを見る」ボタンから詳細を確認できます。

②住宅ローン診断(旧モゲレコ)【自分に合う住宅ローンを探してくれる】

入力された条件に合わせて住宅ローンを一括比較し、独自の審査ノウハウで最適な銀行を提案します。(商品次第で優遇金利あり)※利用者数20万人突破

③モゲチェックアプリ【家と住宅ローンを同時に探せる】

athome,LIFULL HOME’Sに掲載の物件から住宅ローンをシュミレーションし、条件に合った家とローンを一緒に探すことができます。

Q

モゲチェックで住宅ローンの相談はできますか?

A

住宅ローンにおけるプロのアドバイザーにチャットで相談できます(チャットのみ)。

Q

ユーザー登録の削除、退会をする方法を教えてください。

A

Q

モゲチェックの運営会社を教えてください。

A

株式会社MFS(2009年7月設立)です。

【主な受賞歴】

- すごいベンチャー100 フィンテック部門 2016 (東洋経済)

- EY Innovative Startup フィンテック部門 2017 (EY)

- スタートアップ有望株選出 2017 (Forbes)

- 東証グロース市場に上場 2024(東京証券取引所)

STEP1

STEP2

[メールアドレス]と[パスワード]を入力

google・facebook・Appleアカウントでも可能

STEP3

アカウント認証を完了させる(登録したメールアドレス宛)

STEP4

STEP5

申込み内容を入力

その他(申込者・年収・連絡先・現住所など)入力

STEP6

申込みが完了(モゲチェック提案サービス)

5分以内に提案メールが届く

STEP7

モゲチェックマイページ画面

↓提案できる住宅ローンがない場合↓

[メッセージへ(無料相談)]からアドバイザーに相談も可能

目次に戻る↑